US Foods Holding Corp. – ведущий американский дистрибьютор свежих, замороженных и сухих продуктов питания и непродовольственных товаров с клиентской базой в ~300 тыс. ресторанов и предприятий общественного питания в США.

До IPO USFD входила в десятку крупнейших частных компаний США по выручке. Среди клиентов - независимые рестораны, региональные сети, национальные ресторанные сети, больницы, дома престарелых, гостиницы и мотели, загородные клубы, правительственные и военные организации, колледжи и университеты, а также розничные точки.

Компания управляет 70 дистрибьюторскими предприятиями, 86 магазинами формата «cash and carry» и 14 производственными предприятиями широкого профиля.

US Foods Holding Corp. была зарегистрирована в 2007 г., ее штаб-квартира находится в г. Роузмонт, штат Иллинойс.

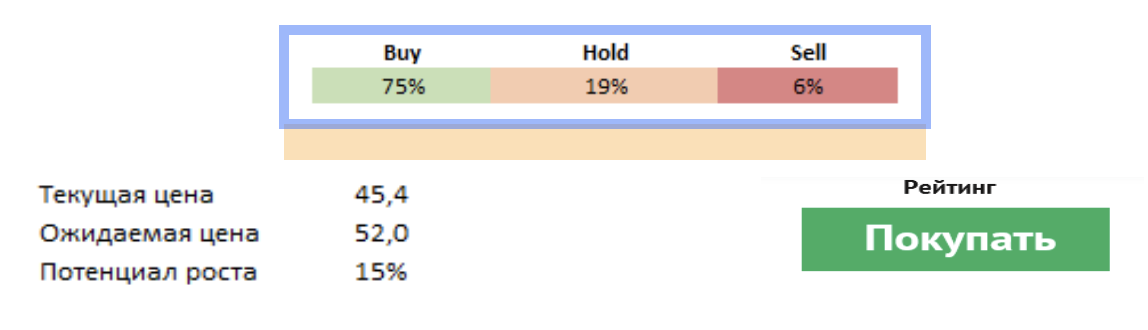

Консенсус-прогноз аналитиков

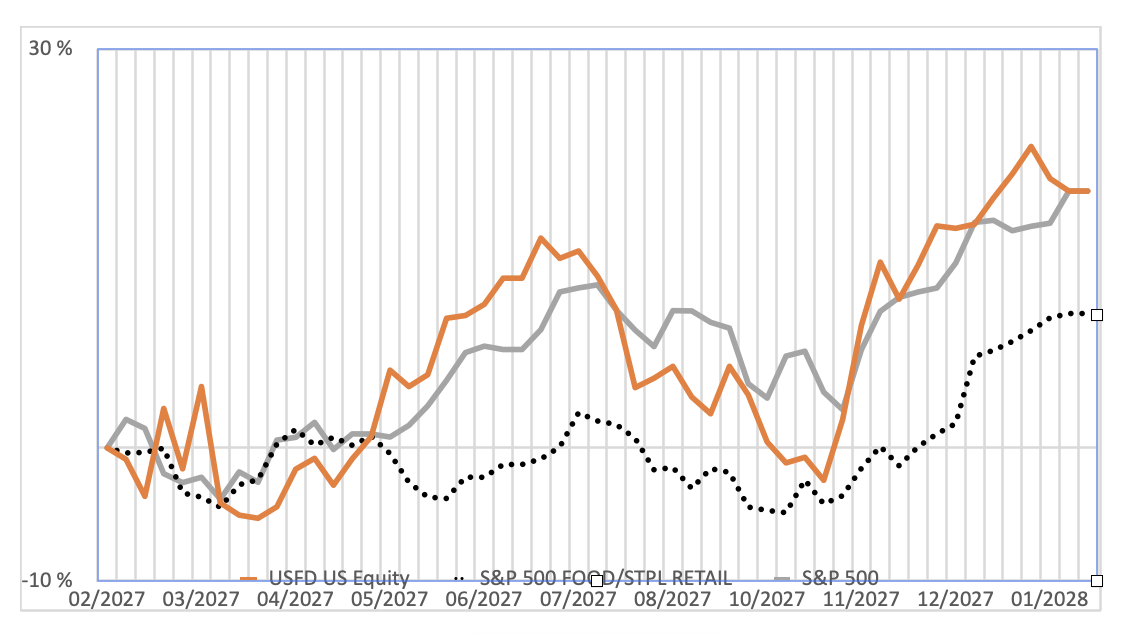

=Акции компании за последний год показали привлекательный уровень доходности (выросли на 22%), продемонстрировав доходность на уровне индекса широкого рынка. USFD имеет потенциал роста в 15% на годовом горизонте, при этом в негативном сценарии сохраняется положительный ориентир цены бумаги в 3%.

=Акции компании за последний год показали привлекательный уровень доходности (выросли на 22%), продемонстрировав доходность на уровне индекса широкого рынка. USFD имеет потенциал роста в 15% на годовом горизонте, при этом в негативном сценарии сохраняется положительный ориентир цены бумаги в 3%.

Изменение цены акции против странового индекса субиндустрии в процентах за год

USFD - второй по величине американский дистрибьютор продуктов питания с долей рынка в 8% и ежегодным объемом продаж на уровне $36 млрд.

USFD - второй по величине американский дистрибьютор продуктов питания с долей рынка в 8% и ежегодным объемом продаж на уровне $36 млрд.

Уровень концентрации в отрасли довольно низкий (топ-3 компании контролирует всего 33% рынка), что открывает широкие возможности для наращивания рыночной доли крупными игроками.

Конкурентные преимущества USFD включают высокую покупательную способность (компания ежегодно закупает продовольствие на сумму >$30 млрд), операционную эффективность (оптимизация логистических и накладных расходов, что трансформируется либо в низкие цены, либо в более высокую операционную прибыль), широкую диверсификацию бизнеса по штатам, инвестиции в частные высокомаржинальные марки, выручка от которых составляет 35% от совокупной.

Компания демонстрирует относительно неплохой темп роста выручки с учетом масштабов бизнеса и отрасли – 6% год к году и форвардный темп роста на уровне 8,3%

Финансовые показатели компании за 5 лет, $млрд

Мультипликатор P/E GAAP (~26) чуть выше, чем у конкурентов, однако P/E non GAAP (16,8) ниже медианного значения по отрасли и имеет тенденцию к снижению. Долговая нагрузка компании высокая (почти в 2 раза превышает среднеотраслевое значение данного показателя), в основном за счет того, что она привлекает долговое финансирование для проведения сделок M&A.

Мультипликатор P/E GAAP (~26) чуть выше, чем у конкурентов, однако P/E non GAAP (16,8) ниже медианного значения по отрасли и имеет тенденцию к снижению. Долговая нагрузка компании высокая (почти в 2 раза превышает среднеотраслевое значение данного показателя), в основном за счет того, что она привлекает долговое финансирование для проведения сделок M&A.

Сравнение показателей компании и субиндустрии за последние 12 месяцев

Риски

Риски

Стоимость компании уже значительно выросла за прошедший год.

Компания делает ставку на широкий охват рынка, а также рост через M&A, поэтому уровень рентабельности довольно низкий (лишь 1,3% по чистой прибыли).

Высокий уровень долга по отношению к активам (74%), но у компании есть четкий план по его сокращению и минимизации процентных расходов. В частности, этому будет способствовать снижение ставки ФРС, которое может произойти во второй половине года.

Не является индивидуальной инвестиционной рекомендацией.

Евгений Шатов, управляющий партнёр "Борселл"