Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе действующего тренда. Таким образом, зная местоположение границы актуального тренда в каждый момент времени, трейдер видит лучшую цену для торговли, как в продолжение данного тренда, так и на смене тенденции.

Представляю вашему вниманию границы актуальных трендов и цели по основным котировкам на 1 - 4 марта 2024г:

EUR/USD и ИНДЕКС ДОЛЛАРА:

Полезно вспомнить, что важную роль в оценке ситуации на рынке в целом (и в котировке EUR/USD, в частности) традиционно выполняет индекс доллара. В этой связи уделим несколько строк его тренду и условиям накануне публикации сегодня ДЕЛОВОЙ АКТИВНОСТИ в США, которые будут определять работу трейдера с EUR/USD и сегодня.

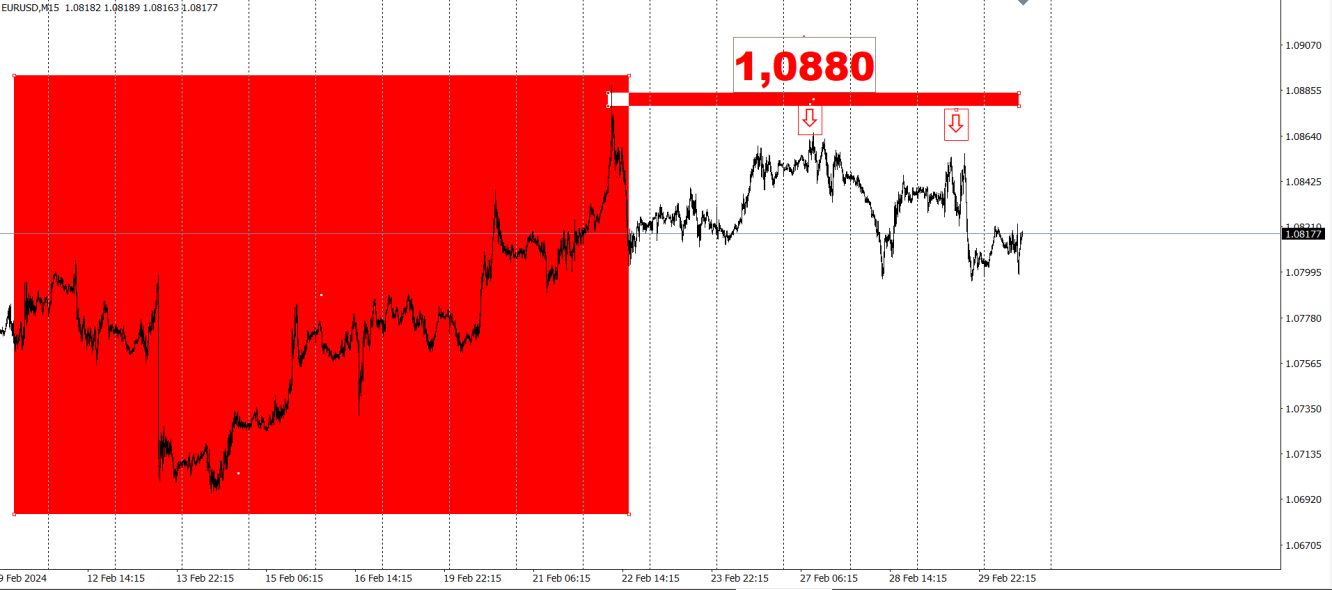

В условиях восходящего (краткосрочного) тренда в ИНДЕКСЕ ДОЛЛАРА (от 103,45) в котировке EUR/USD мы наблюдаем с 22.02.2024г. появление новой цели 1,0880 для продавцов - новый разворот в структуре среднесрочного тренда вниз.

Важно понять, что и сегодня важность цели 1,0880 в котировке EUR/USD (в случае ВОЗВРАТА в данную область) и актуальность данной цели не уменьшается в рамках логики работы именно в начале среднесрочного тренда.

Ведь именно на ВОЗВРАТЕ в подобные точки разворота тренда для трейдера и появляется возможность входа в рынок. При этом крайне целесообразна для трейдера ОБЯЗАТЕЛЬНАЯ страховка каждой сделки, а также грамотная фиксация прибыли на МАКСИМУМАХ и МИНИМУМАХ дня.

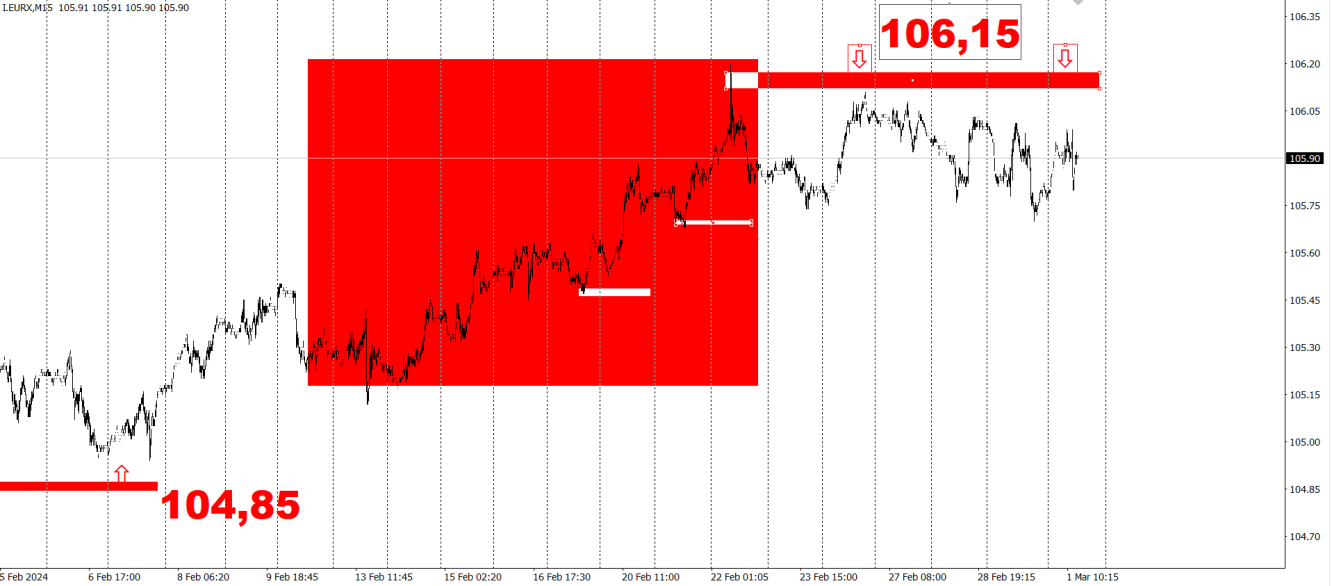

В ИНДЕКСЕ ДОЛЛАРА нисходящий (среднесрочный) тренд берет начало от 104,95 еще с 14.02.2024г. Однако растущая инфляция в США (по итогам января) сохраняет для ФРС основания и причины для продолжения политики высоких процентных ставок и в будущем. В этой связи регулярные попытки роста индекса доллара достаточно логичны и обоснованы в макроэкономических реалиях экономики Америки. Стагнации роста в показателях ВВП в США, рост числа заявок на пособия по безработице также охладили пыл покупателей на рынке акции за океаном, что провоцирует разворот среднесрочного тренда по ИНДЕКСУ DOWJONES в районе 39250.

Классический отток ликвидности с рынка акций придает конкурентные преимущества покупателям американской валюты в подобной ситуации. ИНДЕКС ДОЛЛАРА, получив глоток свежей ликвидности, демонстрирует стремление к росту с новой силой после разворота краткосрочного тренда на уровне 103,45. Краткосрочный тренд, как показано на фото ниже, все еще сохраняте точку разворота на уровне 103,45 в восходящем направление, что позволяет выцеливать покупателям 103,45 для своих сделок, но только на ВОЗВРАТЕ к подобным целям в начале тренда.

Дополнительную уверенность продавцам из области 1,0880 в EUR/USD дает и присутствие разворота тренда в ИНДЕКСЕ ЕВРО, где с 23.02.2024г мы обсуждаем в каждой видео-статье наличие разворота среднесрочного тренда из области 106,15 вниз. Подобная ситуация единства и слабость конкурентов доллара США создает необходимость выцеливать момент возврата в область цен, где берет начало тренд для новых сделок.

BTC/USD:

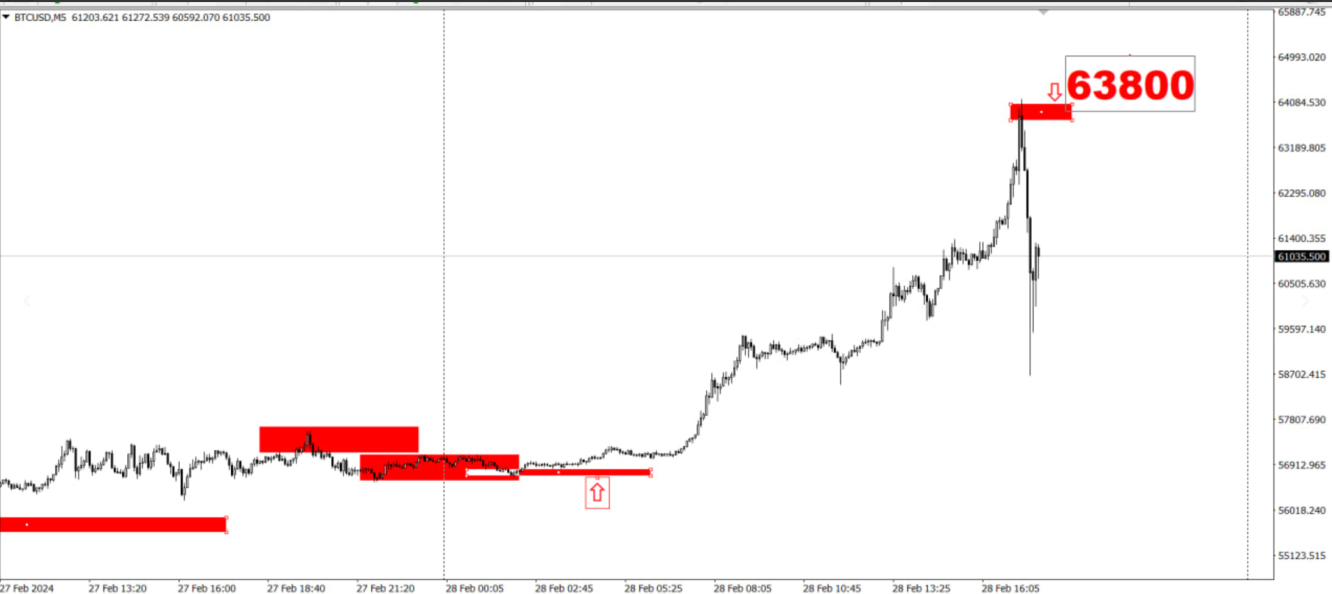

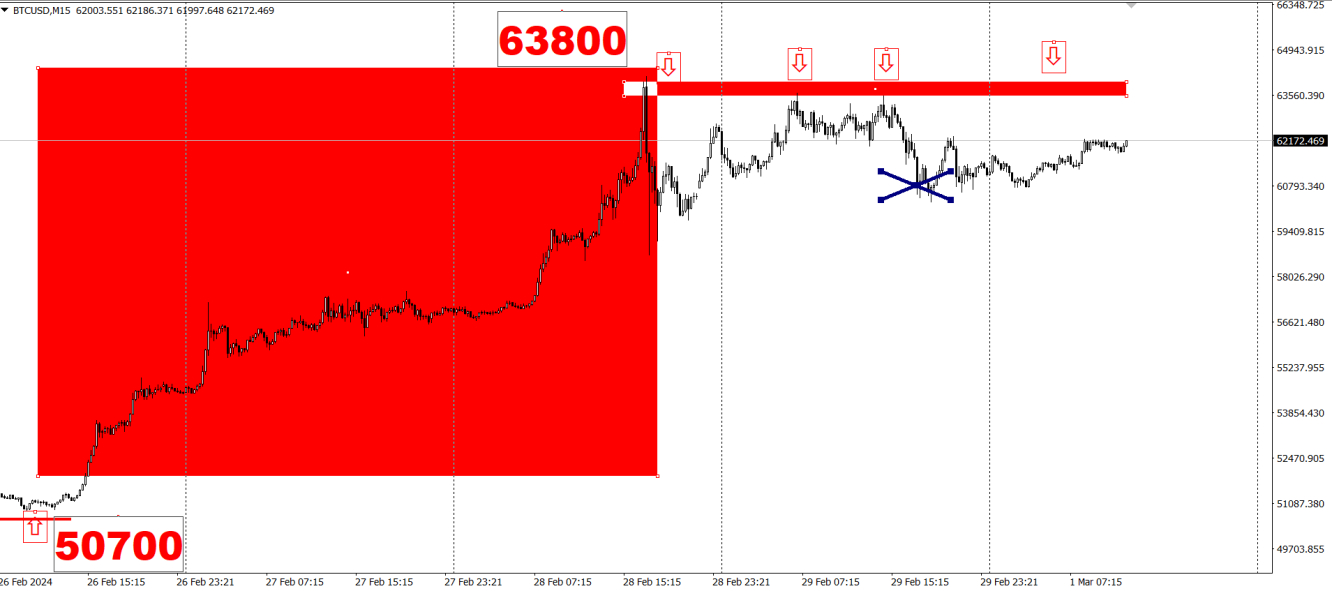

В ситуации с криптовалютами индекс доллара также выполняет полезную, ориентирующую функцию на рынке. Как уже обсуждали выше, область 103,45 в ИНДЕКСЕ ДОЛЛАРА (разворот краткосрочного тренда на рост) все еще не сломлена, поэтому не удивительно появление цели на продажу в BTC по итогам 28 февраля в районе 63800, которая все еще (так как начало тренда здесь) актуальна и сегодня. btc2

btc2

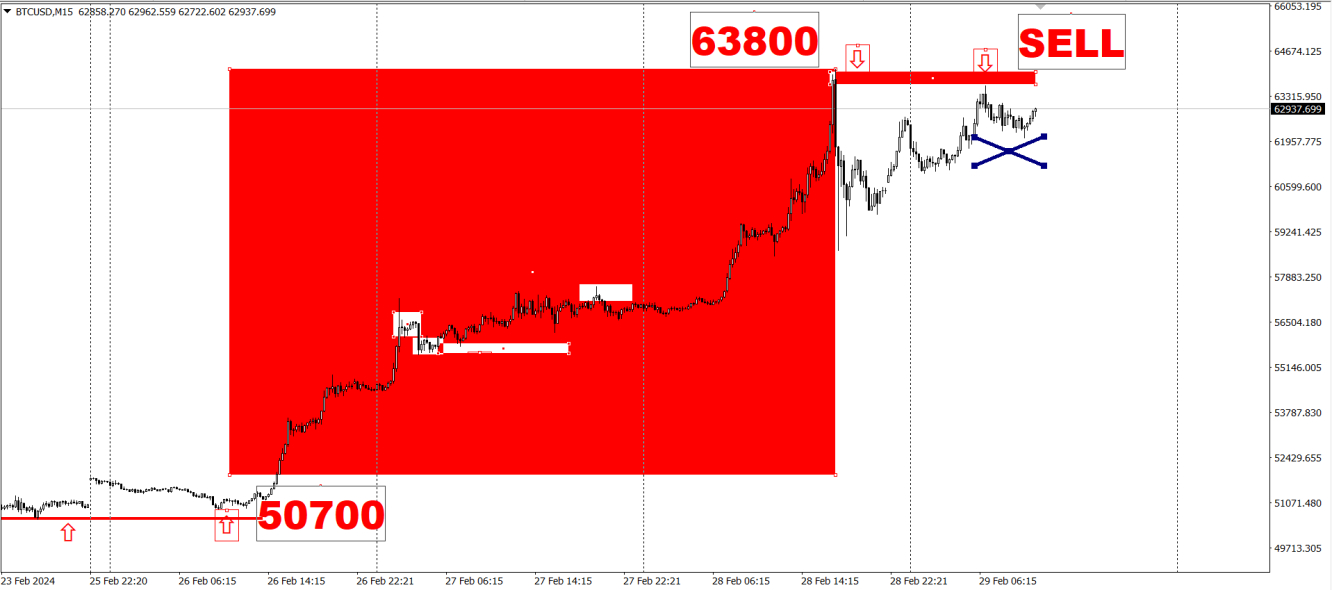

Рост доллара и появление разворота краткосрочного тренда вниз в BTC/USD позволяет переключить внимание участников рынка на продажи, но ТОЛЬКО на ВОЗВРАТЕ в район 63800 и сегодня. btc

btc

Таким образом, вслед за разворотом тренда в нисходящем направлении в EUR/USD из области 1,0880 и в DOWJONES из области 39250, теперь и BTC показывает 63800 как ключевую цель для продавцов на рынке. Данный факт вновь напоминает и доказывет (откатом от 63800 вниз) как важно учетывать корреляцию между инструментами при выборе актуальных целей и качественных цен для входа именно в начале тренда.

Подробный разбор и пояснения к целям, а также анализ ситуации в других инструментах Вы найдете в видео-статье ниже:

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар США: не упустите рост и важные цели на 1-4 марта

Опубликовано 01.03.2024, 15:58

Обновлено 10.06.2024, 16:15

Доллар США: не упустите рост и важные цели на 1-4 марта

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+