В этом посте рассмотрим изменения среднесрочного прогноза ЦБ по макропараметрам, результаты Сбербанка (MCX:SBER) и ВТБ (MCX:VTBR) за 1 кв. 2024 г. и влияние обновленных предпосылок на бизнес этих банков.

ЦБ повысил прогнозы по росту кредитного портфеля и обновил взгляд на динамику ключевой ставки

26 апреля прошло опорное заседание СД ЦБ по ключевой ставке, на котором был представлен обновленный среднесрочный прогноз по макропараметрам. Он отражает взгляд ЦБ на два важных фактора для банковской отрасли: рост кредитного портфеля и доходность кредитов банка. Прогноз по двум этим параметрам повышен.

Обновленные прогнозы по росту кредитов в 2024 году по сегментам:

- Кредиты организаций +8-13% (старый прогноз: +6-11%).

- Кредиты населения +7-12% (старый прогноз: +5-10%).

- В ипотечном секторе прогнозные темпы остались на прежнем уровне +7-12%.

Пересмотр показателей вверх говорит о сохраняющемся высоком спросе на кредитование как со стороны потребителей, так и со стороны производителей (организаций).

Диапазон средней ключевой ставки (КС) в 2024 году повышен до 15-16%. Подробнее об этом мы писали после задания ЦБ в отдельном посте.

Сбербанк сохранил маржинальность с возможностью дальнейшего роста

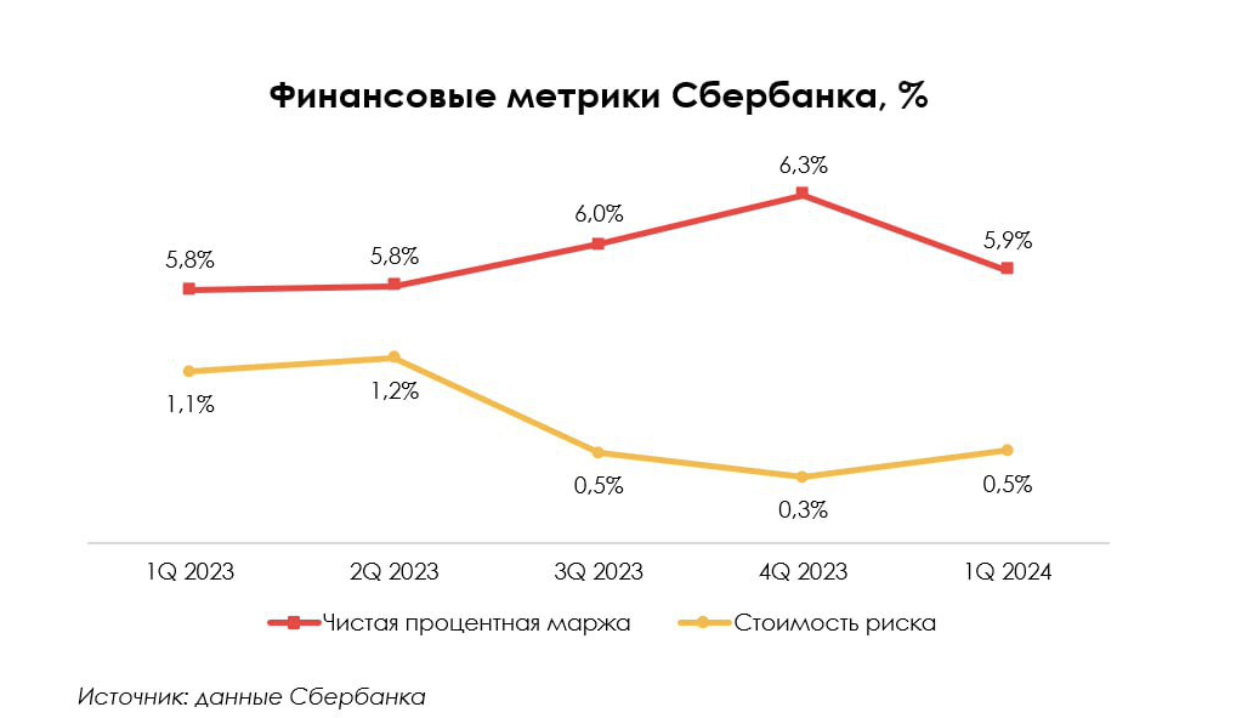

Сбербанк отчитался с незначительным повышением кредитного портфеля (+0,5% кв/кв) при росте депозитов на 5,1% кв/кв. При этом чистая процентная маржа — важный показатель кредитного бизнеса банка — снизилась с 6,3% в 4 кв. 2023 г. до 5,9% (но остался на высоком уровне, лучше среднеотраслевого). То есть за 1 кв. 2024 г. процентные расходы выросли сильнее, чем процентные доходы.

И здесь важно понимать дальнейший тренд для оценки бизнеса. Первое, более значительный рост депозитов может говорить, что в будущем Сбер сможет привлечь больше кредитов (в упрощении кредиты фондируются депозитами). Второе, стоимость депозитов была более чувствительна к изменению ключевой ставки, что оставляет больший задел на изменение доходности кредитов в будущем.

Кроме этого, стоит обратить внимание на другой важный показатель — стоимость риска (CoR), который отображает уровень расходов под резервы на кредитный портфель банка. В 1 кв. 2024 г. CoR сохранился на низком уровне предыдущего квартала — 0,5%. В течение года величина риска способна вырасти (при ужесточении норм ЦБ и при более агрессивном росте кредитного портфеля), но низкая величина в 1 кв. дает переоценку динамики CoR по году в лучшую сторону.

Таким образом, в сложившейся ситуации взгляд на банк остается положительным. Маржа остается устойчивой к высокой ставке, и есть возможность для роста будущих доходов.

Снижение маржинальности кредитного бизнеса ВТБ и неопределенность на 2024 год

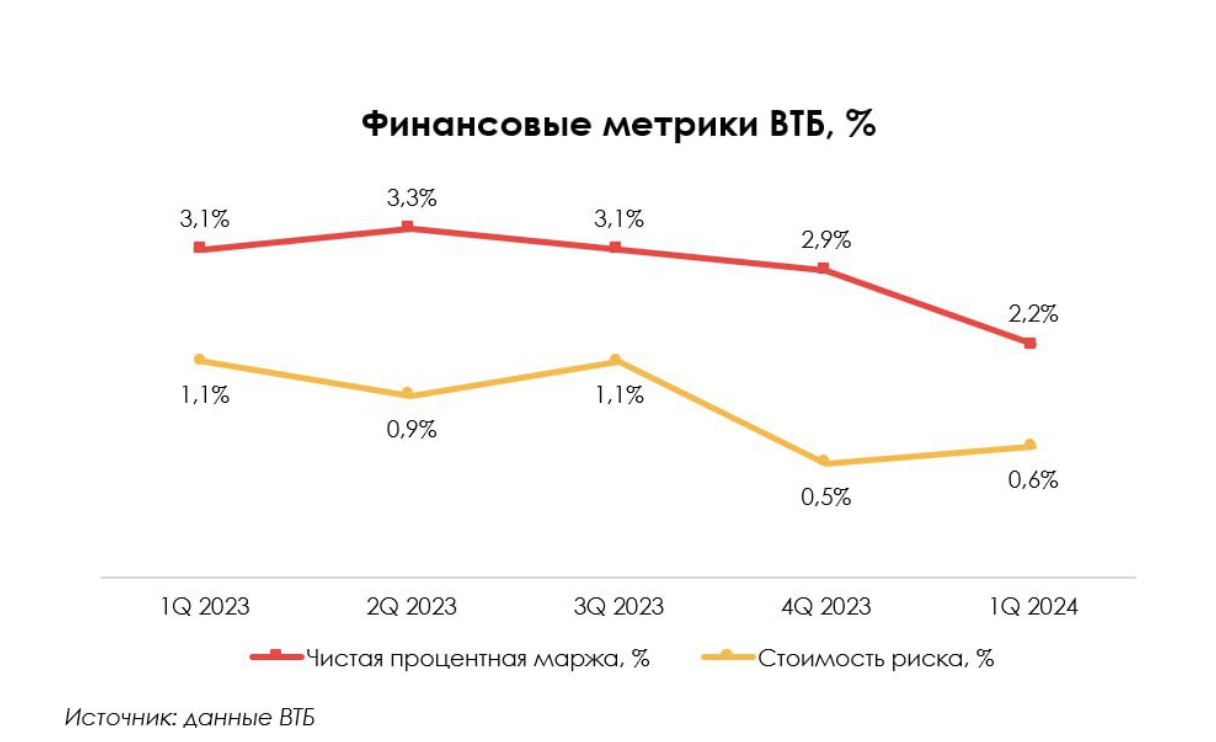

У ВТБ кредитный портфель вырос сильнее депозитов: +5,4% кв/кв против 3,0% кв/кв соответственно. При этом чистая процентная маржа снизилась до 2,2% с 2,9% в 4 кв. 2023 г. То есть процентные расходы растут сильнее процентных доходов, несмотря на более существенный рост кредитного портфеля. Это свидетельствует о том, что маржинальность банка находится под давлением в условиях сохранения высокой ставки.

Вследствие этого маржинальность в текущем году оказывается под вопросом. Можно отталкиваться от того, что высокая ключевая ставка сказывается на бизнесе с некоторым временным лагом. Если это так, то во 2-ом полугодии ситуация может улучшиться, когда доходность будет сопоставимо или лучше реагировать на высокие ставки, чем стоимость фондирования.

Показатель CoR в 1 кв. 2024 г. остался на низком уровне 0,6% (0,5% в 4 кв. 2023 г.). Это так же, как и у Сбера, говорит о хорошем старте и возможности улучшения динамики по CoR. ВТБ уже пересматривает свой гайденс (CoR 1%), повышая показатель по году.

Выводы

Динамика ключевой ставки и рост кредитного портфеля имеют прямое влияние на бизнес банков. С одной стороны, рост кредитного портфеля — положительный фактор для объемов бизнеса. С другой стороны, более высокие ставки — не обязательно показатель роста доходности банка, так как повышается и стоимость фондирования (она может опережать доходность кредитов и тем самым давить на маржинальность бизнеса).

Взгляд на бизнес Сбербанка в 2024 году положительный: банк фактически сохраняет высокую маржинальность бизнеса в условиях высокой ставки, а с учетом обновленных предпосылок по макропараметрам банк имеет потенциал роста. Взгляд на основной бизнес ВТБ неоднозначный: возможно восстановление маржинальности во 2-ом полугодии. Общий тренд, который мы заметили: банки сохраняют низкую стоимость риска, что позволяет улучшить прогнозы по динамике этого показателя. То есть возможно снижение затрат по части резервов в 2024 году.