Эта неделя будет заметно спокойнее, поскольку первые макроданные ожидаются лишь в среду. В этот же день состоится аукцион 20-летних трежерис и будут опубликованы протоколы заседания ФРС вместе с квартальными результатами Nvidia (NASDAQ:NVDA). В среду утром, конечно же, также состоится экспирация опционов на VIX, так что в среду нам предстоит очень насыщенный день, а понедельник и вторник будут спокойными.

Помимо этого, на текущую неделю запланировано несколько выступлений руководителей ФРС, в том числе управляющего Криса Уоллера. В частности, в пятницу Уоллер будет говорить о нейтральной ставке, и я очень удивлюсь, если он не отметит, что нейтральная ставка сейчас выше, чем предполагалось.

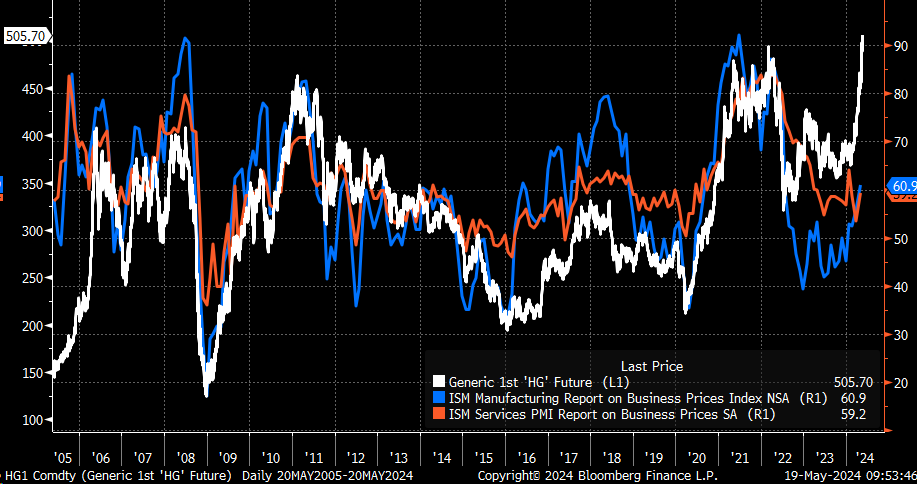

С учетом того, как развивались события на рынках в последнее время, просто невозможно не подумать, что нейтральная ставка сейчас выше, чем считает ФРС. Я об этом много говорил последние два года, и, похоже, со временем моя правота становится все более очевидной. Достаточно посмотреть на параболическое ралли цен на медь, чтобы понять, что денежно-кредитная политика далеко не такая ограничительная.

Цены на медь подскочили в пятницу выше $5 и с начала февраля набрали уже почти 40%. Если это не проинфляционный фактор, то я не знаю, что это такое. Медь занимает третье место в моем списке проинфляционных факторов вслед за нефтью и бензином, которые занимают первое и второе места. Рост цен на медь обычно приводит к повышению индексов отпускных цен в отчетах ISM для производственной сферы и сферы услуг.

Если медь права, и цены в отчетах ISM для производственной сферы и сферы услуг за май и июнь вырастут, дезинфляция окажется под большим вопросом. Если бы денежно-кредитная политика была ограничительной, а нейтральная ставка действительно была бы такой низкой, как думают некоторые, то с медью, да и со всеми другими активами сейчас не происходило бы того, что с ними происходит.

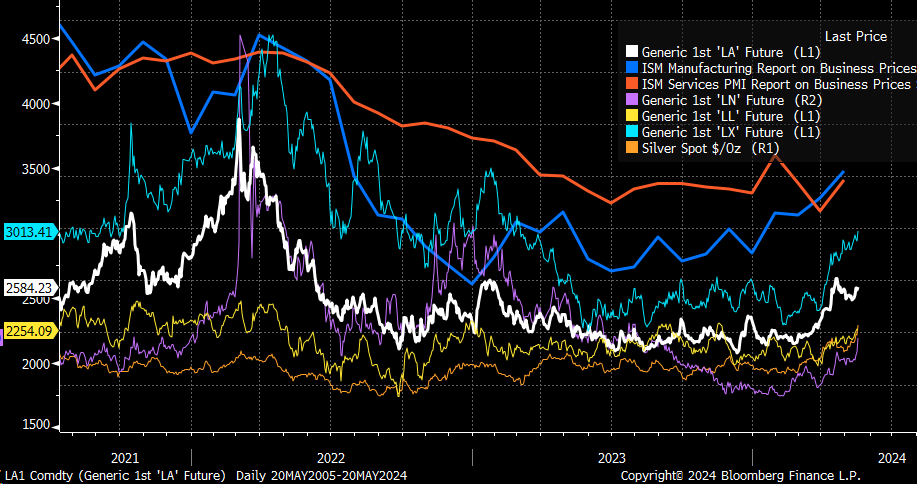

А ведь растут также цены на серебро, свинец, цинк и никель.

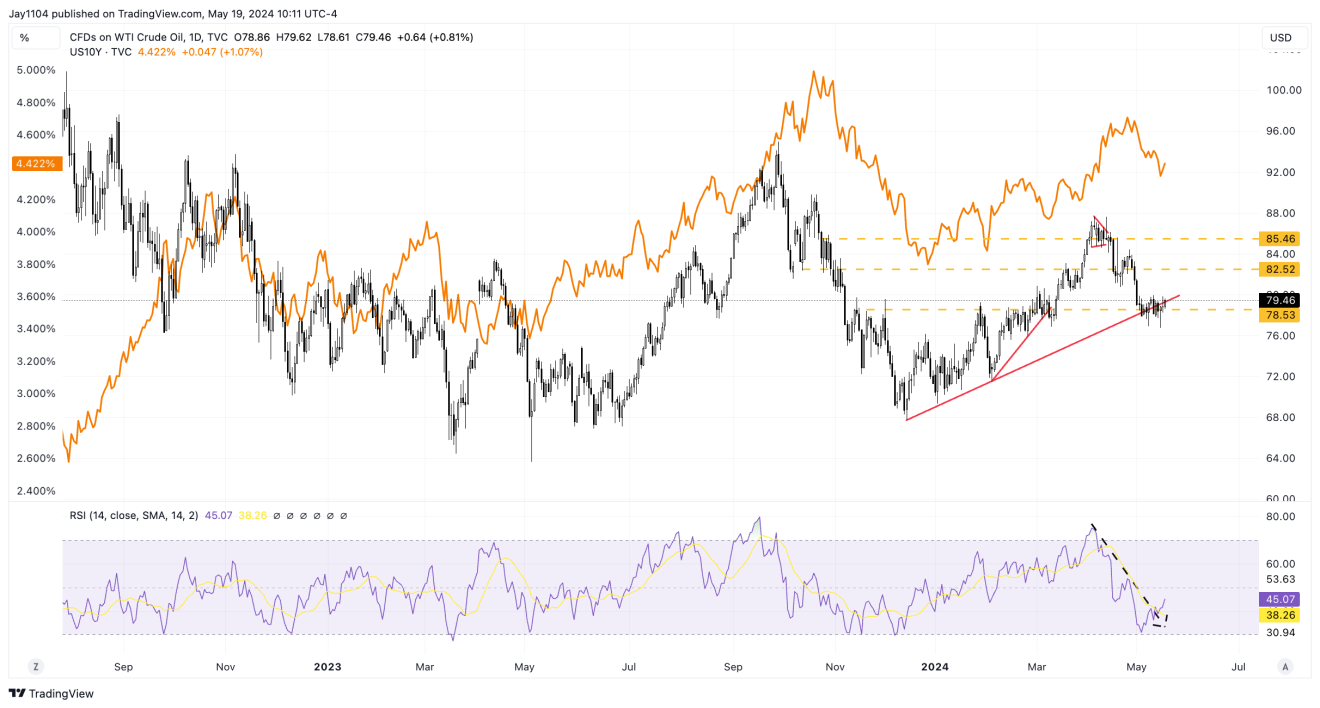

Остается только дождаться скачка цен на нефть, который, похоже, может вот-вот произойти. RSI для нефти пробил нисходящий тренд и начал двигаться вверх при том, что цены удержались на поддержке $78,50. Если цены на нефть снова начнут расти и устремятся в сторону $85, это будет очень интересно с точки зрения инфляции и процентных ставок.

Сигналы о росте появились также на графике бензина: RSI совершил пробой нисходящего тренда, а цены показали четкий отскок после формирования паттерна «голова и плечи».

Это напрямую приведет к повышению доходности 10-летних трежерис, поскольку она уже не первый месяц следует по стопам нефти с небольшим отставанием. Таким образом, если вырастут цены на нефть, с ними повысится и доходность 10-летних трежерис, и, чем сильнее подорожает нефть, тем сильнее повысится доходность.

Разумеется, цены на природный газ тоже растут и готовятся совершить пробой вверх.

Именно по этой причине XLE подает «бычьи» сигналы и, похоже, пробил нисходящий тренд. Возможно, после «бычьего» флага этот ETF нацелится теперь на гораздо более высокие уровни.

За последнюю неделю также сильно повысились фрахтовые ставки, если судить по WCI Composite Freight Benchmark. Получается, цены на металлы и фрахтовые ставки растут, цены на энергоносители вот-вот совершат рывок вверх, а инфляция в секторе услуг уже усиливается. Напрашивается вопрос, где будет инфляция через 2–3 месяца, если цены на сырьевые товары продолжат демонстрировать тенденцию к росту или удерживаться на текущих уровнях. Могу поспорить, что инфляция вырастет, а мнение об ограничительной денежно-кредитной политике изменится, поскольку она, судя по всему, недостаточно ограничительная, ведь нейтральная ставка выше, чем мы предполагали.

Так что внимательно следите за комментариями Бостика о нейтральной ставке. Если он скажет, что она, наверное, более высокая, это будет означать, что политика недостаточно ограничительная, чтобы побороть инфляцию, и ее второе нашествие пока только начинается.