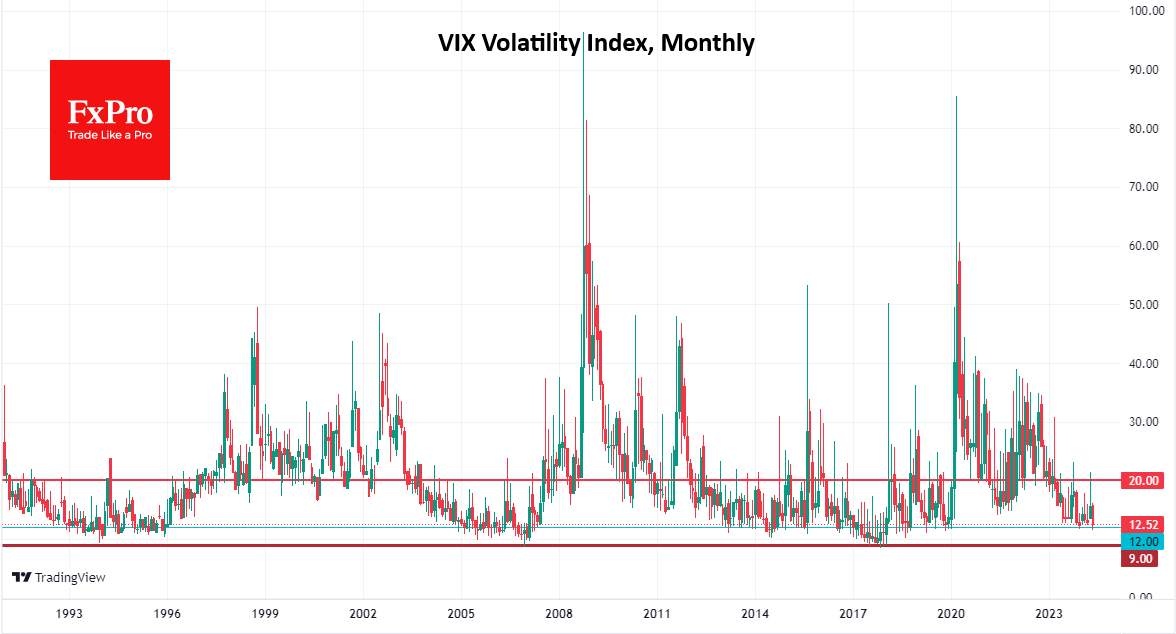

Индексы Nasdaq100 и S&P500 демонстрируют размеренный рост, в то время как волатильность снизилась до уровней, которые в последний раз наблюдались в январе 2020. Многие трейдеры смотрят на эту компрессию волатильности, как затишье перед бурей, что мы видели чуть более четырёх лет назад. Разумной стратегией для такого рынка является «покупка на спадах». А сигналом старта коррекции будет устойчивый рост VIX выше 20.

Но история подсказывает, что одного лишь падения VIX недостаточно для предсказания разворота рынка. С мая 2018 по январь 2020 индекс несколько раз погружался ниже уровня 12. И за это время индекс S&P500 прибавил свыше 30%, а стратегия «покупки на спадах» обеспечила бы ещё более привлекательную доходность.

Более того, почти весь 2017 год VIX провёл ниже 12, и за это время S&P500 прибавил 20%, против долгосрочного среднего уровня в 10–11%. В этом эпизоде рынок столкнулся с мощной коррекцией только в начале 2018, и индекс вернулся к росту от более высоких уровней, чем до затишья.

Это же можно сказать и более ранних периодах: спад VIX в область 10–12 часто сопровождается переходом к ускоренному росту рынка, и часто с неглубокими коррекциями.

Различие между краткосрочными откатами и началом более глубокой коррекции можно провести примерно через уровень 20 по VIX. Продолжение падения в акциях и дальнейший рост волатильности означает переключение рынка в режим «страха». В этом случае, но не раньше, стоит изменить тактику с «покупки на спадах» на продажи на росте.

В октябре 2023 года и в апреле 2024 VIX временно поднимался выше 20, но очень быстро откатывался обратно, подавая ложные ранние сигналы.

Если же VIX продолжит снижаться и далее, то сигнал «иррационального оптимизма» мы получим лишь при спаде ниже 9, но и в этом случае могут пройти месяцы до разворота S&P500 и Nasdaq100.