Становится все более очевидным, что что-то не так. Да, кредитные спреды и подразумеваемая корреляция с мексиканским песо — это не так интересно, как Nvidia (NASDAQ:NVDA). Но наша задача не в том, чтобы говорить об очевидном, а в том, чтобы провести анализ, который никто другой больше не проводит.

Следующие шесть индикаторов явно свидетельствуют о серьезных изменениях в склонности к риску. Возможно, эти изменения носят временный характер, а может быть и нет. Как бы то ни было, это явный признак того, что общий тон на рынке меняется.

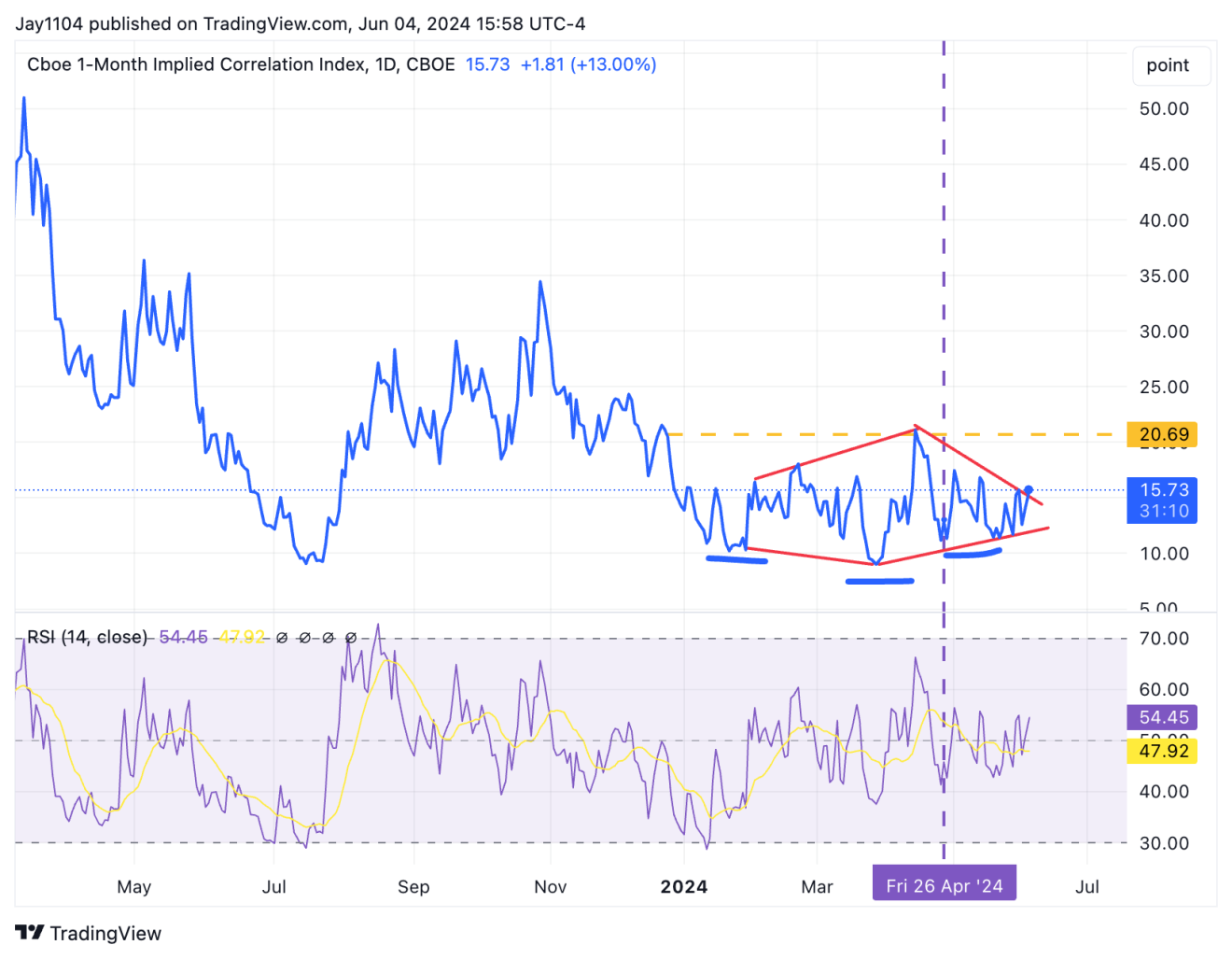

1. Скачки подразумеваемой корреляции

За последние пару дней индекс 1-месячной подразумеваемой корреляции вырос примерно до 16.

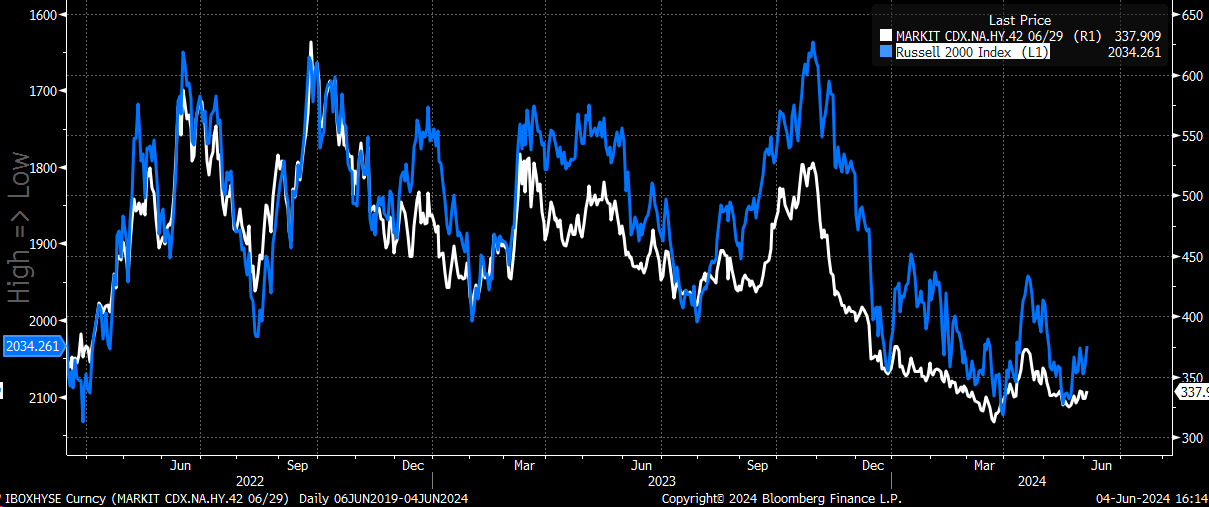

2. Увеличение спредов по высокодоходным бондам

Индекс CDX High Yield Spread Index потихоньку повышается.

3. Волатильность USD/MXN

Пара USD/MXN показала существенные колебания после выборов.

4. Пара USD/CAD застопорилась перед заседанием Банка Канады

Сегодня мы будем следить за заседанием Банка Канады, который, как ожидается, понизит процентные ставки. Если он этого не сделает, инвесторы удивятся, поскольку рынок оценивает вероятность понижения ставок примерно в 80%.

Это, пожалуй, объясняет, почему ралли USD/CAD недавно застопорилось. Ясно одно — вне зависимости от исхода пара снова придет в движение. Решение будет объявлено в 13:45 по Гринвичу. Если на рынке акций в это время будет происходить что-то непонятное, посмотрите на USD/CAD и потратьте 5 минут на чтение заявления.

5. Russell 2000 снижается

5. Russell 2000 снижается

Динамика индекса Russell 2000, который отличается сравнительно высокой чувствительностью к экономическим условиям, по большей части отражает изменения в склонности к риску. Этот индекс в основном изменяется в унисон с кредитными спредами.

6. PHLX Housing Index упал

Несмотря на вчерашнее снижение доходности 10-летних трежерис, жилищный индекс PHLX Housing Index понес серьезные потери, упав примерно на 1,9%. Индекс приближается к большому району поддержки, который должен устоять. В противном случае будет вероятен пробой вниз.

«Внезапное» изменение настроений, возможно, связано с назревающими проблемами в экономике, указывающими на замедление роста. Сильное ли это замедление, по крайней мере на данном этапе? Нет.

И все же темпы роста существенно замедлились по сравнению со второй половиной 2023 года. Рост экономики в первом квартале явно ухудшлся, и на слабый рост также указывают данные ISM для производственного сектора.

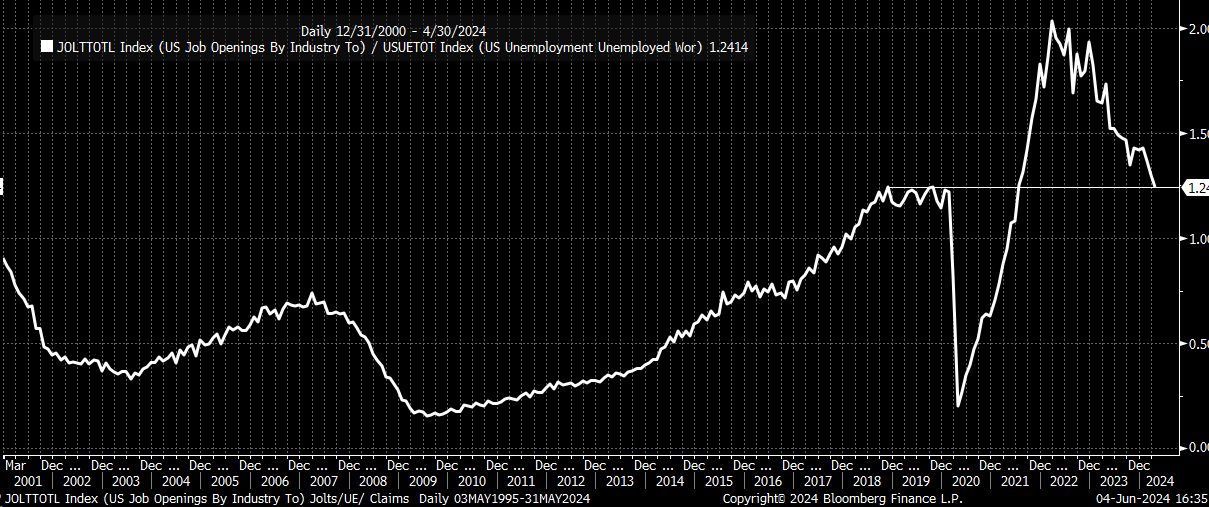

Опубликованные вчера данные JOLTS по вакансиям оказались слабее ожиданий. Соотношение числа вакансий к безработным опустилось на доковидные уровни.

Это, пожалуй, добавляет важности выходящим сегодня данным ISM для сферы услуг и , конечно же, отчету по числу рабочих мест вне сельского хозяйства, который будет опубликован в пятницу. Последний отчет по занятости был не таким плохим, но и не самым сильным. Пятничные данные, согласно прогнозам, будут свидетельствовать об увеличении числа рабочих мест на 185 тыс., а это — хороший результат.

Мы сейчас, видимо, движемся в сторону стагфляции. Я под этим понимаю вялый экономический рост и темпы инфляции в районе 3,5%, по крайней мере до тех пор, пока тренд явно не изменится. Думаю, отношение к риску на рынке было в целом не совсем адекватным, и инвесторы слишком сильно акцентировали внимание на оптимальном сценарии.

Опять же, все эти индикаторы — это факторы, за которыми мы можем продолжать следить в попытке уловить общий тон на рынках через призму анализа разных классов активов.