Опять пошло-поехало. После того, как вчера стало известно о снижении числа новых вакансий в США в апреле до 3-летнего минимума, данные дали долговому рынку повод для пересмотра своего мнения о том, что ФРС будет дольше сохранять высокие ставки.

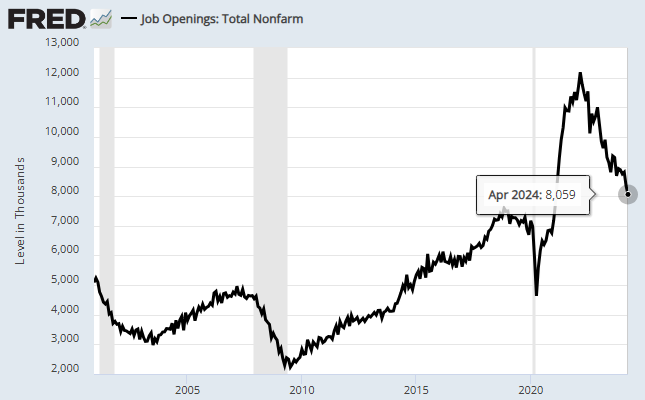

Катализатором для потенциальной новой фазы в настроениях рынках стал отчет Министерства труда, свидетельствовавший о падении числа новых вакансий в США до минимального уровня с февраля 2021 года. По общему мнению, эти данные стали новым признаком ухудшения ситуации на рынке труда.

Правда полезно будет поместить их в правильный контекст. Число вакансий резко подскочило в 2021 году до необычно высокого уровня, когда экономика приходила в себя после пандемии. Тот скачок вакансий, каким бы отрадным он ни был, не мог долго сохраняться. Даже сейчас число вакансий превышает доковидные уровни. И тем не менее, нисходящий тренд на лицо, и он, похоже, будет сохраняться по мере нормализации условий на рынке труда.

Ожидания того, что сохранится и тенденция к замедлению роста занятости вне сельского хозяйства (с учетом также статистики по вакансиям), показывают, что это должно ослабить склонность инфляции к ускорению, превалировавшую в последние месяцы. В свою очередь, у ФРС тогда появится пространство для начала понижения ставок, или по крайней мере можно прийти к такому выводу.

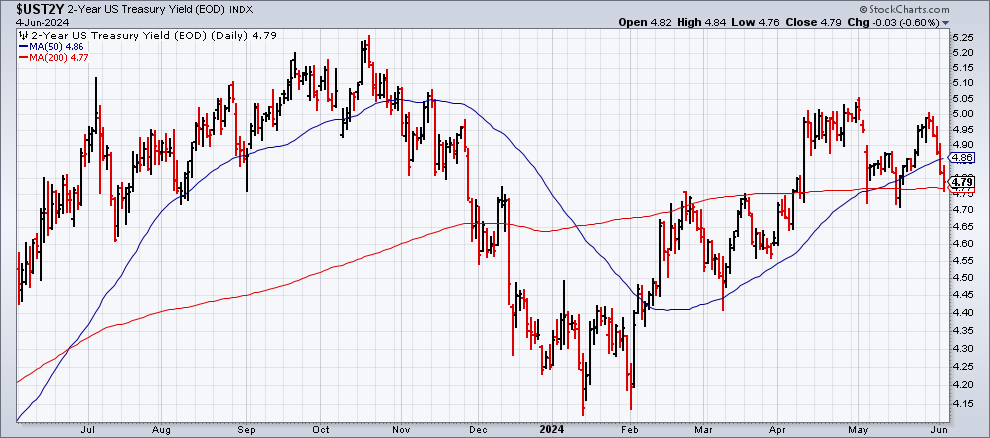

Рынок трежерис начал склоняться в пользу этой точки зрения, если судить по динамике последних дней. Что примечательно, чувствительная к политике ФРС доходность 2-летних трежерис резко упала во вторник (4 июня) пятую торговую сессию подряд, опустившись ниже 4,80% впервые с 15 мая. Доходность сейчас находится выше 200-дневней средней. Пробой ниже этой отметки будет воспринят рынком как сигнал о вероятности еще более сильного падения в краткосрочной перспективе.

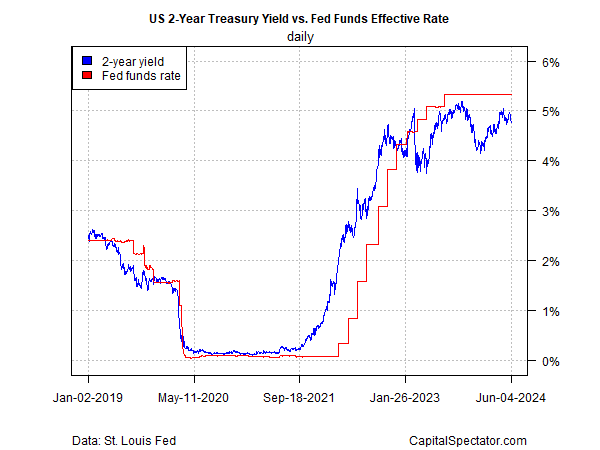

При этом доходность 2-летних трежерис продолжает торговаться существенно ниже ставки по федеральным фондам (5,25–5,50%). Эта разница отражает сохраняющийся, но пока преждевременный прогноз рынка о том, что центробанк скоро начнет понижать ставки.

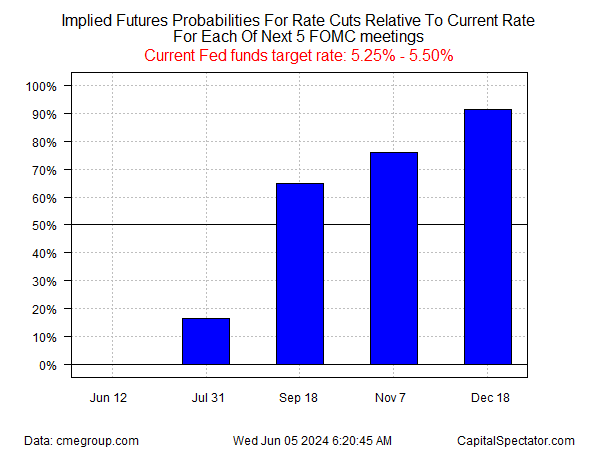

Вероятность понижения ставок ФРС, закладываемая в котировках фьючерсов на ставку по федеральным фондам, за последние дни увеличилась, правда немного. Рынок по-прежнему считает, что ставки будут понижены не раньше, чем на заседании FOMC, запланированном на 18 сентября. При этом рынок считает более высокой вероятность понижения ставок позднее в течение года.

Новым испытанием для этих ожиданий станет публикация в пятницу (7 июня) отчета по числу рабочих мест вне сельского хозяйства за май. Впрочем, по мнению экономистов, тренды найма должны были слегка улучшиться по сравнению с апрелем, если судить по консенсус-прогнозу Econoday.com.

Если этот прогноз подтвердится, статистика по рынку труда отразит стабильность трендов найма, а это не то, на что рассчитывал долговой рынок в последние дни. Так ли это важно? Сложно сказать. Мы можем лишь предположить, что и после этих данных ожидания в отношении планов ФРС и сроков будут оставаться очень переменчивыми.