- Судя по сильному росту занятости, ФРС может отложить понижение процентных ставок.

- Впрочем, несмотря на хорошую статистику по занятости, сокращение числа новых вакансий может в дальнейшем способствовать замедлению инфляции.

- Если ориентироваться на долговой рынок, инвесторы пока не ждут скорого понижения ставок, но небольшое сокращение стоимости заимствований может произойти в декабре этого года.

- Инвестируйте, как крупные фонды, с помощью ProPicks, нашего инструмента для отбора акций на базе ИИ. Узнать подробности

Инвесторы, надеявшиеся на скорое понижение процентных ставок ФРС, сейчас испытывают разочарование. Несмотря на некоторые прогнозы о скором понижении ставок, свежая макроэкономическая статистика обрисовывает иную картину.

Во-первых, мы по-прежнему имеем сильный рост занятости. На прошлой неделе стало известно о гораздо более значительном, чем ожидалось, увеличении занятости (+272 тыс. рабочих мест по сравнению с прогнозом +182 тыс.)

Сила рынка труда уменьшает аргументы в пользу скорого понижения ставок ФРС и, возможно, означает, что первое понижение состоится не раньше, чем через шесть месяцев.

Впрочем, есть и проблески надежды. Хотя общая ситуация на рынке труда остается позитивной, число новых вакансий сократилось. В прошлом снижение вакансий демонстрировало корреляцию с замедлением инфляции, и этот фактор может повлиять на будущие решения ФРС.

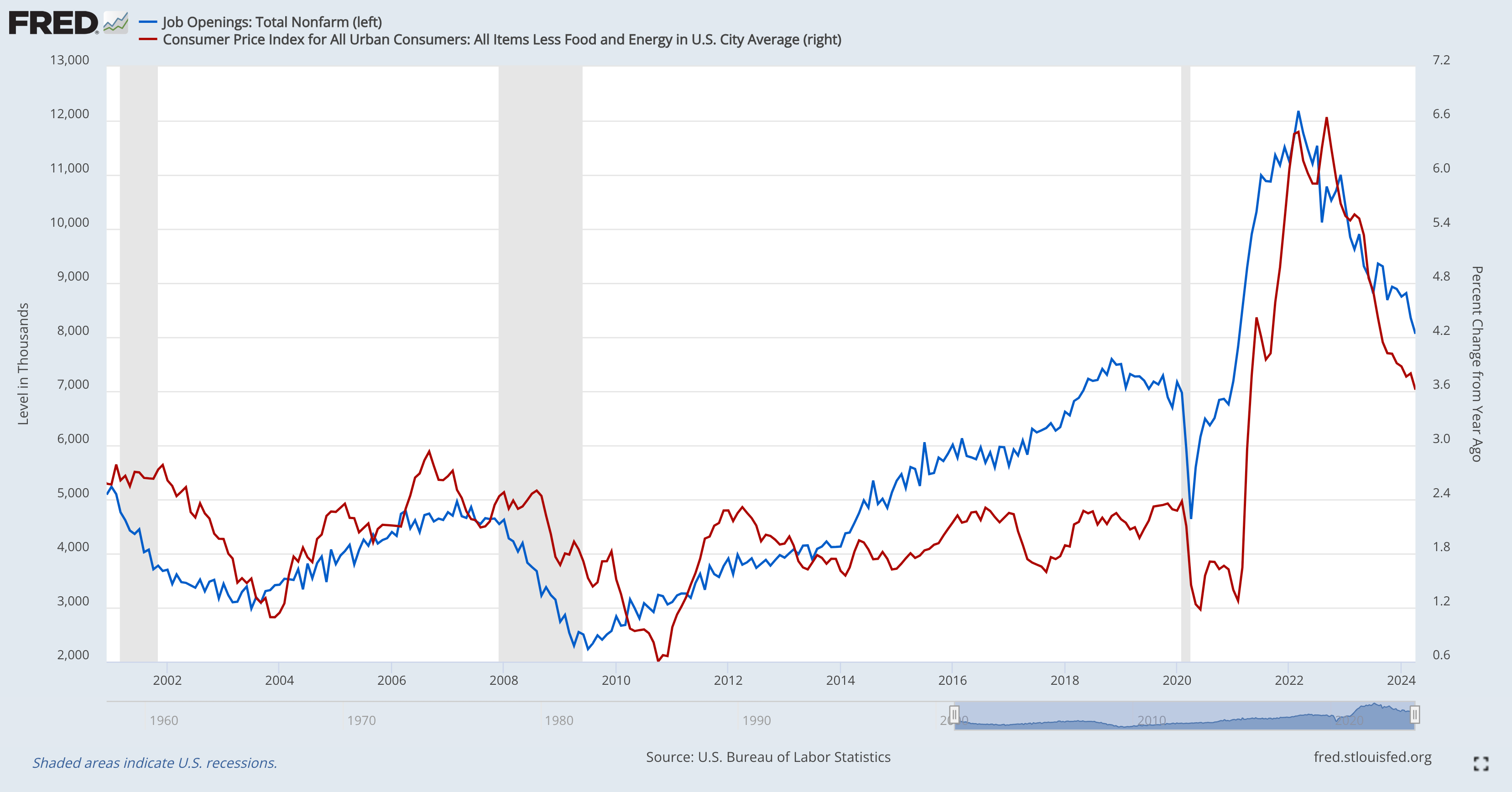

Давайте посмотрим на график корреляции новых вакансий и годового ИПЦ:

Значительное снижение числа новых вакансий, о котором свидетельствует график, указывает на потенциальное замедление инфляции через рынок труда. Эти данные стали дополнительным признаком того, что инфляция, возможно, наконец-то движется в сторону целевого уровня ФРС 2%.

И если сильный рост занятости не согласуется со скорым понижением ставок, то другие факторы обрисовывают менее однозначную картину.

Уровень безработицы вырос до 4,0% (прогноз составлял 3,9%), а доля экономически активного населения, особенно среди людей в возрасте 25-54 лет, приближается к новым максимумам.

Приведенный выше график отражает этот ключевой момент: доля экономически активного населения подскочила более чем на 83% — это максимальный прирост с мая 2002 года и за весь постковидный период. Высокая доля экономически активного населения, особенно среди американцев в возрасте 25–54 лет, говорит о силе рынка труда.

Так нужно ли нам беспокоиться о небольшом повышении уровня безработицы или потенциальной активации правила Sahm? Вовсе не обязательно. При высокой доле экономически активного населения эти факторы могут оказаться не такими важными.

Приведенный ниже график дает представление о том, когда ФРС может с большей долей вероятности понизить ставки:

Долговой рынок делает намеки на возможное понижение ставок, но неопределенность по поводу сроков сохраняется.

Обычно, когда долговой рынок ожидает понижение ставок в течение ближайших шести месяцев, доходность 6-месячных трежерис снижается по крайней мере на 0,25% ниже ставки по федеральным фондам ФРС. Сейчас доходность не отражает подобные ожидания.

Это говорит о том, что в ближайшем времени ставки понижены не будут, но переломный момент может наступить в декабре. Исходя из этих данных, наиболее вероятный сценарий — это разовое, скромное понижение ставок на 0,25% в декабре 2024 года. В целом долговой рынок намекает на потенциальную смену курса, но в этом году можно рассчитывать лишь на ограниченное понижение ставок.

***

Оформите подписку сейчас и станьте Pro! Пройдите по этой ссылке и станьте членом сообщества PRO с существенной скидкой.

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски. Автор владеет акциями упомянутой в тексте компании.