Как исследователь, полагаю, что самое интересное в фондовом рынке – его нелинейность. Здесь многие взаимосвязи носят столь сложный характер, что возникновение какого-либо фактора нередко приводит к совершенно неожиданным последствиям.

На прошлой неделе Минфин «обрадовал» россиян повышением налогов. Многие аналитики быстро подсчитали, что рост налога на прибыль приведёт к снижению чистой прибыли эмитентов (а значит – и дивидендов) на 6,25%.

Кто-то из финансовых блоггеров даже заявил, что капитализация компаний должна упасть на эту величину.

Однако, не будем торопиться с выводами.

*****

Как известно, справедливая стоимость компании (и её акций) определяется не номинальными денежными потоками, а дисконтированными (DCF).

При этом в расчёте ставки дисконтирования участвует так называемый эффект «налогового щита» – коэффициент, снижающий стоимость капитала на величину налогообложения (формулы приводить не стану, чтобы не пугать читателей сложной математикой – все они общеизвестны).

Следовательно, при росте налога на прибыль (НДФЛ – для физлиц) ставка дисконтирования снижается. А поскольку ставка дисконтирования находится в знаменателе DCF, то её снижение вызывает рост дисконтированных денежных потоков.

Логика здесь проста. Дисконтирование по своей сути представляет оценку денежных потоков в сравнении с доходностью альтернативных направлений инвестирования, в основе которой лежит безрисковая доходность ОФЗ. При росте налога на доходы от ОФЗ безрисковая доходность снижается, вследствие чего снижается и ставка дисконтирования.

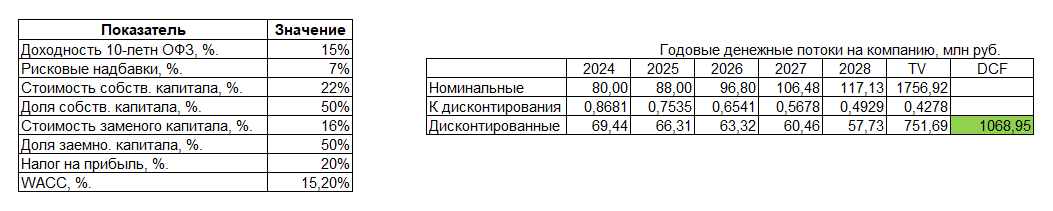

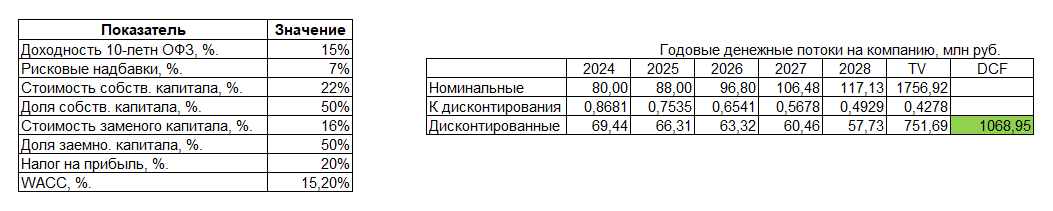

В качестве примера построим модель DCF для некоторого юридического лица. Доходность 10-летних ОФЗ (безрисковая ставка) составляет 15% годовых. Суммарные рисковые надбавки (по модели CAPM) примем в размере 7% годовых. Ставка кредитования – 16% годовых. Доля собственного капитала – 50%.

При величине налога на прибыль 20% ставка дисконтирования по модели средневзвешенной стоимости капитала (WACC) составит 15,20% годовых. А при росте налога на прибыль до 25% WACC снижается до 14,25% годовых.

Теперь построим модель DCF для этой компании.

Для этого предположим, что в 2025 году чистый денежный поток компании составит 80 млн руб. (100 млн руб. минус налог на прибыль 20%). Далее денежный поток каждый год растёт на 10%. В постпрогнозном периоде (после 5 лет) темпы прироста денежных потоков составляют 8% год (терминальную величину денежных потоков находим по модели Гордона).

Указанные денежные потоки дисконтируем по ставке 15,20% годовых и получаем величину DCF=1068,95 млн руб.

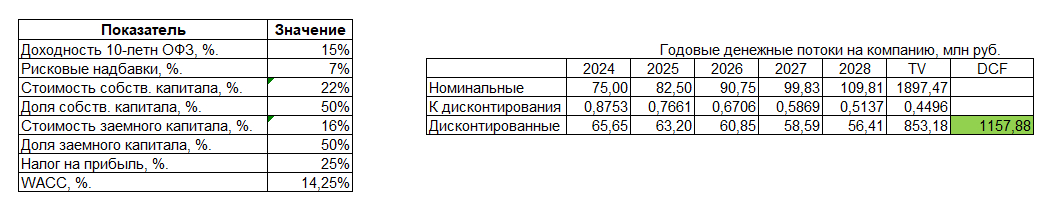

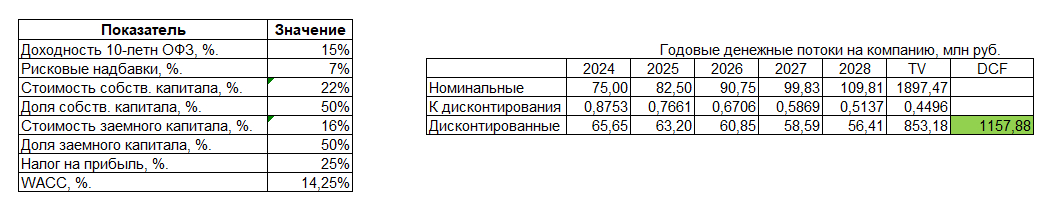

Повышаем налог на прибыль до 25%, в результате чего чистый денежный поток компании в 2025 году сокращается до 75 млн руб. (100 млн руб. минус налог на прибыль 25%). Темпы прироста денежных потоков по годам остаются неизменными.

Ставка дисконтирования сокращается до 14,25% годовых. Поскольку самым мощным фактором модели DCF является ставка дисконтирования, то суммарные дисконтированные денежные потоки возрастают до 1157,88 млн руб. (на 8%).

Получите и распишитесь.

Примечание: при различных схемах налогообложения и доле собственного капитала результаты модели DCF могут отличаться.

Кто-то может сказать, что сегодня на МосБирже доминируют физические лица и поэтому оценка денежных потоков со стороны юридического лица не имеет значения.

Согласен. Поэтому построим модель DCF для частных инвесторов.

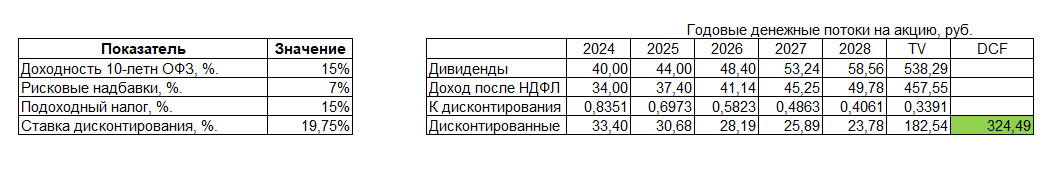

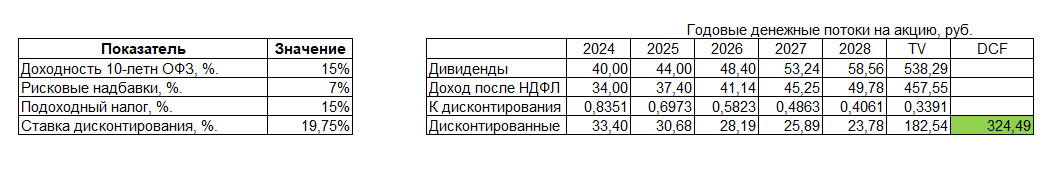

В этом случае ставка дисконтирования будет определяться на собственный капитал (без заемных средств). Поскольку доминирующее влияние на фондовом рынке имеют крупные частные инвесторы с доходом в десятки млн руб. в год, то предполагаем, что в 2024 году НДФЛ составлял 15%.

Строим модель DCF на ожидаемые дивиденды СБЕРа (в 2025 году ждём 40 руб. на акцию). Далее дивиденды каждый год растут на 10%. В постпрогнозном периоде (после 5 лет) темпы прироста дивидендов составляют 8% год (терминальную величину денежных потоков находим по модели Гордона).

При этом дополнительно возникает НДФЛ на дивиденды для физических лиц.

Дисконтируем денежные потоки частного инвестора по ставке 19,75% годовых и получаем величину DCF= 324,49млн руб.

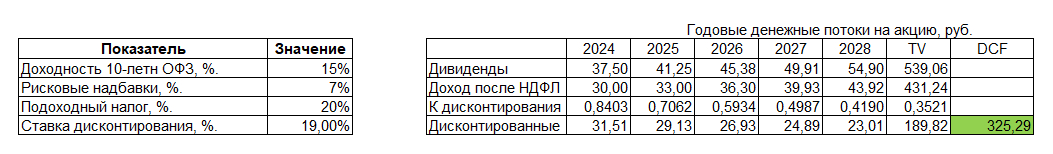

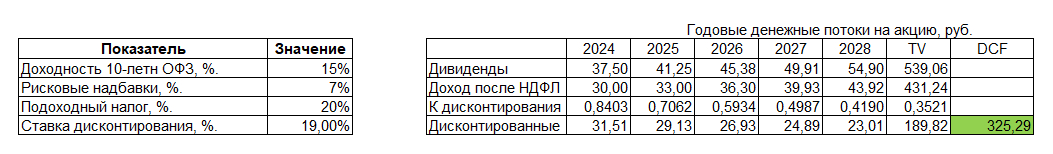

Повышаем налог на прибыль до 25%, а подоходный налог до 20%, в результате чего чистый ожидаемые дивиденды СБЕРа в 2025 году сокращается до 37,50 руб. на акцию. Темпы прироста денежных потоков по годам остаются неизменными.

Ставка дисконтирования сокращается до 19,00% годовых. Суммарные дисконтированные денежные потоки возрастают до 325,29 млн руб. (на 0,2%).

За счет того, что номинальные денежные потоки снижаются дважды – за счет роста налога на прибыль и подоходного налога рост DCF является незначительным. Однако, ни о каком снижении дисконтированных денежных потоков речи не идёт.

*****

Резюме. Рост налогообложения приводит к снижению денежных потоков только на эмоциональном уровне. Финансовые модели показывают иной результат.

На прошлой неделе Минфин «обрадовал» россиян повышением налогов. Многие аналитики быстро подсчитали, что рост налога на прибыль приведёт к снижению чистой прибыли эмитентов (а значит – и дивидендов) на 6,25%.

Кто-то из финансовых блоггеров даже заявил, что капитализация компаний должна упасть на эту величину.

Однако, не будем торопиться с выводами.

*****

Как известно, справедливая стоимость компании (и её акций) определяется не номинальными денежными потоками, а дисконтированными (DCF).

При этом в расчёте ставки дисконтирования участвует так называемый эффект «налогового щита» – коэффициент, снижающий стоимость капитала на величину налогообложения (формулы приводить не стану, чтобы не пугать читателей сложной математикой – все они общеизвестны).

Следовательно, при росте налога на прибыль (НДФЛ – для физлиц) ставка дисконтирования снижается. А поскольку ставка дисконтирования находится в знаменателе DCF, то её снижение вызывает рост дисконтированных денежных потоков.

Логика здесь проста. Дисконтирование по своей сути представляет оценку денежных потоков в сравнении с доходностью альтернативных направлений инвестирования, в основе которой лежит безрисковая доходность ОФЗ. При росте налога на доходы от ОФЗ безрисковая доходность снижается, вследствие чего снижается и ставка дисконтирования.

В качестве примера построим модель DCF для некоторого юридического лица. Доходность 10-летних ОФЗ (безрисковая ставка) составляет 15% годовых. Суммарные рисковые надбавки (по модели CAPM) примем в размере 7% годовых. Ставка кредитования – 16% годовых. Доля собственного капитала – 50%.

При величине налога на прибыль 20% ставка дисконтирования по модели средневзвешенной стоимости капитала (WACC) составит 15,20% годовых. А при росте налога на прибыль до 25% WACC снижается до 14,25% годовых.

Теперь построим модель DCF для этой компании.

Для этого предположим, что в 2025 году чистый денежный поток компании составит 80 млн руб. (100 млн руб. минус налог на прибыль 20%). Далее денежный поток каждый год растёт на 10%. В постпрогнозном периоде (после 5 лет) темпы прироста денежных потоков составляют 8% год (терминальную величину денежных потоков находим по модели Гордона).

Указанные денежные потоки дисконтируем по ставке 15,20% годовых и получаем величину DCF=1068,95 млн руб.

Повышаем налог на прибыль до 25%, в результате чего чистый денежный поток компании в 2025 году сокращается до 75 млн руб. (100 млн руб. минус налог на прибыль 25%). Темпы прироста денежных потоков по годам остаются неизменными.

Ставка дисконтирования сокращается до 14,25% годовых. Поскольку самым мощным фактором модели DCF является ставка дисконтирования, то суммарные дисконтированные денежные потоки возрастают до 1157,88 млн руб. (на 8%).

Получите и распишитесь.

Примечание: при различных схемах налогообложения и доле собственного капитала результаты модели DCF могут отличаться.

Кто-то может сказать, что сегодня на МосБирже доминируют физические лица и поэтому оценка денежных потоков со стороны юридического лица не имеет значения.

Согласен. Поэтому построим модель DCF для частных инвесторов.

В этом случае ставка дисконтирования будет определяться на собственный капитал (без заемных средств). Поскольку доминирующее влияние на фондовом рынке имеют крупные частные инвесторы с доходом в десятки млн руб. в год, то предполагаем, что в 2024 году НДФЛ составлял 15%.

Строим модель DCF на ожидаемые дивиденды СБЕРа (в 2025 году ждём 40 руб. на акцию). Далее дивиденды каждый год растут на 10%. В постпрогнозном периоде (после 5 лет) темпы прироста дивидендов составляют 8% год (терминальную величину денежных потоков находим по модели Гордона).

При этом дополнительно возникает НДФЛ на дивиденды для физических лиц.

Дисконтируем денежные потоки частного инвестора по ставке 19,75% годовых и получаем величину DCF= 324,49млн руб.

Повышаем налог на прибыль до 25%, а подоходный налог до 20%, в результате чего чистый ожидаемые дивиденды СБЕРа в 2025 году сокращается до 37,50 руб. на акцию. Темпы прироста денежных потоков по годам остаются неизменными.

Ставка дисконтирования сокращается до 19,00% годовых. Суммарные дисконтированные денежные потоки возрастают до 325,29 млн руб. (на 0,2%).

За счет того, что номинальные денежные потоки снижаются дважды – за счет роста налога на прибыль и подоходного налога рост DCF является незначительным. Однако, ни о каком снижении дисконтированных денежных потоков речи не идёт.

*****

Резюме. Рост налогообложения приводит к снижению денежных потоков только на эмоциональном уровне. Финансовые модели показывают иной результат.