На ПМЭФ-2024 было сделано много заявлений относительно будущего Сегежи. Решил сегодня разобрать высказывания топ-менеджмента, а также посмотреть на отчетность компании за первый квартал 2024 года.

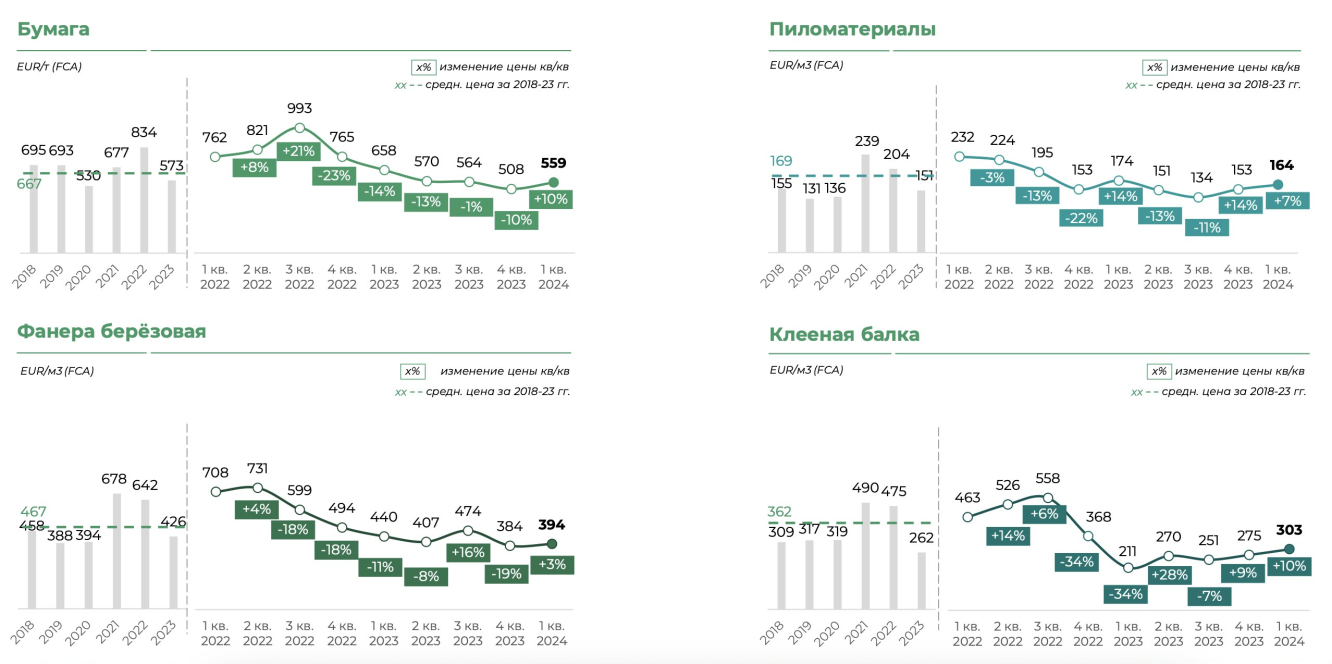

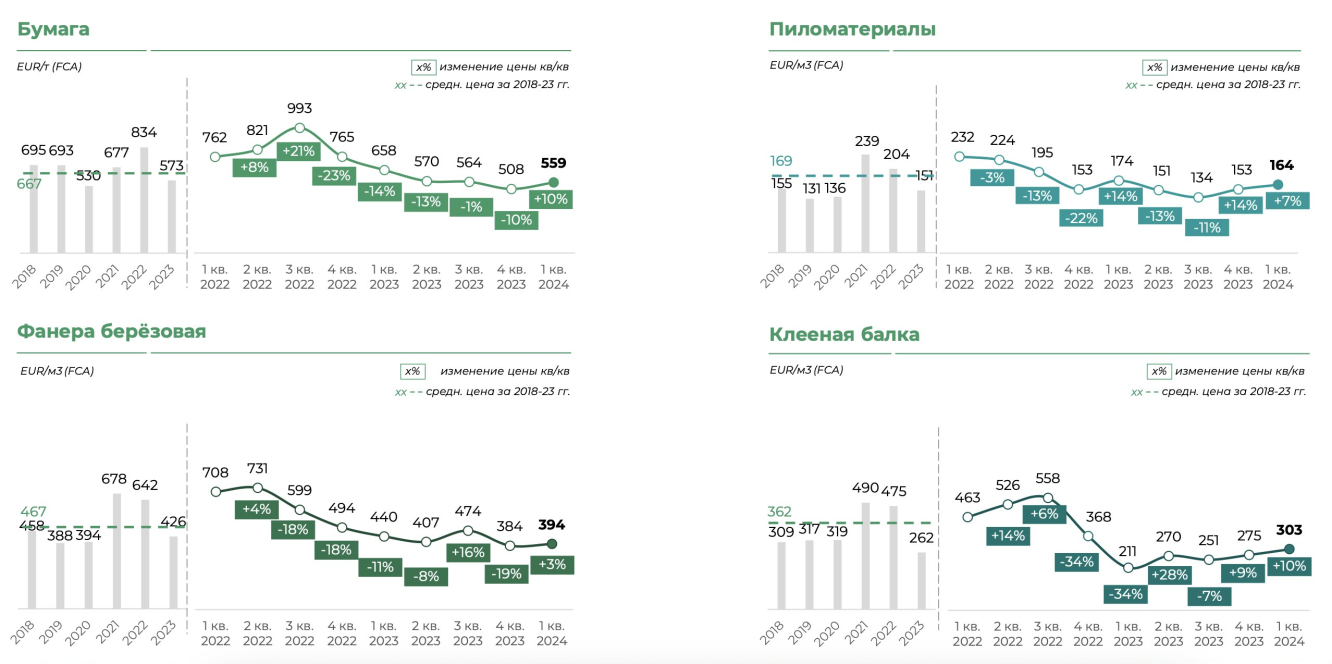

Итак, выручка Сегежи за отчетный период выросла на 22% до 22,8 млрд рублей. Несмотря на отскок цен на пиломатериалы, бумагу и клеенную балку, держатся они ниже уровней января-марта 2023 года. Объемы продаж также незначительно снижались, исключение сегмент бумажных мешков, продажи которых выросли на 6%.

Причиной же роста общей выручки стал курс реализации. В первом квартале 2023 года средний курс доллара оставался на уровне 73 рубля. В аналогичном периоде этого года доллар удержался выше 90 рублей. Будучи экспортером, Сегежа пользуется бенефитами девальвации национальной валюты.

Себестоимость реализованной продукции и операционные расходы компании незначительно увеличились, что снова привело к операционному убытку в 0,8 млрд рублей. Последний правда снизился с 2,2 ярдов годом ранее. Камнем преткновения по-прежнему являются процентные расходы. За квартал они увеличились на 42%, утянув чистый убыток на отметку в 5,2 млрд рублей.

Еще один слабый отчет в копилку. У компании все те же проблемы: дорогая логистика, низкие средние цены реализации, сумасшедший долг и повышенные расходы на его покрытие. Чистый долг на 31 марта составлял 136,9 млрд руб. Это и является главной причиной стагнации акций «лесника».

Что по этому поводу думает Сегежа и ее материнская компания? АФК Система (MCX:AFKS) рассчитывает, что Сегежа самостоятельно решит проблему высокого долга, но при необходимости готова оказать поддержку. При этом компания не планирует проводить SPO, а параметров допэмиссии пока еще нет. Ключевое тут - «пока». Думается мне, что допка - единственный способ выбраться из долговой ямы.

Реструктуризация кредитов - это плацебо, которое на короткий срок снизит процентные расходы. При такой ключевой ставке ЦБ, развивать бизнес - невозможно. Такое заявление сделал Президент компании Михаил Шамолин, предположив, что «19% годовых обеспечит возврат разве что наркоторговля». Это цитата, если что.

Еще он сказал, что компания точно вернется к дивидендам при цене в 2500 юаней за куб пиломатериала в КНР. Сейчас цена едва превышает отметку в 1200 юаней. Да и о каких дивидендах речь при таком долге? Сегежа - сложный кейс и рискованный. Будьте аккуратны!

Не является инвестиционной рекомендацией

Итак, выручка Сегежи за отчетный период выросла на 22% до 22,8 млрд рублей. Несмотря на отскок цен на пиломатериалы, бумагу и клеенную балку, держатся они ниже уровней января-марта 2023 года. Объемы продаж также незначительно снижались, исключение сегмент бумажных мешков, продажи которых выросли на 6%.

Причиной же роста общей выручки стал курс реализации. В первом квартале 2023 года средний курс доллара оставался на уровне 73 рубля. В аналогичном периоде этого года доллар удержался выше 90 рублей. Будучи экспортером, Сегежа пользуется бенефитами девальвации национальной валюты.

Себестоимость реализованной продукции и операционные расходы компании незначительно увеличились, что снова привело к операционному убытку в 0,8 млрд рублей. Последний правда снизился с 2,2 ярдов годом ранее. Камнем преткновения по-прежнему являются процентные расходы. За квартал они увеличились на 42%, утянув чистый убыток на отметку в 5,2 млрд рублей.

Еще один слабый отчет в копилку. У компании все те же проблемы: дорогая логистика, низкие средние цены реализации, сумасшедший долг и повышенные расходы на его покрытие. Чистый долг на 31 марта составлял 136,9 млрд руб. Это и является главной причиной стагнации акций «лесника».

Что по этому поводу думает Сегежа и ее материнская компания? АФК Система (MCX:AFKS) рассчитывает, что Сегежа самостоятельно решит проблему высокого долга, но при необходимости готова оказать поддержку. При этом компания не планирует проводить SPO, а параметров допэмиссии пока еще нет. Ключевое тут - «пока». Думается мне, что допка - единственный способ выбраться из долговой ямы.

Реструктуризация кредитов - это плацебо, которое на короткий срок снизит процентные расходы. При такой ключевой ставке ЦБ, развивать бизнес - невозможно. Такое заявление сделал Президент компании Михаил Шамолин, предположив, что «19% годовых обеспечит возврат разве что наркоторговля». Это цитата, если что.

Еще он сказал, что компания точно вернется к дивидендам при цене в 2500 юаней за куб пиломатериала в КНР. Сейчас цена едва превышает отметку в 1200 юаней. Да и о каких дивидендах речь при таком долге? Сегежа - сложный кейс и рискованный. Будьте аккуратны!

Не является инвестиционной рекомендацией