В периоды повышенной рыночной волатильности инвесторы стараются сохранить свои сбережения в консервативных отраслях. Одной из таких «тихих гаваней» является потребительский сектор. Потоки бизнеса, работающего в данной сфере, исторически более стабильны и предсказуемы. Поэтому на разборе у меня сегодня компания НоваБев (Белуга).

У компании на текущий момент доступна финансовая отчетность по МСФО за 2023 год. Выручка продолжила свой стабильный рост и достигла отметки в 116 млрд (+20% г/г). Чистая прибыль осталась на уровне 8 млрд. По операционной отчетности за первый квартал 2024 года размер сети «ВинЛаб» достиг 1713 точек (+36% г/г).

По отчетам можно сделать вывод, что НоваБев – хороший растущий бизнес. Тут стоит заметить, что за «качество» на рынке сейчас просят премию. При цене акции в 5580 рублей, капитализация находится в районе 88 млрд руб. При текущей прибыли, получаем высокий мультипликатор P/E = 11.

Компания выплачивает дивиденды. Выплаты стараются делать 3 раза в год и направлять на них не менее 50% чистой прибыли. В этом году инвесторы уже получили 225 рублей на акцию. По прогнозам аналитических агентств, в 2024 году инвесторы могут рассчитывать еще на 411 и 162 руб соответственно. Суммарная див. доходность потенциально может достичь 14%.

В конце мая вышла новость об увеличении уставного капитала за счет распределения добавочного капитала и нераспределенной прибыли. По итогу всех манипуляций инвестор получит семь новых акций, на каждую приобретённую. Нераспределенная прибыль и доб. капитал входят в общий капитал компании, поэтому перепись цифр в отчетности на общую сумму капитала, принадлежащего акционерам, никак не повлияет.

Соответственно, размытия акционерной стоимости не будет, но одна акция испытает на себе подобие сплита 1 к 7. Это сделает акции более доступными и увеличит их ликвидность в обращении, что является позитивом для бумаги.

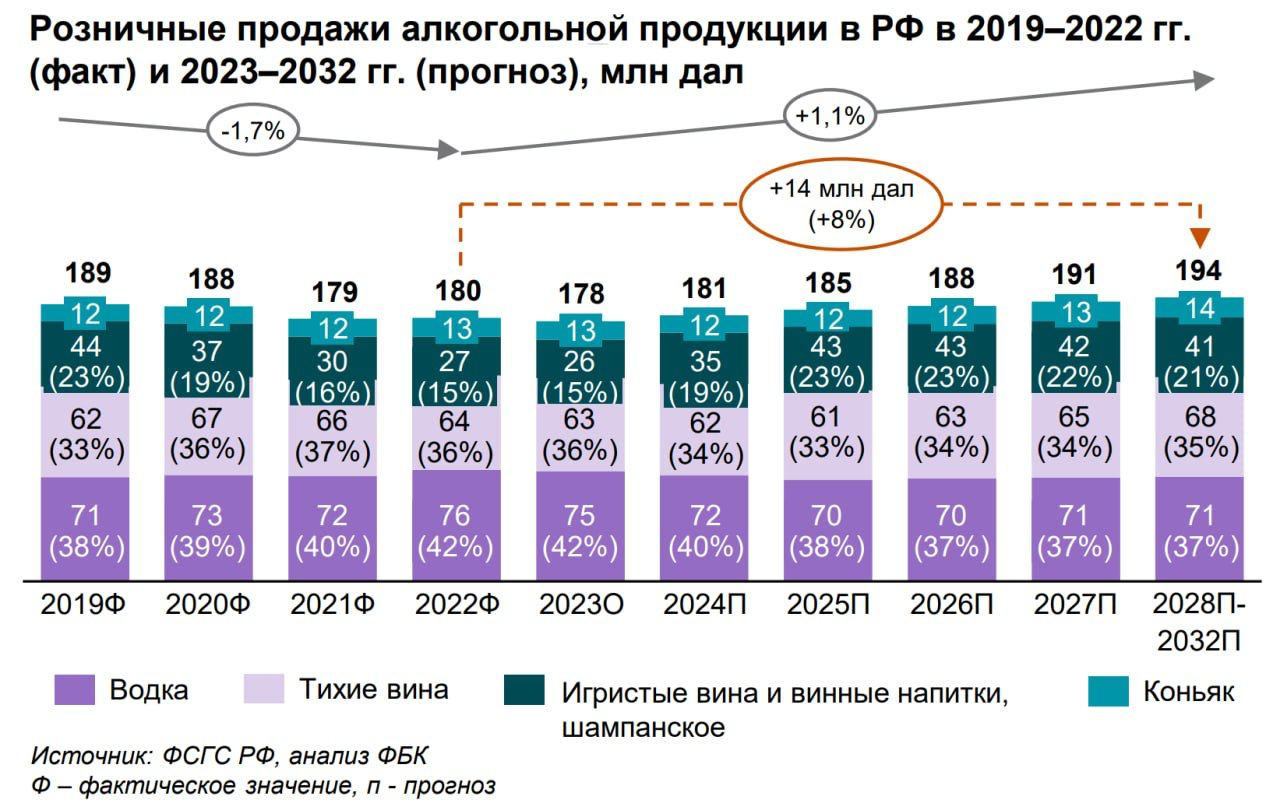

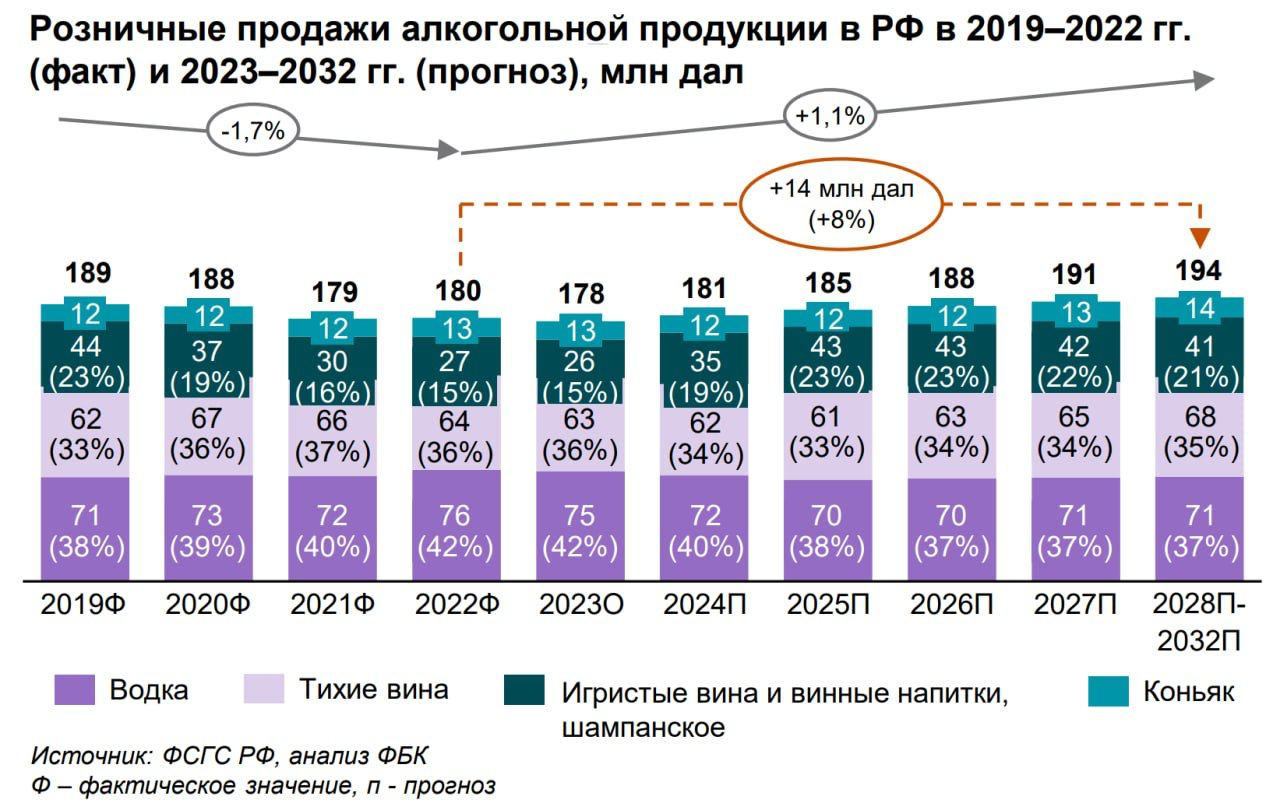

По прогнозам ФБК, рынок алкогольной продукции останется стабильным. Более того, есть предпосылки к незначительному росту объемов продаж в перспективе до 2032 года. Поэтому бизнес Новабев выглядит достаточно интересно. Его можно рассматривать, как защитный. Единственным отрицательным моментом является завышенная текущая оценка. Поэтому дальнейшее снижение цены акций будет увеличивать привлекательность акций бывшей Белуги.

Не является инвестиционной рекомендацией

У компании на текущий момент доступна финансовая отчетность по МСФО за 2023 год. Выручка продолжила свой стабильный рост и достигла отметки в 116 млрд (+20% г/г). Чистая прибыль осталась на уровне 8 млрд. По операционной отчетности за первый квартал 2024 года размер сети «ВинЛаб» достиг 1713 точек (+36% г/г).

По отчетам можно сделать вывод, что НоваБев – хороший растущий бизнес. Тут стоит заметить, что за «качество» на рынке сейчас просят премию. При цене акции в 5580 рублей, капитализация находится в районе 88 млрд руб. При текущей прибыли, получаем высокий мультипликатор P/E = 11.

Компания выплачивает дивиденды. Выплаты стараются делать 3 раза в год и направлять на них не менее 50% чистой прибыли. В этом году инвесторы уже получили 225 рублей на акцию. По прогнозам аналитических агентств, в 2024 году инвесторы могут рассчитывать еще на 411 и 162 руб соответственно. Суммарная див. доходность потенциально может достичь 14%.

В конце мая вышла новость об увеличении уставного капитала за счет распределения добавочного капитала и нераспределенной прибыли. По итогу всех манипуляций инвестор получит семь новых акций, на каждую приобретённую. Нераспределенная прибыль и доб. капитал входят в общий капитал компании, поэтому перепись цифр в отчетности на общую сумму капитала, принадлежащего акционерам, никак не повлияет.

Соответственно, размытия акционерной стоимости не будет, но одна акция испытает на себе подобие сплита 1 к 7. Это сделает акции более доступными и увеличит их ликвидность в обращении, что является позитивом для бумаги.

По прогнозам ФБК, рынок алкогольной продукции останется стабильным. Более того, есть предпосылки к незначительному росту объемов продаж в перспективе до 2032 года. Поэтому бизнес Новабев выглядит достаточно интересно. Его можно рассматривать, как защитный. Единственным отрицательным моментом является завышенная текущая оценка. Поэтому дальнейшее снижение цены акций будет увеличивать привлекательность акций бывшей Белуги.

Не является инвестиционной рекомендацией