Сегодня мы с вами разбираем, пожалуй, один из последних отчетов Тинькофф (LON:TCSq) Банка, а точнее Т-Банка. В мае акционеры Группы поддержали интеграцию Росбанка в состав ТКС Холдинг. Вскоре мы увидим консолидированные отчеты, поэтому сегодня сосредоточимся исключительно на бизнесе Тинькофф.

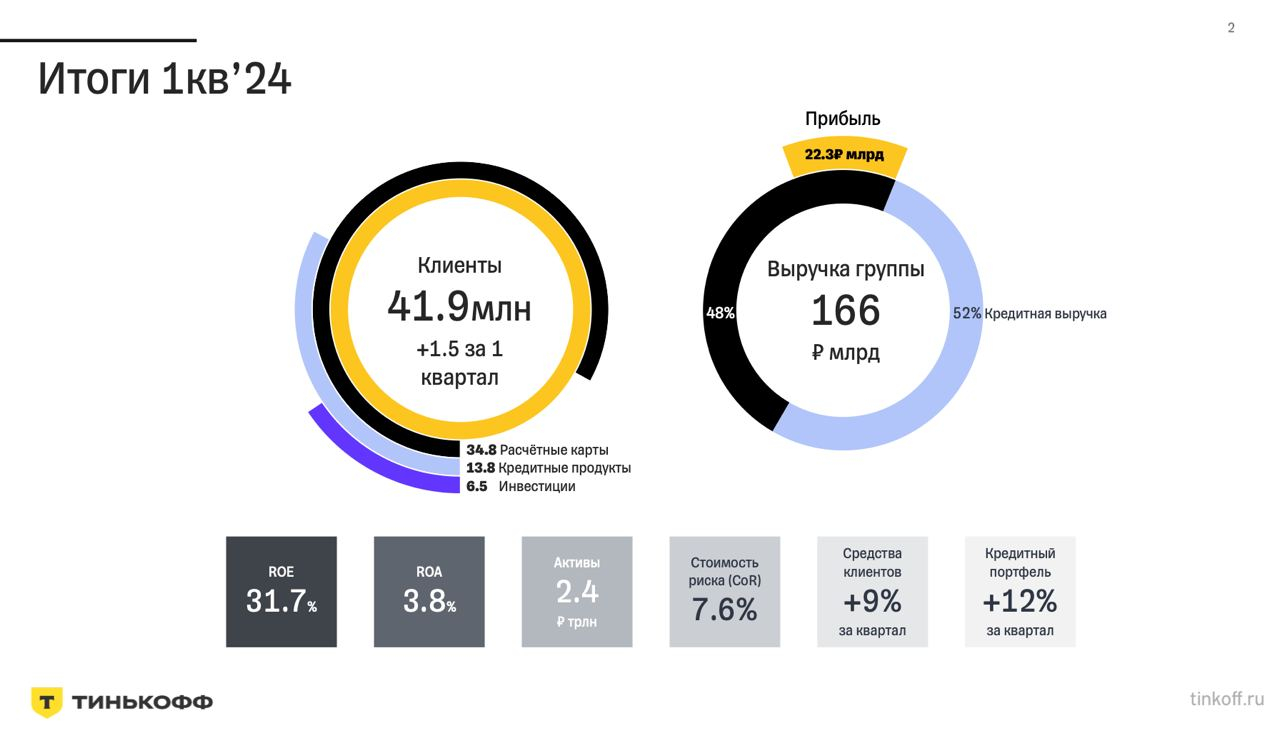

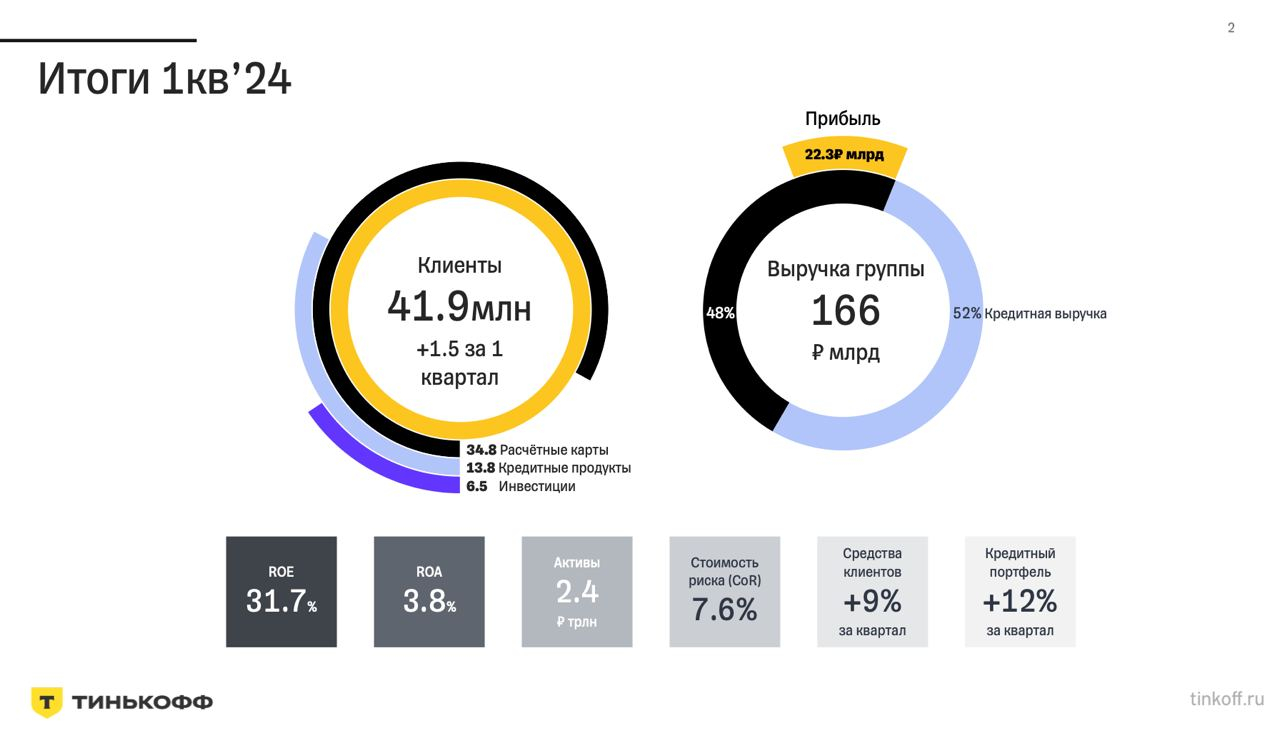

Итак, чистые процентные доходы компании за первый квартал 2024 года увеличились на 56% до 73,2 млрд рублей. Динамика выглядит лучше прочих представителей сектора. Доходы банка хорошо подросли несмотря на общий негатив в секторе из-за удержания ЦБ высокой ключевой ставки.

Однако если сравнить с 4 кварталом 2023 года, то динамика уже составляет всего 7%. В случае повышения ставки во втором полугодии 2024 года, рост процентных расходов будет давить на чистую маржу. Тинькофф может конечно поиграть резервами (в 1 квартале они выросли до 21,3 млрд) и сохранить эффективность, но делать это все трудней.

Благодаря росту клиентской базы и расширению линейки продуктов, чистые комиссионные доходы банка выросли на 12% до 18,3 млрд рублей. К уровню же 4 квартала падение составило 13%. Ранее я не замечал такой сезонности, поэтому причина снижения может лежать в плоскости органического замедления темпов роста.

Расходы банка на привлечение клиентов выросли за первый квартал на 6 млрд рублей, операционные расходы на 8 млрд. Тем не менее чистая прибыль все равно неплохо выросла на 37% до 22,3 млрд рублей. Т-Банк сохранил и высокую рентабельность капитала на уровне 31,7% (+1,2 п.п.)

Как я уже говорил, акционеры Группы ТКС одобрили сделку по интеграции Росбанка за 0,9-1,1 капитала. В рамках сделки планируется допэмиссия в 130 млн акций по цене 3423,62 рублей. Синергетический эффект окажет поддержку объединенному банку, но не будем забегать вперед.

Если откровенно, мне, как клиенту, эта сделка не нравится. Нет, в вакууме если рассматривать объединенный банк, то мы получаем одного из крупнейших игроков на рынке. Но размер - «не равно» эффективность. Тинькофф теряет тот вайб клиентоориентированного онлайн-банка, который и без офисов привлекал своими сервисами. Будет ли теперь банк заботиться об эффективности и своих клиентах, большой вопрос.

Что до отчета Т-Банка, то он вышел лучше моих ожиданий и подтвердил звание быстрорастущего банка. Также он заявил о планах вернуться к выплате дивидендов, что привлечет новых инвесторов. Смотрю за дальнейшими результатами и не убираю Тинькофф со своих радаров.

Не является инвестиционной рекомендацией

Итак, чистые процентные доходы компании за первый квартал 2024 года увеличились на 56% до 73,2 млрд рублей. Динамика выглядит лучше прочих представителей сектора. Доходы банка хорошо подросли несмотря на общий негатив в секторе из-за удержания ЦБ высокой ключевой ставки.

Однако если сравнить с 4 кварталом 2023 года, то динамика уже составляет всего 7%. В случае повышения ставки во втором полугодии 2024 года, рост процентных расходов будет давить на чистую маржу. Тинькофф может конечно поиграть резервами (в 1 квартале они выросли до 21,3 млрд) и сохранить эффективность, но делать это все трудней.

Благодаря росту клиентской базы и расширению линейки продуктов, чистые комиссионные доходы банка выросли на 12% до 18,3 млрд рублей. К уровню же 4 квартала падение составило 13%. Ранее я не замечал такой сезонности, поэтому причина снижения может лежать в плоскости органического замедления темпов роста.

Расходы банка на привлечение клиентов выросли за первый квартал на 6 млрд рублей, операционные расходы на 8 млрд. Тем не менее чистая прибыль все равно неплохо выросла на 37% до 22,3 млрд рублей. Т-Банк сохранил и высокую рентабельность капитала на уровне 31,7% (+1,2 п.п.)

Как я уже говорил, акционеры Группы ТКС одобрили сделку по интеграции Росбанка за 0,9-1,1 капитала. В рамках сделки планируется допэмиссия в 130 млн акций по цене 3423,62 рублей. Синергетический эффект окажет поддержку объединенному банку, но не будем забегать вперед.

Если откровенно, мне, как клиенту, эта сделка не нравится. Нет, в вакууме если рассматривать объединенный банк, то мы получаем одного из крупнейших игроков на рынке. Но размер - «не равно» эффективность. Тинькофф теряет тот вайб клиентоориентированного онлайн-банка, который и без офисов привлекал своими сервисами. Будет ли теперь банк заботиться об эффективности и своих клиентах, большой вопрос.

Что до отчета Т-Банка, то он вышел лучше моих ожиданий и подтвердил звание быстрорастущего банка. Также он заявил о планах вернуться к выплате дивидендов, что привлечет новых инвесторов. Смотрю за дальнейшими результатами и не убираю Тинькофф со своих радаров.

Не является инвестиционной рекомендацией