Не только нефтяные компании пользуются трендом на переориентацию в Азию. Так, Гонконг нарастил импорт российских алмазов в первом полугодии 2024 года в 18 раз до $657,3 млн. Это не многим более 18% выручки АЛРОСА (MCX:ALRS), но все же позитивно для бизнеса. Именно поэтому сегодня я решил пробежаться по перспективам компании.

К сожалению, отчета даже за первый квартал компания пока не предоставила, ограничившись лишь МСФО за 2023 год, который опубликовала в конце июня. Данные не слишком референтны, но какие есть. Итак, выручка за отчетный период выросла на 9,2% до 322,6 млрд рублей. Доступ к сведениям о географии продаж ограничен, но можно предположить, что экспорт в Европу продолжается.

К тому же, ЕС разрешил ввоз ряда видов алмазов российского происхождения. Регулятор не в силах противостоять желанию европейских импортеров, которые хотят продолжить работу с нашей компанией. Да и вытеснить ее еврокомиссарам не под силу. Напомню, что АЛРОСА занимает 30% объемов добычи мирового алмазного рынка.

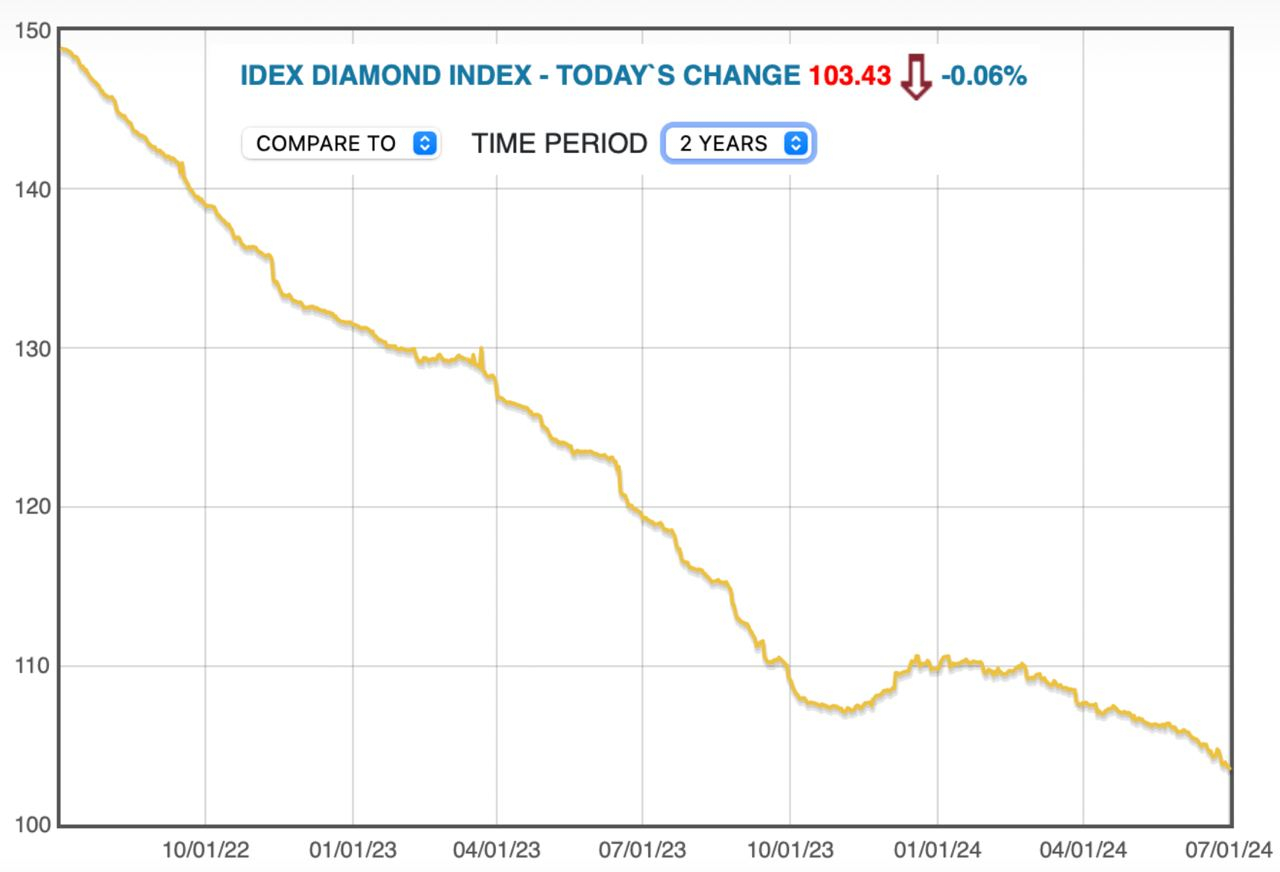

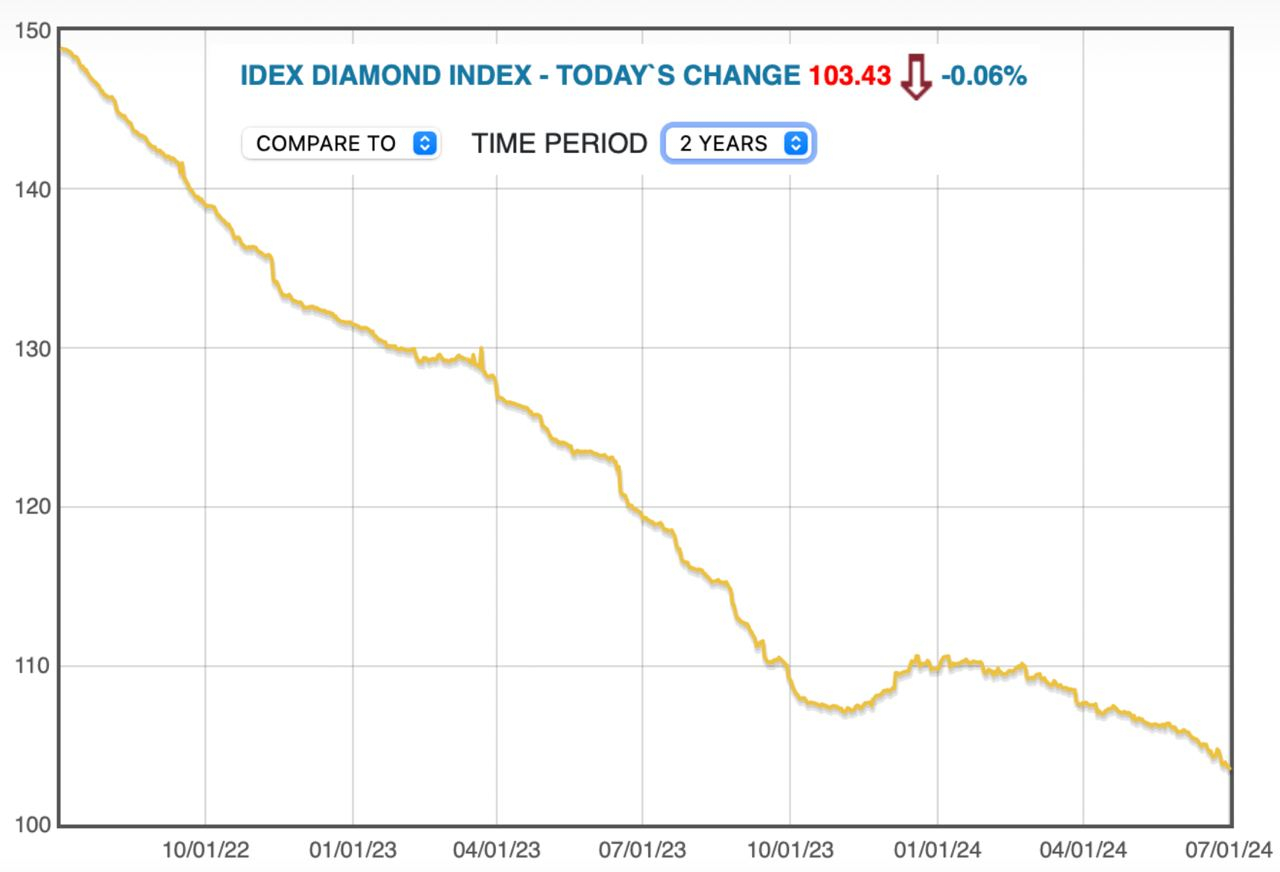

Себестоимость продаж и операционные расходы растут на 13,6% и 10,7% соответственно. Снижение доходов по курсовым разницам на 11 ярдов повлияли на снижение чистой прибыли, которая снизилась на 15,2% до 85,2 млрд рублей. Падение достаточно консервативное, но может усилиться из-за падения цен на алмазы в первом полугодии 2024 года. IDEX Diamond Index после отскока в начале года продолжил снижение к уровню 109 п.

Ранее я указывал на еще один риск. Это рост продаж синтетических алмазов. Однако главный конкурент АЛРОСА De Beers прекратил производство искусственных ювелирных алмазов, что может говорить об их невостребованности в текущий момент. Риски остаются, но сейчас носят факультативный характер.

АЛРОСА располагает большими запасами в размере 1,1 млрд каратов алмазов, сохраняя лидерство на мировой арене, начала работы по восстановлению рудника «Мир-Глубокий» и наращивает денежные потоки. При этом долговая нагрузка вполне приемлемая, что может трансформироваться в дивиденды за 2024 год. Я все еще сохраняю позитивный взгляд на бизнес компании.

Не является инвестиционной рекомендацией

К сожалению, отчета даже за первый квартал компания пока не предоставила, ограничившись лишь МСФО за 2023 год, который опубликовала в конце июня. Данные не слишком референтны, но какие есть. Итак, выручка за отчетный период выросла на 9,2% до 322,6 млрд рублей. Доступ к сведениям о географии продаж ограничен, но можно предположить, что экспорт в Европу продолжается.

К тому же, ЕС разрешил ввоз ряда видов алмазов российского происхождения. Регулятор не в силах противостоять желанию европейских импортеров, которые хотят продолжить работу с нашей компанией. Да и вытеснить ее еврокомиссарам не под силу. Напомню, что АЛРОСА занимает 30% объемов добычи мирового алмазного рынка.

Себестоимость продаж и операционные расходы растут на 13,6% и 10,7% соответственно. Снижение доходов по курсовым разницам на 11 ярдов повлияли на снижение чистой прибыли, которая снизилась на 15,2% до 85,2 млрд рублей. Падение достаточно консервативное, но может усилиться из-за падения цен на алмазы в первом полугодии 2024 года. IDEX Diamond Index после отскока в начале года продолжил снижение к уровню 109 п.

Ранее я указывал на еще один риск. Это рост продаж синтетических алмазов. Однако главный конкурент АЛРОСА De Beers прекратил производство искусственных ювелирных алмазов, что может говорить об их невостребованности в текущий момент. Риски остаются, но сейчас носят факультативный характер.

АЛРОСА располагает большими запасами в размере 1,1 млрд каратов алмазов, сохраняя лидерство на мировой арене, начала работы по восстановлению рудника «Мир-Глубокий» и наращивает денежные потоки. При этом долговая нагрузка вполне приемлемая, что может трансформироваться в дивиденды за 2024 год. Я все еще сохраняю позитивный взгляд на бизнес компании.

Не является инвестиционной рекомендацией