Доллар США демонстрирует широкомасштабное укрепление перед выходом индекса PMI в производственном секторе от ISM. Рост обусловлен пересмотром ожиданий повторного крупного понижения ставки ФРС и усилением геополитической напряженности на Ближнем Востоке. Евро и британский фунт находятся под давлением из-за более слабых, чем ожидалось, данных по инфляции в еврозоне и противоречивых сигналов от Банка Англии.

Доллар США торгуется с позитивной динамикой, поскольку участники рынка сокращают избыточные ожидания мягкой позиции ФРС, которые могли возникнуть в результате чрезмерной реакции на недавние негативные сюрпризы в данных по инфляции и рынку труда США. Становится ясно, что охлаждение активности в США быстро просачивается и в другие крупные экономики. Комментарии председателя ФРС Джерома Пауэлла побудили трейдеров закладывать в цены меньшее количество снижений ставок, отражая зависимость от данных на фоне сохраняющегося инфляционного давления.

Предстоящий индекс PMI в производственном секторе от ISM будет критически важен для оценки состояния производственного сектора США. Значение выше ожиданий может усилить склонность ФРС к ястребиной позиции, дополнительно поддержав доллар США. Напротив, более слабое значение может возродить обсуждения рисков экономического замедления.

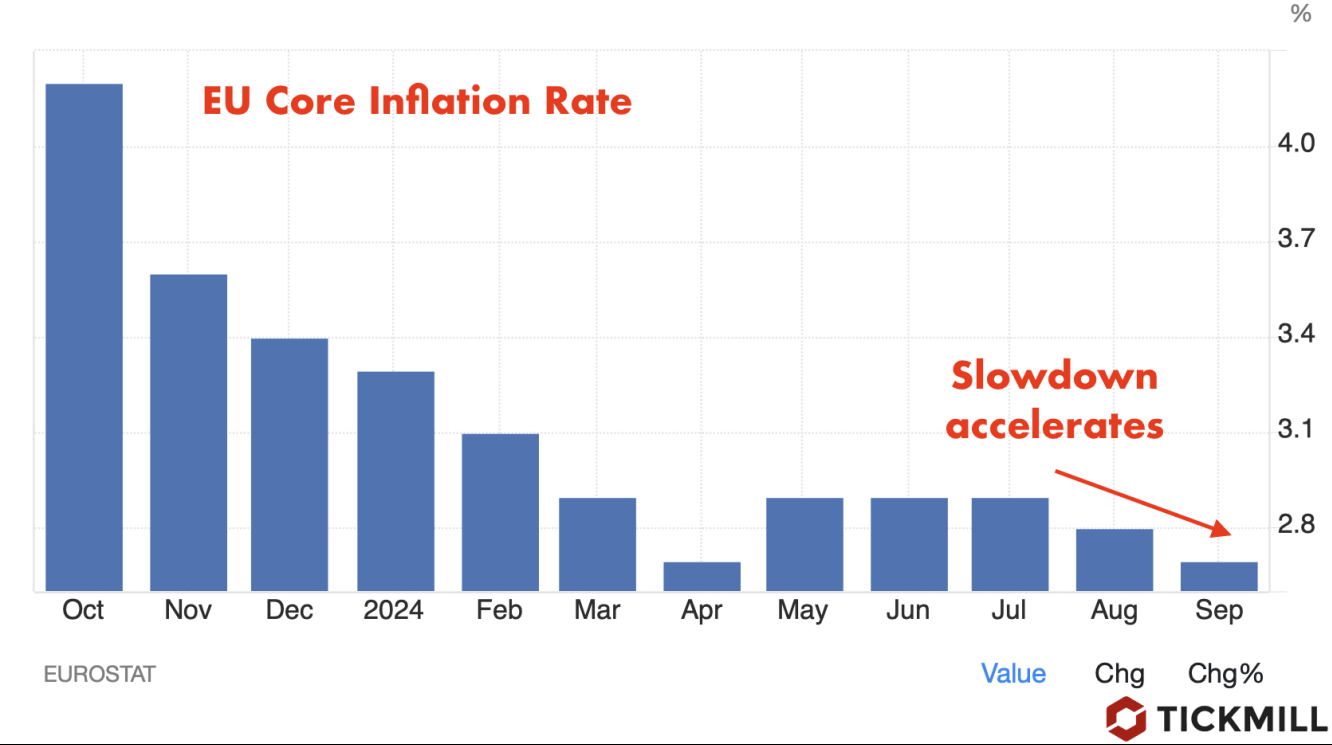

Пара EUR/USD опустилась ниже уровня 1,11 после выхода более слабых, чем ожидалось, данных по инфляции в еврозоне. Предварительные данные по инфляции в ЕС показали замедление до годового уровня 1,8%, не достигая целевого уровня ЕЦБ в 2% и рыночных ожиданий:

Базовый индекс HICP, исключающий волатильные компоненты, также замедлился до 2,7%. Это замедление может усилить спекуляции о том, что ЕЦБ сохранит или даже смягчит монетарную политику в ближайшие месяцы:

Отчет JOLTS по открытым вакансиям в США станет источником дополнительной информации о динамике рынка труда. Прогнозируется небольшое снижение до 7,670 млн с 7,673 млн. Значительное отклонение от ожиданий может повлиять на оценку ФРС жесткости рынка труда и, соответственно, на ее решения по монетарной политике.

Кроме того, с учетом того, что сегодня запланированы выступления пяти членов ФРС, любые указания по будущей монетарной политике будут внимательно изучены. Недавние комментарии председателя Пауэлла свидетельствуют о том, что ФРС остается зависимой от данных, подчеркивая важность предстоящих экономических релизов.

Согласно производным инструментам на процентные ставки в США, вероятность снижения ставки на 50 базисных пунктов в ноябре снизилась до 35% с 58% неделей ранее. Это изменение отражает пересмотр рынком ожиданий по ФРС в свете сохраняющейся инфляции и устойчивых экономических индикаторов.

Обострение напряженности на Ближнем Востоке, в частности начало Израилем "ограниченной наземной операции", увеличило спрос на активы-убежища. Исторически сложилось, что подобная геополитическая неопределенность поддерживает доллар США благодаря его статусу резервной валюты и воспринимаемой безопасности.

Британский фунт уступает основным конкурентам, главным образом из-за силы доллара США и противоречивых сигналов от Банка Англии. Недавние комментарии внешнего члена Комитета по монетарной политике Банка Англии Меган Грин подчеркивают опасения по поводу возобновления инфляционного давления, обусловленного потреблением и повышенной инфляцией в секторе услуг на уровне 5,6%.

Хотя Грин признала, что общая инфляция движется в правильном направлении, она подчеркнула осторожность из-за потенциальной волатильности цен на энергоносители и устойчивой базовой инфляции. Рыночные ожидания снижения ставки Банком Англии в ноябре уменьшились, но возможность корректировки политики в декабре остается актуальной.

Артур Идиатулин, рыночный обозреватель Tickmill UK

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Пауэлл: рынок «забежал вперед» с ожиданиями снижения ставки

Опубликовано 01.10.2024, 15:33

Пауэлл: рынок «забежал вперед» с ожиданиями снижения ставки

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+