Сегодняшняя динамика на рынке явно демонстрирует хрупкость нарратива о дезинфляции, так как последние данные по индексу потребительских цен в США оказались выше ожиданий по всем важным компонентам. Эти данные ставят под сомнение идею плавного дезинфляционного пути, на который активно ставили совсем недавномногие участники рынка. Несмотря на признаки возможного ослабления рынка труда, в частности, рост числа заявок на пособие по безработице за неделю, инфляционная картина остается ключевым фактором как для доллара США, так и для общего рыночного настроения.

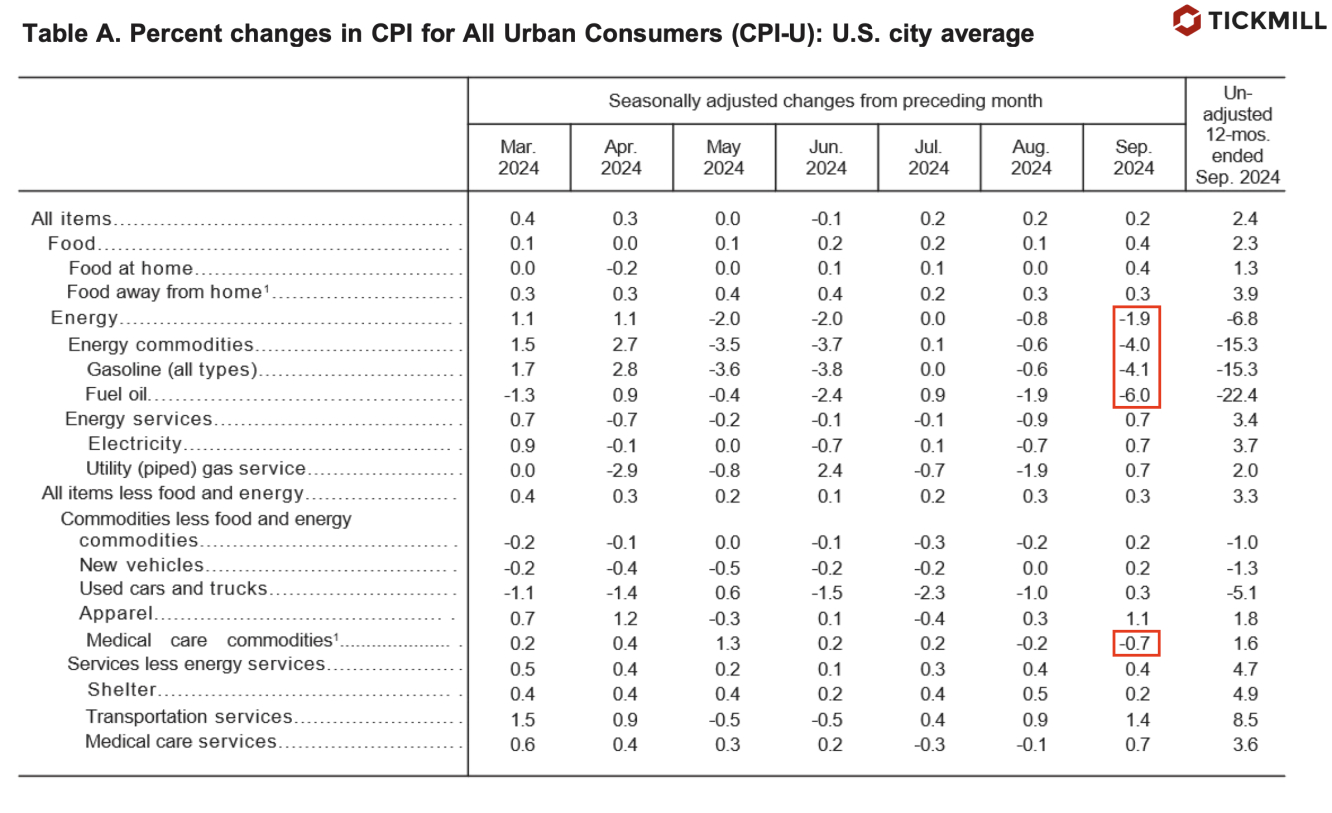

Отчет по индексу CPI за сентябрь 2024 года показал незначительное снижение общей инфляции, замедлившись до 2,4% в годовом выражении — это наименьший рост с февраля 2021 года. Тем не менее, этот показатель оказался выше консенсус-прогноза рынка в 2,3%, что отражает сохраняющиеся инфляционные давления. Основной вклад в снижение внес энергетический сектор, где отмечено значительное месячное снижение. Энергетические товары упали на 4,0%, а топочный мазут — на 6,0%:

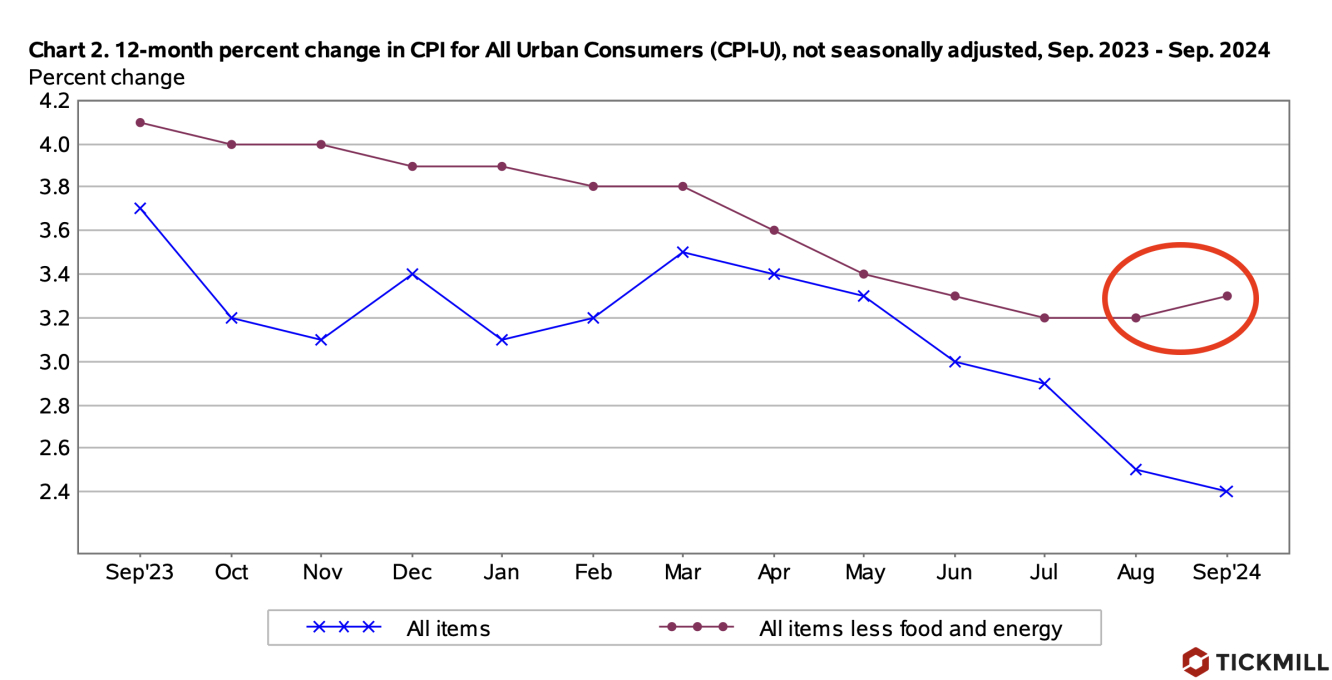

Несмотря на это, большинство других категорий — за исключением медицинских услуг — показали положительные месячные приросты, что привело к неожиданному росту базовой инфляции. После стагнации в предыдущие два месяца (июль и август) базовая инфляция снова начала расти, что подрывает предыдущий тренд стабильного замедления, который длился более девяти месяцев:

Ускорение базовой инфляции усложняет ожидания рынка относительно дальнейшего курса ФРС. Инвесторы, вероятно, продолжат сокращать ожидания мягкой позиции ФРС, даже прогнозируя паузу в цикле смягчения на предстоящем заседании в ноябре. Это выразится в росте доходностей облигаций и увеличит хрупкость позитивных настроений на фондовых рынках, которые уже находятся около исторических максимумов.

Когда инфляция сохраняется или ускоряется, даже незначительно, это вынуждает ФРС занимать более жесткую позицию для предотвращения резкого роста цен. Это, в свою очередь, вынуждает регулятора сохранять или повышать стоимость заимствований, что оказывает давление на оценку акций. Повышенные ставки также делают облигации США более привлекательными, что ведет к укреплению доллара, что может замедлить рост экспорта и корпоративные прибыли.

Ралли доллара США приостановилось, главным образом из-за реакций торговых алгоритмов на противоречивые данные, вышедшие одновременно. Заявки на пособие по безработице подскочили до 258 тысяч, что значительно выше консенсуса в 230 тысяч, что первоначально было воспринято алгоритмами как негативный фактор для доллара. Однако рост заявок во многом связан с последствиями ураганов, затронувших южные штаты, что делает этот показатель менее отражающим основную экономическую слабость. Важно не переоценивать это единичное событие, учитывая экзогенную природу шока.

Доходности казначейских облигаций, напротив, продолжают расти, опережая другие рынки суверенного долга, что подчеркивает увеличивающийся дифференциал доходностей между США и другими развитыми рынками. Эта динамика, обычно поддерживающая укрепление доллара, вновь акцентирует внимание рынка на ожиданиях по процентным ставкам и инфляции. Несмотря на волатильность, фундаментальные факторы продолжают укреплять доллар, особенно в условиях роста доходностей казначейских облигаций, что делает доллар более привлекательным для кэрри-трейда.

Фьючерсный рынок процентных ставок сейчас оценивает вероятность снижения ставки на 25 базисных пунктов на заседании ФРС 7 ноября на уровне 80%, при этом вероятность снижения на 50 базисных пунктов полностью исключена. Этот сдвиг важен, так как он показывает, что, несмотря на ожидания ослабления, траекторияснижения ставки, вероятно, будет более постепенной, чем ожидалось ранее. Сценарий «выше и дольше» кажется все более вероятным, учитывая устойчивые инфляционные данные, даже несмотря на некоторые признаки ослабления на рынке труда.

Артур Идиатулин, рыночный обозреватель Tickmill UK