В последнее время ЦБ России вновь стремится усилить регулирование микрофинансовых организаций (МФО). Им предложены для обсуждения три ограничения. Выдавать не более одного займа одному клиенту, предоставлять новую ссуду не ранее трёх дней после погашения предыдущей, снизить максимум переплаты по микрозаймам с 130% до 100% от суммы долга.

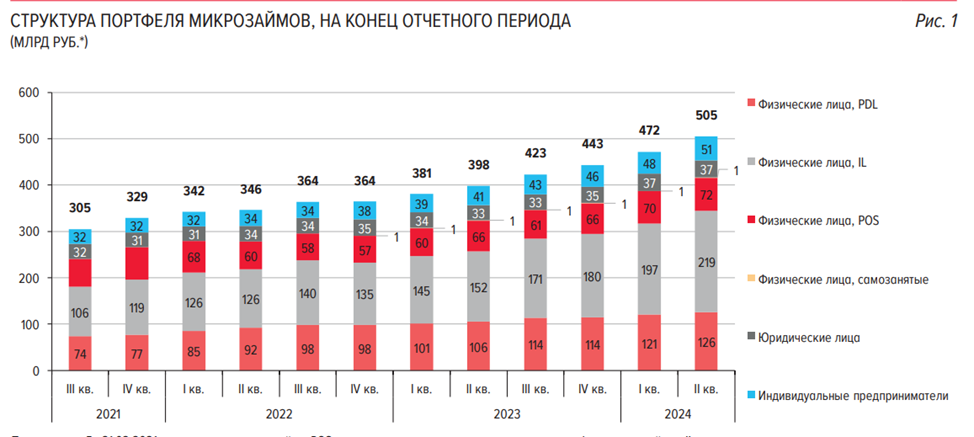

Такие новации снова обратили внимание на ситуацию с МФО. Какова она? Вот данные, представленные Центробанком за 2 квартал 2024 г.

- портфель займов в МФО вырос во 2 квартале 2024 г. до 505 млрд руб., на 27% за год. Динамика ускорилась на фоне удорожания и ужесточения условий кредитования в банках. Сумма в полтриллиона делает МФО очень серьёзным явлением. Сравним: кредиты физлицам в банках составляют 36 522 млрд руб. на 1.10.2024 г., по данным ЦБ РФ. То есть объём займов МФО близок к полутора процентам банковских кредитов.

- 93% займов МФО – физическим лицам, (включая ИП и самозанятых), что отражает весомый социальный характер этого института.

- средняя ставка по займу в МФО - 0,68% в день, то есть заоблачные 248% годовых. Отметим, что предельная разрешённая ставка была снижена до 0,8% с 1% в 2023 г.

- наиболее опасные займы «до зарплаты» (PDL), сроком до 1 мес. cоставляют 25%. в портфеле МФО. Ещё 43% приходится на займы до 10-18 недель (IL). Таким образом, основная часть, 68% микрокредитов - острые, крайне рискованные заимствования. Потребительские займы в торговых точках (POS) – 14% портфеля, ИП и самозанятые – 11%, юрлица – 7%.

- выдачи клиентам с долговой нагрузкой свыше 50% составляют 31%. То есть почти треть заёмщиков должны отдавать кредиторам более половины своего дохода. Такой размер считается в практике личных финансов очень опасным для семейного бюджета.

- просроченные займы более 90 дней, то есть практически безнадёжные, занимают 31% портфеля, хотя и снизились до минимума за 3 года. Просрочка до 90 дней поднялась до 11%. Таким образом, 42% заимствований не возвращаются в срок. Высокие проценты – «неизбежное зло» для покрытия таких просрочек и условие существования МФО. В банках доля просроченных кредитов физлицам составляет 3,4% на 1.10.2024 г.

Все эти «звоночки» и порождают активность регулятора. И вновь вызывают ожесточённые споры и предложения запретить МФО «как класс».

Однако, запретить востребованное явление невозможно. Как у Владимира Маяковского: «Если звезды зажигают –

значит – это кому-нибудь нужно?»

Если у потребителей нет возможности кредитоваться в банке, нужно оставить им легальную и реальную перспективу взять заем в МФО. Любые тотальные запреты (как не раз было в мировой истории с алкоголем, абортами и т.д.) приводят к более серьезным негативным последствиям. И в конечном счёте от таких запретов отказывались. Если легальный рынок закроют, то будет активирован черный рынок с высокой криминальной составляющей. От него люди будут страдать гораздо больше, чем от законных МФО.

Поэтому ЦБ следует принципу «если нельзя запретить, нужно возглавить». Регулятор стремится цивилизовать явление микрофинансирования, минимизировать негатив от него. Причём не «рубит сплеча», а выдаёт предложения для обсуждения.

К ним стоит прислушаться, коль скоро в перспективе потребность в МФО и их масштабы будут только увеличиваться.

*Автор статьи Марк Гойхман - преподаватель-аналитик «Финансовой Академии «Capital Skills» https://capital-skills.ru/

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Рынок МФО: ситуация и предложения ЦБ РФ

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+