Отчет по занятости в США (Non-Farm Payrolls) за октябрь преподнес резкий негативный сюрприз: экономика создала всего 12K рабочих мест против консенсус-прогноза в 113 тыс. Этот показатель также отражает резкое снижение по сравнению с пересмотренным в сторону понижения сентябрьским значением в 223K рабочих мест, ранее сообщавшимся на уровне 254K. Уровень безработицы остался неизменным на уровне 4,1%, что соответствовало ожиданиям рынка.

Существенное отставание в создании новых рабочих мест вызвало обеспокоенность по поводу негативного импульса в динамике спроса на рабочую силу. Хотя уровень безработицы остается низким, стагнация в создании рабочих мест предполагает возможные препятствия для роста потребительских расходов.

Несмотря на слабый основной показатель занятости, рост заработной платы проявил устойчивость. Средняя почасовая заработная плата увеличилась на 4,0% в годовом выражении в октябре, что соответствовало ожиданиям. В месячном выражении заработная плата выросла на 0,4%, превысив как прогноз, так и рост предыдущего месяца в 0,3%. Устойчивый рост заработной платы предполагает, что инфляционное давление может оставаться повышенным дольше, чем ожидалось ранее.

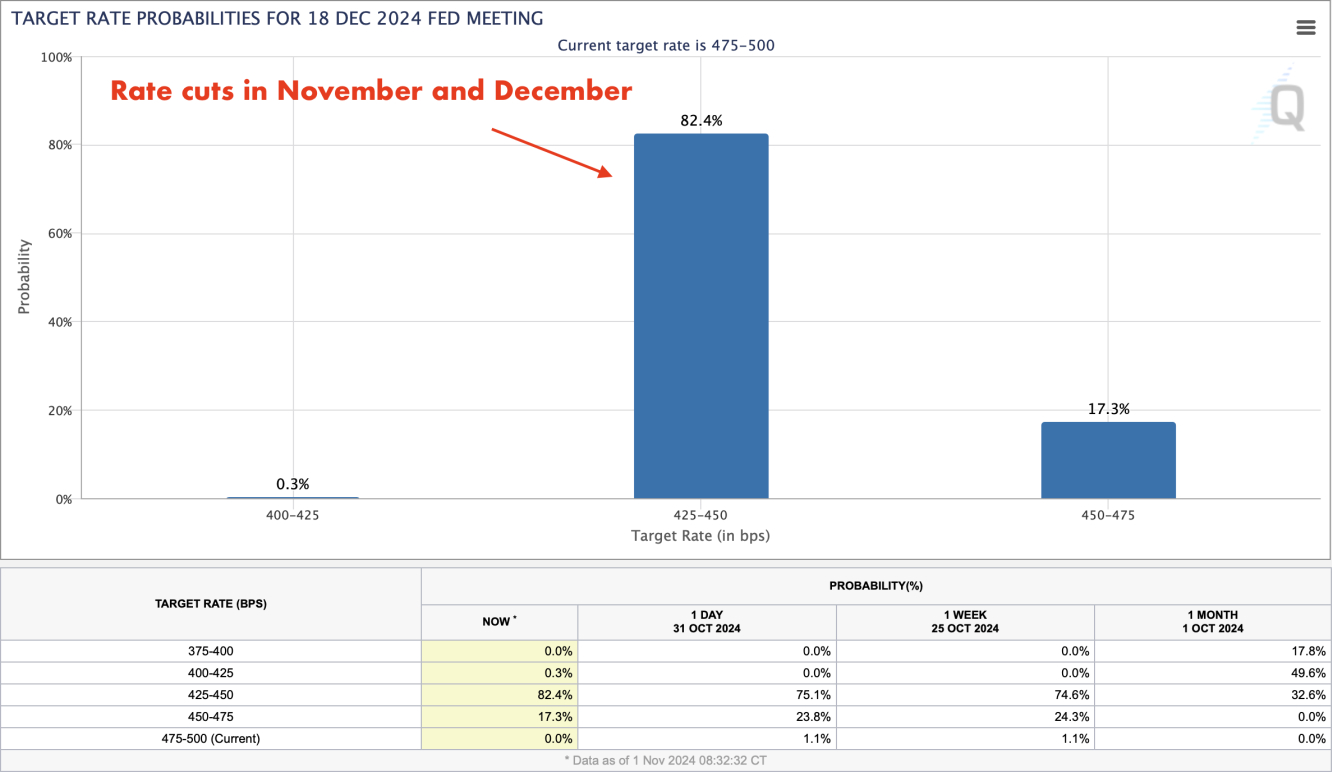

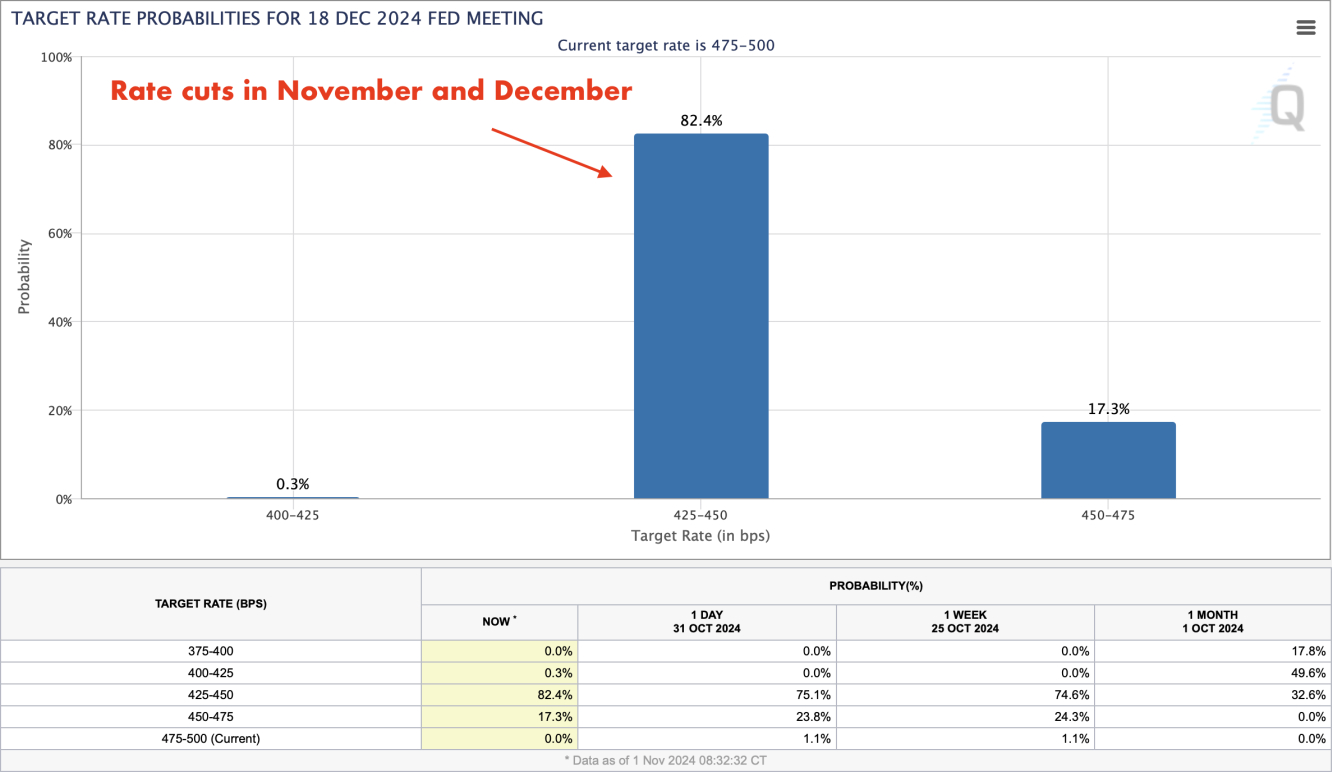

Тем не менее снижение темпов найма немедленно повлияло на ожидания по денежно-кредитной политике. Фьючерсы на ставку федеральных фондов теперь закладывают более высокую вероятность последовательного снижения ставки на 25 базисных пунктов на заседаниях ФРС в ноябре и декабре. Вероятность снижения ставки в ноябре подскочила с 75% до более 82% после выхода данных NFP:

Этот голубиный сдвиг отражает растущие опасения, что ФРС может потребоваться предоставить дополнительное стимулирование для поддержки экономики. Более низкие процентные ставки обычно уменьшают доходность доллара, делая его менее привлекательным для иностранных инвесторов и оказывая понижательное давление на валюту.

В ответ на данные NFP пара EUR/USD выросла, пытаясь закрепиться выше уровня 1,0900. Однако движению не хватило уверенности, что указывает на то, что участники рынка ожидают результатов выборов в США и заседания FOMC для корректировки ожиданий.

Потенциал евро для устойчивого восстановления против доллара улучшился благодаря недавним позитивным сюрпризам в экономических данных еврозоны. Евростат сообщил, что экономика еврозоны выросла на 0,9% в годовом выражении в третьем квартале, ускорившись с 0,6% в предыдущем квартале. Этот рост был в основном обусловлен неожиданно сильными показателями экономики Германии, крупнейшей в блоке.

Кроме того, предварительный отчет по инфляции указал, что рост потребительских цен ускорился больше, чем ожидалось, достигнув 2,0% в октябре по сравнению с 1,7% в сентябре. Рост инфляции может побудить ЕЦБ пересмотреть свою денежно-кредитную политику, что потенциально поддержит евро.

С технической точки зрения восстановление EUR/USD, по-видимому, набирает обороты, поскольку сочетание недавних голубиных данных из США и ястребиных из ЕС может постепенно склонять чашу весов против доллара, по крайней мере в краткосрочной перспективе. Краткосрочная цель для пары может находиться вблизи горизонтального уровня сопротивления на отметке 1,10:

Позже сегодня внимание рынка переключится на индекс деловой активности в производственном секторе от ISM за октябрь. Консенсус-прогноз предполагает небольшое повышение до 47,6 с сентябрьского уровня 47,2. Хотя показатель все еще ниже порогового значения 50, разделяющего рост и сокращение, улучшение может ослабить некоторые опасения по поводу состояния производственного сектора.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Существенное отставание в создании новых рабочих мест вызвало обеспокоенность по поводу негативного импульса в динамике спроса на рабочую силу. Хотя уровень безработицы остается низким, стагнация в создании рабочих мест предполагает возможные препятствия для роста потребительских расходов.

Несмотря на слабый основной показатель занятости, рост заработной платы проявил устойчивость. Средняя почасовая заработная плата увеличилась на 4,0% в годовом выражении в октябре, что соответствовало ожиданиям. В месячном выражении заработная плата выросла на 0,4%, превысив как прогноз, так и рост предыдущего месяца в 0,3%. Устойчивый рост заработной платы предполагает, что инфляционное давление может оставаться повышенным дольше, чем ожидалось ранее.

Тем не менее снижение темпов найма немедленно повлияло на ожидания по денежно-кредитной политике. Фьючерсы на ставку федеральных фондов теперь закладывают более высокую вероятность последовательного снижения ставки на 25 базисных пунктов на заседаниях ФРС в ноябре и декабре. Вероятность снижения ставки в ноябре подскочила с 75% до более 82% после выхода данных NFP:

Этот голубиный сдвиг отражает растущие опасения, что ФРС может потребоваться предоставить дополнительное стимулирование для поддержки экономики. Более низкие процентные ставки обычно уменьшают доходность доллара, делая его менее привлекательным для иностранных инвесторов и оказывая понижательное давление на валюту.

В ответ на данные NFP пара EUR/USD выросла, пытаясь закрепиться выше уровня 1,0900. Однако движению не хватило уверенности, что указывает на то, что участники рынка ожидают результатов выборов в США и заседания FOMC для корректировки ожиданий.

Потенциал евро для устойчивого восстановления против доллара улучшился благодаря недавним позитивным сюрпризам в экономических данных еврозоны. Евростат сообщил, что экономика еврозоны выросла на 0,9% в годовом выражении в третьем квартале, ускорившись с 0,6% в предыдущем квартале. Этот рост был в основном обусловлен неожиданно сильными показателями экономики Германии, крупнейшей в блоке.

Кроме того, предварительный отчет по инфляции указал, что рост потребительских цен ускорился больше, чем ожидалось, достигнув 2,0% в октябре по сравнению с 1,7% в сентябре. Рост инфляции может побудить ЕЦБ пересмотреть свою денежно-кредитную политику, что потенциально поддержит евро.

С технической точки зрения восстановление EUR/USD, по-видимому, набирает обороты, поскольку сочетание недавних голубиных данных из США и ястребиных из ЕС может постепенно склонять чашу весов против доллара, по крайней мере в краткосрочной перспективе. Краткосрочная цель для пары может находиться вблизи горизонтального уровня сопротивления на отметке 1,10:

Позже сегодня внимание рынка переключится на индекс деловой активности в производственном секторе от ISM за октябрь. Консенсус-прогноз предполагает небольшое повышение до 47,6 с сентябрьского уровня 47,2. Хотя показатель все еще ниже порогового значения 50, разделяющего рост и сокращение, улучшение может ослабить некоторые опасения по поводу состояния производственного сектора.

Артур Идиатулин, рыночный обозреватель Tickmill UK