Доллар США продолжает демонстрировать значительную силу по отношению к основным валютам, достигая уровней, невиданных с начала ноября 2023 года. Избрание Дональда Трампа, вместе с тем, что Республиканская партия получила контроль над Сенатом и Палатой представителей, вызвало новую волну ожиданий в отношении политики. Рынки ожидают сочетания протекционистских торговых мер и экспансионистской фискальной политики, включая предложенные универсальные импортные тарифы в размере 10% и существенные налоговые сокращения для корпораций и физических лиц.

Перспектива более высоких импортных тарифов вызывает опасения по поводу роста стоимости импортных товаров, что может замедлить или даже обратить вспять тенденцию дезинфляции, которая фактически лежала в основе недавнего позиционирования инвесторов во всех классах активов. Надежды на устойчивое сближение инфляции в США с целевым уровнем ФРС были дополнительно подорваны перспективой правительственных налоговых сокращений, которые могут стимулировать экономический рост за счет увеличения располагаемого дохода и поощрения инвестиций.

Однако изменение прогноза смягчения политики ФРС главным образом касается траектории ставок на следующий год. Опубликованный вчера отчет по индексу потребительских цен (CPI) в США соответствовал оценкам, еще больше укрепив перспективы снижения ставки ФРС в декабре. Процентные деривативы в настоящее время оценивают вероятность в 82,8% снижения на 25 базисных пунктов до целевого диапазона 4,25%-4,50%, по сравнению с 66,6% неделей ранее.

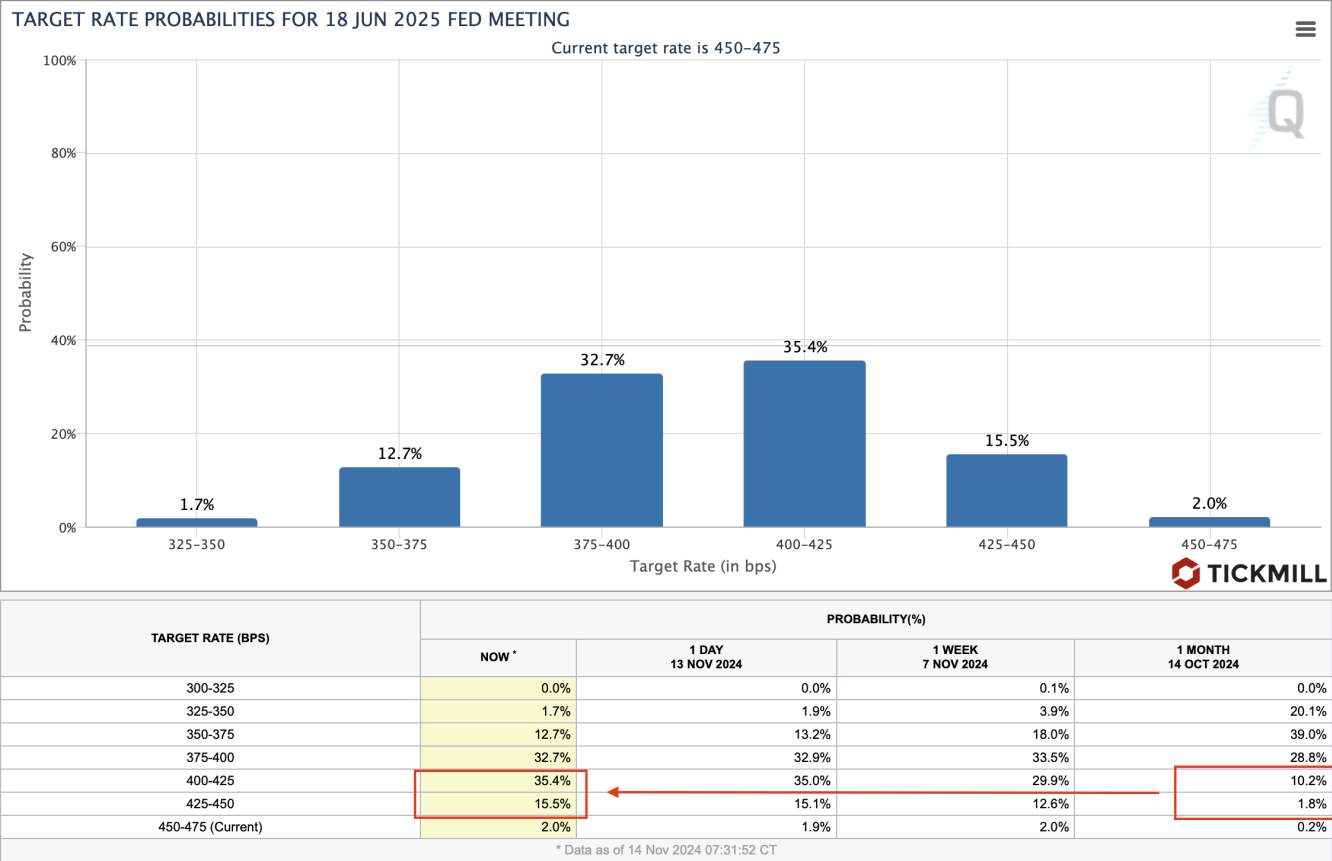

Анализируя подразумеваемое распределение вероятностей для заседания 25 июня (т.е. середины следующего года), шансы сместились в сторону меньшего количества сокращений: например, вероятность двух снижений ставки (от текущих уровней) возросла с 10,2% месяц назад до 35,4%, а вероятность того, что ФРС сделает паузу после декабря, увеличилась с 1,8% до 15,5%:

По другую сторону Атлантики, ЕЦБ, по-видимому, готов сохранить или даже усилить свою стимулирующую монетарную политику. Комментарии члена Совета управляющих ЕЦБ Олли Рена предполагают, что депозитная ставка может снизиться к нейтральному уровню—оценочно между 2% и 2,25%—к первой половине 2025 года.

Этот мягкий прогноз контрастирует с позицией ФРС и способствует обесцениванию евро по отношению к доллару. Ожидания более низких процентных ставок в еврозоне снижают привлекательность активов, номинированных в евро, побуждая капитал перетекать в США, где доходность относительно выше.

С технической стороны, пара EUR/USD достигла критического среднесрочного уровня поддержки около 1,0500, где предыдущая ценовая динамика часто приводила к отскокам и разворотам. Этот уровень обладает значительным техническим значением. Резкое снижение, приведшее пару к этому уровню, отражает рыночные ожидания "красной волны" в американской политике, с контролем Конгресса и президентства республиканцами. Если уровень 1,0500 удержится, вероятен краткосрочный отскок, потенциально поднимающий EUR/USD к уровню 1,0600:

Британский фунт снизился до четырехмесячного минимума по отношению к доллару, под влиянием как внутренних, так и международных факторов. Ожидание растет перед речью губернатора Банка Англии Эндрю Бейли, где ожидаются инсайты о будущих действиях денежно-кредитной политики.

После недавнего снижения ставки на 25 базисных пунктов до 4,75%, Банк Англии может обозначить темпы и степень будущего смягчения, особенно в свете потенциальных инфляционных давлений от фискальной политики. Однако устойчивая инфляция в секторе услуг и более высокий, чем ожидалось, рост среднего заработка указывают на сохраняющийся инфляционный импульс, который может усложнить решения Банка Англии.

Пара GBP/USD пробила критическую восходящую линию поддержки, инициировав резкое нисходящее движение, которое, по-видимому, набирает скорость. Этот пробой оставил пару в состоянии "свободного падения" с ограниченной технической поддержкой поблизости. Участники рынка теперь смотрят на уровень 1,2600 как на возможную область стабилизации, обусловленную потенциальной фиксацией прибыли или технически обусловленными покупками. Если уровень 1,2600 не удержится, более сильная поддержка может появиться около уровня 1,2500, исторически значимой зоны, которая может привлечь покупателей и смягчить дальнейшие риски снижения:

Артур Идиатулин, рыночный обозреватель Tickmill UK