Индекс доллара возобновил рост, хватило всего три дня «передышки» и неглубокой коррекции с 107 до 106, хотя параболический рост с начала октября (более чем на 6%) до максимума с ноября прошлого года вызывает обоснованные опасения о перекупленности рынка. Такое уверенное поведение покупателей вблизи многомесячного пика намекает на то, что цена скорей всего будет пытаться установить новый максимум в ближайшее время. До того момента как Трамп вступит в Овальный офис, рынками будут управлять слухи и предположения о том, как он будет реализовывать свою «политику принуждения» в сфере внешней торговли, а слухи, как известно, благодатная почва для продолжения трендов, иррациональность которых может превосходить любые ожидания. Показателен в этом отношении пример прошлых выборов в США: с приходом «голубой волны» в американской политике, доллар стабильно снижался с начала ноября и до конца декабря подешевев на более чем 5% и начал разворот лишь в новом году:

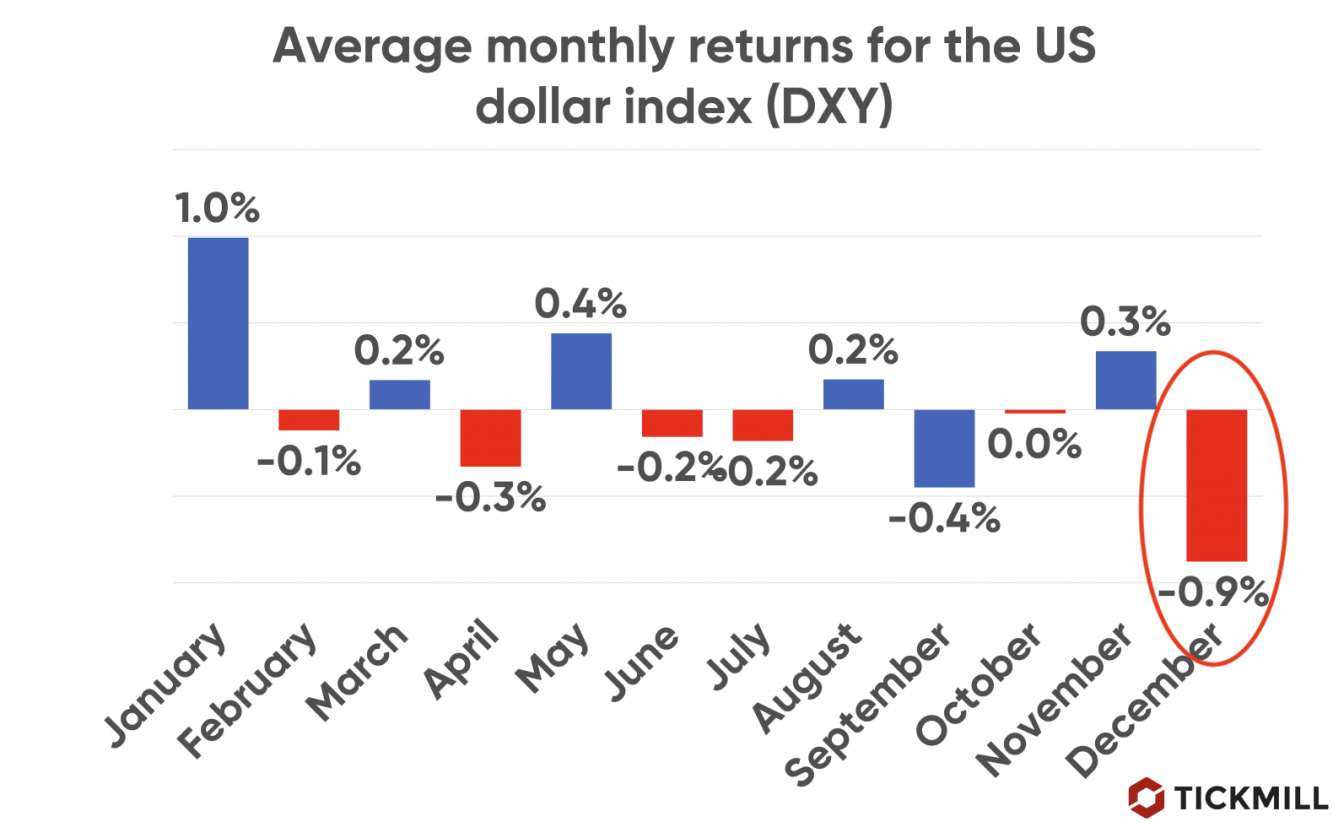

В противовес фактору политики можно поставить сезонность доллара. Статистика c 1972 года показывает, что американская валюта сталкивается с самым сильным понижательным давлением именно в декабре:

Такое поведение доллара в декабре может объясняться несколькими причинами. Во-первых, в конце года институциональные инвесторы и менеджеры фондов проводят ребалансировку портфелей (т.н. year-end rebalancing), при этом они могут увеличить продажи номинированных в долларах активов, что оказывает давление на валюту. Особенно это касается рынков, где доллар выступает валютой фондирования для кэрри-трейда (AUD, NZD, ZAR, TRY). Вторая причина — это всплеск покупательского спроса в декабре и, как следствие повышенные объемы импорта и, соответственно, расширение торгового дефицита, что сопровождается повышенным предложением доллара на рынке. Третья причина кроется в самих ожиданиях сезонного ослабления: пытаясь учесть фактор сезонности инвесторы включаются в продажи, усиливая таким образом действие этого фактора. По сути, это есть воплощение самосбывающегося пророчества.

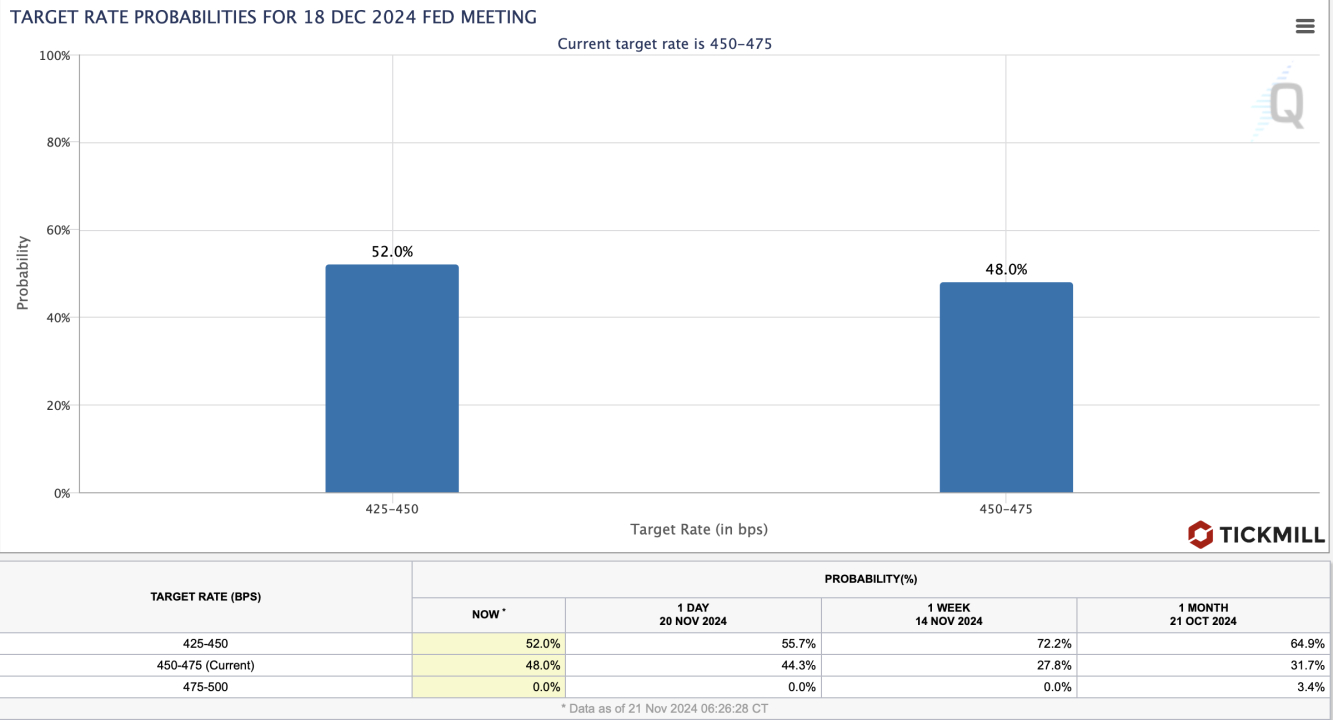

Потенциал укрепления доллара скрывается также и в дополнительной возможной переоценке шансов декабрьского снижения ставки. Последний опрос Рейтер показывает, что подавляющее число опрошенных экономистов (94 из 106) считают, что ФРС не откажется от планов по смягчении политики в декабре, хоть и рыночный консенус сместился в пользу того, что проинфляционная экономическая повестка Трампа затормозит ФРС в этом направлении. Однако тот же опрос показал, что 57 из 67 экономистов видят возвращение высокого инфляционного режима в США в следующем году, что увеличит период паузы ФРС в вопросе смягчения ДКП. Уточнить шансы позволят ряд ключевых отчетов, которые выйдут завтра и в следующую среду: это индексы PMI по США от S&P500 Global и отчет по потребительским настроениям от У. Мичиган, а также Core PCE. Фьючерсы на процентную ставку пока что оценивают шансы декабрьского снижения приблизительно 50/50, и недавняя тенденция на повышение шансов паузы еще может продолжиться, если выходящие отчеты укажут, что торможение тренда дезинфляции в США было учтено неполностью.

Артур Идиатулин, рыночный обозреватель Tickmill UK