Специально для Investing.com

Прошлая неделя на американском фондовом рынке стала первой с середины ноября, когда мы увидели коррекцию. Она была довольно значимой, составив практически 4% в моменте. Неужели фондовый рынок начал своё движение к новым минимумам? Или мы просто выпустили пар, и скоро вернёмся к восходящему тренду?

Техническая картина.

Прежде чем мы начнём разбирать события прошлой недели по полочкам, предлагаю посмотреть на ключевые индексы американского рынка.

Как видно, коррекция не пощадила никого. Самым стойким остался индекс технологических компаний - его снижение прошлой недели даже не заметно на фоне всего восходящего тренда в целом.

Стоит отметить высокий объём торгов на этом движении. Пока что ещё рано давать окончательный вердикт, но смею предположить, что это хороший сигнал для продолжения тренда. На этой неделе можно искать интересные точки входа в рисковые инструменты.

Если посмотреть на суммарный индекс, куда включена динамика всех секторов американского рынка, становится понятно, что восходящий тренд в рисковых активах поломали.

Индекс доллара пока что продолжает своё восхождение, несмотря на происходящее в рисковых инструментах. Это очень тревожный знак для тех, кто сегодня сидит в риске - участники рынка активно выходят в деньги уже сегодня. Надо быть внимательнее к своему портфелю.

Волатильность снова рвётся в бой - прошлая неделя показала серьёзный прирост. Как всегда импульс.

Интересное.

Теперь давайте посмотрим на что-нибудь эдакое. Что нам эти графики?...

Важный параметр для органичности происходящего - ширина рынка. Этот параметр указывает количество акций, принимающих участие в текущем движении. Если ширина низкая, или снижается, это значит что движение рисковых активов неорганично. Как раз сейчас мы видим такую картину - продолжительный отрезок времени мы видим расхождение динамики индекса и его ширины. Полагаю, снижение индекса широкого рынка на этой неделе, отчасти, является результатом такого расхождения.

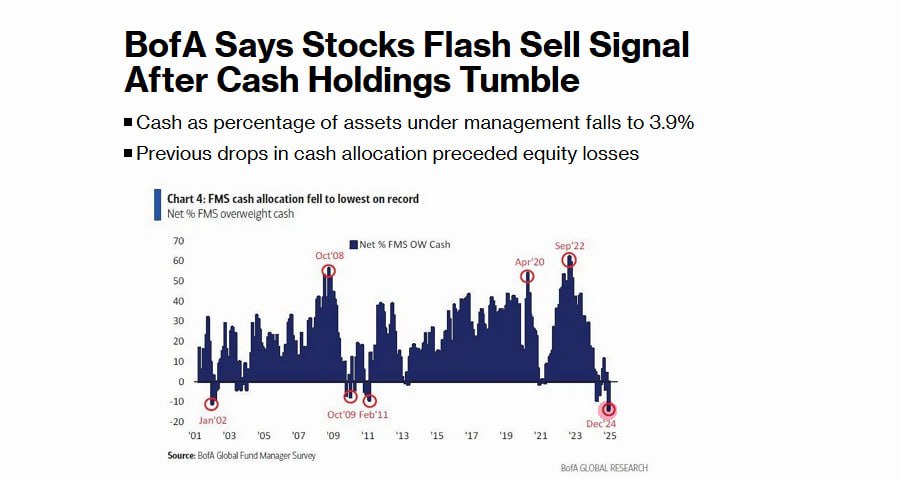

Согласно последним данным от BofA, уровень кэша на счетах находится на нулевых отметках. Исторически, такие данные говорили о том, что пора фиксировать позиции. Эти данные отлично укладываются в общий спектр информации, говорящий о высоком риске.

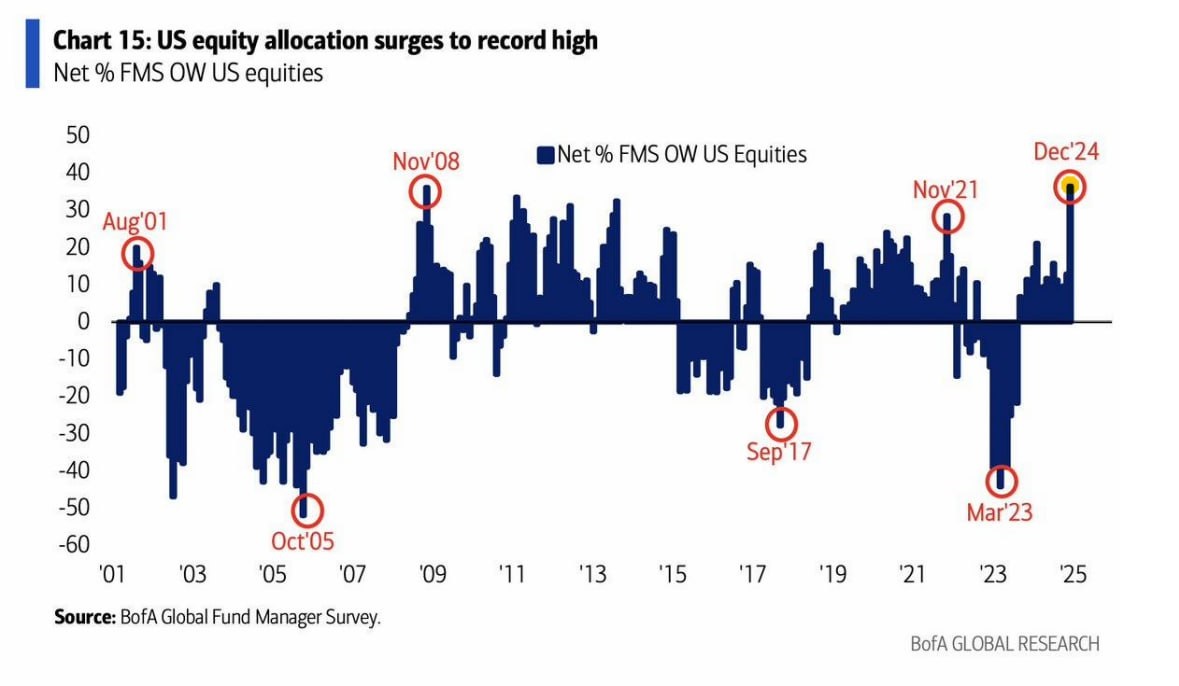

Аллокация участников рынка в акции максимальна, и также указывает на избыточный уровень риска. Но, полагаю, что последнее заседание ФРС немного срезало этот объём.

Заседание ФРС.

В прошедшую среду ФРС срезала ключевую ставку ещё на 0,25%, продолжая цикл смягчения монетарной политики. Но, нам важно отметить то, что имел в виду под этим решением сам регулятор.

ФРС видит свой успех, и несомненно этим довольна. J.Powell отмечает факт охлаждения проинфляционных метрик, таких как сектор недвижимости и сектор услуг. Да, уровень заработных плат и цен находится на высоких отметках. Но, по его мнению, высокие цены не всегда значат высокую инфляцию.

Сейчас ФРС будет замедлять темпы снижения ключевой ставки, потому что их главная задача - балансировать между достигаемым эффектом, и имеющимися рисками. Цель в 2% уже не за горами, но идти они до неё планируют ещё какое-то время. Экономика, по мнению J.Powell, находится в отличной форме, и риска рецессии он не видит/ Кстати, именно состояние экономики и является причиной замедления темпов снижения ключевой ставки. Регулятор не хочет допустить рецессии экономики.

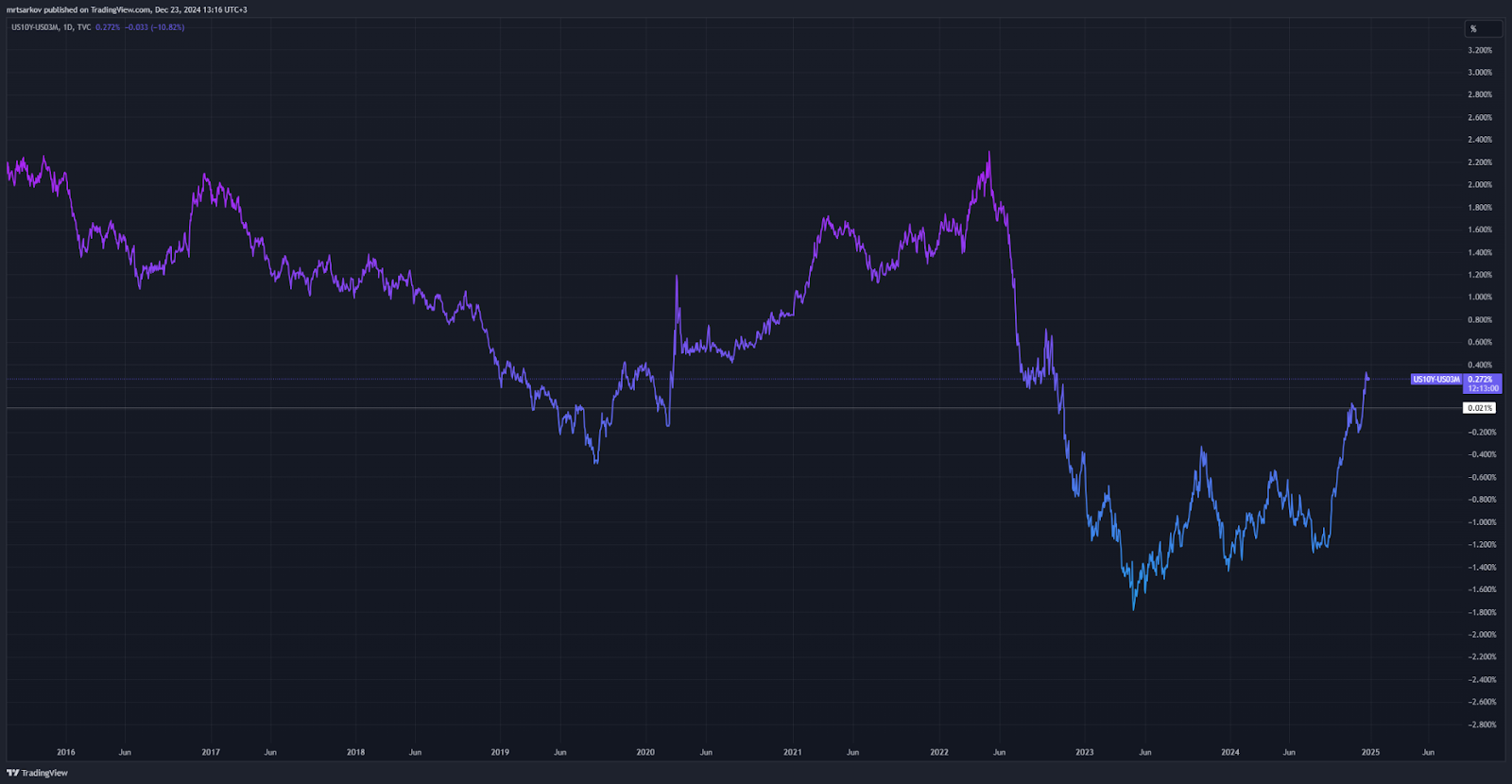

Что касается последнего тезиса о рецессии экономики, то она не за горами. Есть очень точный индикатор для понимания текущей динамики - спред десятилеток и трёхмесячных бондов. Именно его возвращение выше нулевой отметки говорит о близости начала рецессии экономики. Так что, может быть и не всё так хорошо с экономикой США?

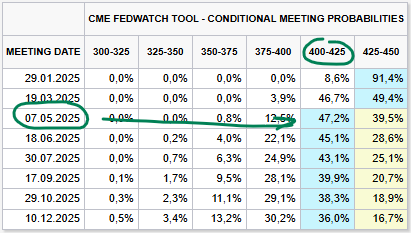

Пока что следующее снижение ключевой ставки намечено на май 2025 года. Регулятор планирует осторожно наблюдать за происходящим, не усложняя ситуацию, и оставляя себе путь для отступления.

Итоги.

Что ж, несмотря на весь негатив видимый в рисковых инструментах и макроэкономической статистике, слышно звон колокольчиков на санях Санты. Ралли его имени в этом году, полагаю, пройдёт вновь. Пар на рынке уже хорошо так выпустили, и участники рынка вновь готовы жамкать кнопку BUY. До момента инаугурации нового президента в конце января у нас ещё порядком есть времени на рост. Ну а вот что будет дальше, является уже большим вопросом.

Лично я занимаю позицию работы по тренду - сегодня есть хорошие точки входа в ряд акций, а также на рынке криптовалют. Так что продолжим это чудесное представление, ведь осталось совсем недолго.

Больше интересной информации вы можете увидеть в моём телеграм-канале, ссылка на который находится в описании моего профиля. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.

Прошлая неделя на американском фондовом рынке стала первой с середины ноября, когда мы увидели коррекцию. Она была довольно значимой, составив практически 4% в моменте. Неужели фондовый рынок начал своё движение к новым минимумам? Или мы просто выпустили пар, и скоро вернёмся к восходящему тренду?

Техническая картина.

Прежде чем мы начнём разбирать события прошлой недели по полочкам, предлагаю посмотреть на ключевые индексы американского рынка.

Как видно, коррекция не пощадила никого. Самым стойким остался индекс технологических компаний - его снижение прошлой недели даже не заметно на фоне всего восходящего тренда в целом.

Стоит отметить высокий объём торгов на этом движении. Пока что ещё рано давать окончательный вердикт, но смею предположить, что это хороший сигнал для продолжения тренда. На этой неделе можно искать интересные точки входа в рисковые инструменты.

Если посмотреть на суммарный индекс, куда включена динамика всех секторов американского рынка, становится понятно, что восходящий тренд в рисковых активах поломали.

Индекс доллара пока что продолжает своё восхождение, несмотря на происходящее в рисковых инструментах. Это очень тревожный знак для тех, кто сегодня сидит в риске - участники рынка активно выходят в деньги уже сегодня. Надо быть внимательнее к своему портфелю.

Волатильность снова рвётся в бой - прошлая неделя показала серьёзный прирост. Как всегда импульс.

Интересное.

Теперь давайте посмотрим на что-нибудь эдакое. Что нам эти графики?...

Важный параметр для органичности происходящего - ширина рынка. Этот параметр указывает количество акций, принимающих участие в текущем движении. Если ширина низкая, или снижается, это значит что движение рисковых активов неорганично. Как раз сейчас мы видим такую картину - продолжительный отрезок времени мы видим расхождение динамики индекса и его ширины. Полагаю, снижение индекса широкого рынка на этой неделе, отчасти, является результатом такого расхождения.

Согласно последним данным от BofA, уровень кэша на счетах находится на нулевых отметках. Исторически, такие данные говорили о том, что пора фиксировать позиции. Эти данные отлично укладываются в общий спектр информации, говорящий о высоком риске.

Аллокация участников рынка в акции максимальна, и также указывает на избыточный уровень риска. Но, полагаю, что последнее заседание ФРС немного срезало этот объём.

Заседание ФРС.

В прошедшую среду ФРС срезала ключевую ставку ещё на 0,25%, продолжая цикл смягчения монетарной политики. Но, нам важно отметить то, что имел в виду под этим решением сам регулятор.

ФРС видит свой успех, и несомненно этим довольна. J.Powell отмечает факт охлаждения проинфляционных метрик, таких как сектор недвижимости и сектор услуг. Да, уровень заработных плат и цен находится на высоких отметках. Но, по его мнению, высокие цены не всегда значат высокую инфляцию.

Сейчас ФРС будет замедлять темпы снижения ключевой ставки, потому что их главная задача - балансировать между достигаемым эффектом, и имеющимися рисками. Цель в 2% уже не за горами, но идти они до неё планируют ещё какое-то время. Экономика, по мнению J.Powell, находится в отличной форме, и риска рецессии он не видит/ Кстати, именно состояние экономики и является причиной замедления темпов снижения ключевой ставки. Регулятор не хочет допустить рецессии экономики.

Что касается последнего тезиса о рецессии экономики, то она не за горами. Есть очень точный индикатор для понимания текущей динамики - спред десятилеток и трёхмесячных бондов. Именно его возвращение выше нулевой отметки говорит о близости начала рецессии экономики. Так что, может быть и не всё так хорошо с экономикой США?

Пока что следующее снижение ключевой ставки намечено на май 2025 года. Регулятор планирует осторожно наблюдать за происходящим, не усложняя ситуацию, и оставляя себе путь для отступления.

Итоги.

Что ж, несмотря на весь негатив видимый в рисковых инструментах и макроэкономической статистике, слышно звон колокольчиков на санях Санты. Ралли его имени в этом году, полагаю, пройдёт вновь. Пар на рынке уже хорошо так выпустили, и участники рынка вновь готовы жамкать кнопку BUY. До момента инаугурации нового президента в конце января у нас ещё порядком есть времени на рост. Ну а вот что будет дальше, является уже большим вопросом.

Лично я занимаю позицию работы по тренду - сегодня есть хорошие точки входа в ряд акций, а также на рынке криптовалют. Так что продолжим это чудесное представление, ведь осталось совсем недолго.

Больше интересной информации вы можете увидеть в моём телеграм-канале, ссылка на который находится в описании моего профиля. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.