EUR/USD пытается закрепиться выше 1.0850 с переменным успехом, при этом внутри дня пара сумела отыграть ранние потери во время европейской сессии. Основной драйвер — сохраняющаяся слабость доллара США: индекс DXY опустился до 4-месячного минимума (103.4). Давление на USD усиливается на фоне оттока инвесторов из американских активов, что видно из недавней динамики S&P 500, который менее чем за месяц скорректировался относительно максимумов на 7%. В интервью Fox News президент США допустил краткосрочные шоки, связанные с переходным периодом реализации масштабных мер в рамках политики «Америка прежде всего». Это усилило нервозность рынков, особенно после серии слабых макроэкономических данных:

- Индекс потребительского доверия (США) — минимум за 15 месяцев;

- Новые заказы ISM в производственном секторе — неожиданное снижение;

- Рынок труда: NFP за февраль ниже прогнозов (выросла безработица, замедлился рост оплаты труда, рост рабочих мест не оправдал ожиданий).

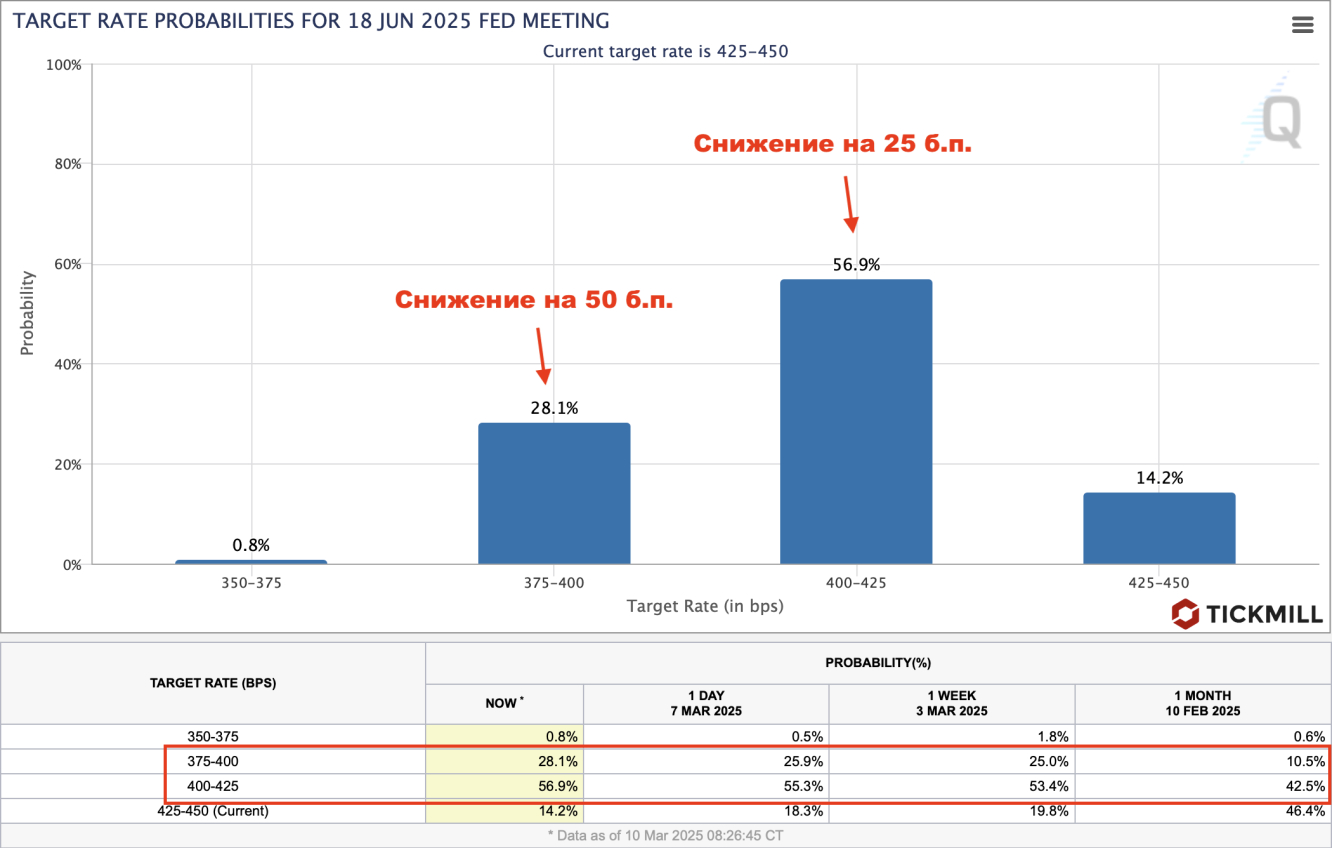

Данные подтверждают что экономика США переходит в более скромную фазу расширения, что повышает вероятность смягчения политики ФРС на заседании летом. Согласно фьючерсам на процентную ставку ФРС, шансы на снижение (25 б.п. или больше) в июне выросли до 85% (против 53% месяц назад):

Однако глава ФРС Пауэлл сохраняет осторожность, отмечая неопределённость вокруг фискальной и торговой политики Белого дома. По его словам, итоговый эффект мер администрации (налоги, тарифы, регуляторные изменения) остаётся неясным, что затрудняет прогнозирование монетарного ответа.

Еврозона: стимулы Германии и позиция ЕЦБ

Решение Германии о масштабных фискальных стимулах снизило ожидания дальнейшего смягчения ЕЦБ. Инвесторы пересматривают прогнозы по ставкам (ранее ожидалось два снижения в 2024 г.), так как стимулы могут разогреть рост потребительских цен. На прошлой неделе ЕЦБ сократил депозитную ставку на 25 б.п. до 2.5%, но избежал чётких ориентиров. Заявления члена ЕЦБ Марио Сентено добавили противоречий: он заявил о движении к «нормализации политики», отметив, что инфляция приближается к цели (2%). Однако его же комментарии о готовности к новым снижениям ставок оставляют пространство для манёвра.

Поддержку евро также оказывают позитивные данные:

- Промпроизводство Германии (январь): +2% м/м против прогноза +1.5%;

- Индекс Sentix по еврозоне: улучшение до -2.9 в марте с -12.7.

Это усиливает аргументы в пользу устойчивости экономики ЕС, несмотря на рецессию в отдельных странах.

Фунт: внутренние разногласия в Банке Англии

Фунт отстаёт от основных валют на старте недели после выступления члена MPC Кэтрин Манн. Она раскритиковала подход большинства коллег, выступающих за «постепенное» смягчение политики. По её мнению, высокая волатильность на глобальных рынках (включая кросс-граничные эффекты) требует более агрессивных действий. Напомним, в феврале Манн голосовала за снижение ставки на 50 б.п., тогда как большинство поддержало стандартные 25 б.п.

Ранее председатель Банка Эндрю Бейли и трое других членов MPC подчеркнули необходимость осторожности, указав на сохраняющиеся инфляционные риски. Разрыв во мнениях внутри ЦБ создаёт неопределённость, сдерживая дальнейшее укрепление GBP.

Ключевые отчеты этой недели:

- Данные по вакансиям JOLTS (12 марта): сигнал о состоянии рынка труда США. Он покажет изменение спроса на рабочую силу со стороны фирм;

- Индекс потребительских цен (CPI, Core CPI) (12 марта): ключевой индикатор инфляции для рынков. Ожидается замедление инфляции, как годовой, так и месячной, поэтому сюрприз на стороне повышения (выше 0.3% в месячном выражении) может дать доллару хороший импульс на восходящую коррекцию, учитывая сколько он сдал в последние недели;

- ВВП Великобритании в январе (14 марта): оценка роста экономики после рецессии в конце 2023 г. Позволит уточнить ожидания по решениям Банка Англии на предстоящем заседании.

- Индекс потребительских цен в ЕС и в отдельных странах блока (14 марта). ЕЦБ занял неопределенную позицию относительно дополнительных снижений ставок на ближайших заседания и отчеты по инфляции дадут больше информации в какую сторону в итоге может склониться в центральный банк. Поэтому европейская валюта, вероятно, будет особо чувствительна к выходящей информации по ценам.

Артур Идиатулин, рыночный обозреватель Tickmill UK

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар надеется на CPI, чтобы дать реванш

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+