Investing.com — После укороченной праздничной недели в США инвесторы будут внимательно следить за предстоящим отчетом по инфляции, который станет ключевым событием на этой неделе. На прошлой неделе рынок труда страны продемонстрировал новые признаки умеренности.

Данные по занятости в несельскохозяйственном секторе США за июнь показали рост на 206 000 рабочих мест, что несколько меньше пересмотренного майского показателя 218 000. Кроме того, уровень безработицы в США немного повысился — с 4% до 4,1%, что превышает прогноз Федеральной резервной системы по уровню безработицы 4% на текущий год.

Инфляционное давление, которое беспокоило как рынок, так и политиков, возможно, также демонстрирует признаки ослабления. Индекс цен ISM, который может предсказать тенденции инфляции на товары и услуги, показал более низкие, чем ожидалось, показатели, что соответствует самым низким показателям с момента окончания пандемии.

Кроме того, годовой прирост заработной платы, согласно отчету по занятости в несельскохозяйственном секторе, составил 3,9%, что ниже майского показателя 4,1% и является одним из самых низких с момента пандемии.

«По нашему мнению, если инфляция продолжит снижаться, а экономика ослабнет, но не впадет в спад или рецессию, рынок должен продолжать демонстрировать хорошие показатели. Это означает, что ФРС, скорее всего, начнет цикл снижения процентной ставки, даже если экономика будет расти вблизи уровня тренда, — говорится в записке стратегов Edward Jones. — Если экономика пойдет на спад и ФРС придется снижать ставку, чтобы поддержать рост, рынок, скорее всего, не будут так хорошо держаться — но мы не видим признаков этого. Не забывайте, что экономика и рынок труда начинали с чрезвычайно сильной позиции, которая сейчас, возможно, постепенно нормализуется».

Представляем вашему вниманию обзор событий на рынке на этой неделе.

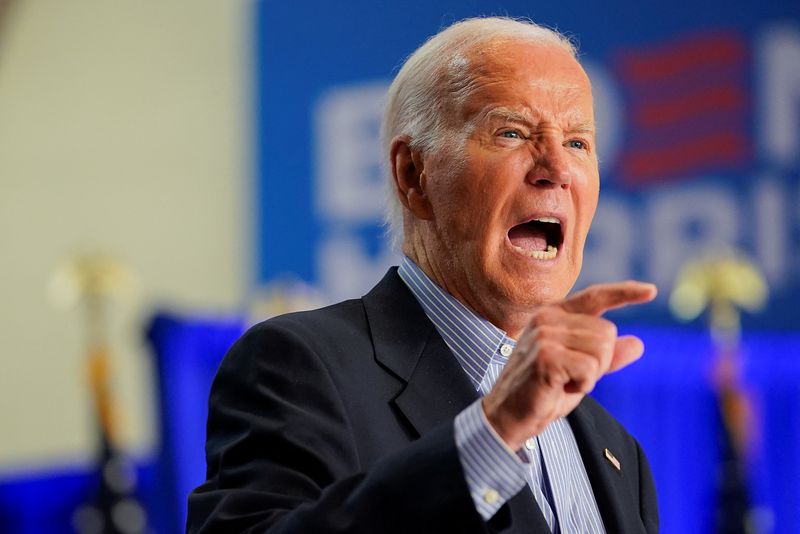

1. Президент Байден

Президент США Джо Байден столкнулся с растущим скептицизмом внутри собственной партии в отношении своей потенциальной кампании по переизбранию в 2024 году. Опасения не уменьшились после его недавнего интервью ABC News, которое, как ожидалось, должно было затронуть эти вопросы.

Вдобавок к беспокойству демократов еще два законодателя, член палаты представителей Майк Куигли из Иллинойса и член палаты представителей Энджи Крейг из Миннесоты, публично призвали Байдена пересмотреть свое намерение снова баллотироваться на пост президента.

Призывы Куигли и Крейга к Байдену уйти в отставку стали заметным событием, учитывая их статус членов его партии. Их заявления способствуют усилению сомнений, которые постепенно появляются среди демократических законодателей, стратегов и спонсоров.

Растущие голоса несогласных внутри Демократической партии свидетельствуют о поиске альтернативных стратегий или кандидатов, которые могли бы укрепить их шансы в предстоящей предвыборной борьбе.

«Нам трудно представить, как эта неопределенность может затянуться более чем на несколько недель», — написали стратеги TD Cowen.

2. Выступления Пауэлла

Глава Федеральной резервной системы Джером Пауэлл должен выступить во вторник и среду перед Сенатом и Палатой представителей соответственно. Хотя слушания в основном посвящены денежно-кредитной политике, аналитики TD Cowen также заявили, что ожидают вопросов, касающихся многих аспектов регулирования.

«Мы ожидаем много вопросов по финалу Базеля-3, долгосрочному долгу для региональных банков и изменениям требований к ликвидности, — сказали стратеги. — Мы ожидаем, что Пауэлл будет использовать эти вопросы, чтобы сформулировать ожидания в отношении предложения по капиталу для завершения Базеля-3, предложения по долгосрочному долгу региональных банков и ожидаемого предложения по изменениям банковской ликвидности».

3. Отчет по CPI

Отчет по инфляции за июнь будет представлен в четверг, 11 июля. Ожидания Уолл-стрит предполагают изменение показателя на 0,1% за месяц и на 3,1% за год. Базовый CPI, как ожидается, увеличится на 0,2%.

Bank of America Corp (NYSE:BAC) придерживается мнения Уолл-стрит как по основным, так и по базовым показателям; однако ожидается, что изменение по сравнению с прошлым годом составит 3,2%.

«Если отчет по индексу потребительских цен будет соответствовать нашим ожиданиям, мы сохраним наши прогнозы относительно того, что ФРС начнет цикл сокращения ставки в декабре», — написали экономисты Bank of America. — При этом мы признаем, что еще один показатель базового CPI на 0,2% в месячном исчислении сместит риск в сторону более раннего снижения ставки, особенно с учетом признаков ослабевающей активности».

4. Сезон отчетности по прибыли за 2-й квартал

По мере появления первых отчетов по прибыли за второй квартал, признаки указывают на хорошие показатели для компаний S&P 500 (NYSE:SPY). Прогнозы на второй квартал 2024 года предполагают рост прибыли на 8,6% по сравнению с аналогичным периодом предыдущего года, при этом ожидается, что выручка также увеличится на 4,7%. Этот ожидаемый темп роста является самым значительным с момента подъема на 9,9%, наблюдавшегося в первом квартале 2022 года.

Позитивная тенденция пересмотра показателей, предшествующая этому циклу оценки прибыли, заложила основу для того, что, судя по всему, станет периодом дальнейшей устойчивости компаний и улучшения финансовых перспектив. Прогнозируемый рост прибыли для S&P 500 не только отражает устойчивое восстановление, но и знаменует потенциальное изменение динамики рынка.

Как всегда, сезон отчетности за второй квартал официально стартует в пятницу, когда должны отчитаться JPMorgan Chase (NYSE: JPM), Wells Fargo (NYSE:WFC) и Citigroup (NYSE:C).

5. Другие экономические данные

Помимо долгожданного отчета по CPI, инвесторы также обратят внимание на еженедельные заявки на пособие по безработице, а также на отчет по индексу цен производителей в США (PPI). Эти два показателя выйдут в четверг и пятницу соответственно.

JPM: сталкивается ли этот многолетний лидер с новыми проблемами?

В связи с резким ростом оценок акций в 2024 году многие инвесторы обеспокоены тем, что вкладывают больше денег в акции. Конечно, на фондовом рынке всегда есть возможности, но найти их сейчас сложнее, чем год назад. Не знаете, куда инвестировать дальше? Один из лучших способов открыть для себя новые перспективные возможности — просмотреть наиболее эффективные портфели в этом году. ProPicks от Investing.com — это 6 модельных портфелей, которые определяют лучшие акции, которые инвесторы могут купить прямо сейчас. Например, ProPicks обнаружил 9 упущенных из виду акций, которые только в этом году подскочили более чем на 25%. Новые акции, которые ежемесячно сокращались, могут принести огромную прибыль в ближайшие годы. Является ли JPM одной из них?

От редакции

У нас отличная новость!

Сейчас купить подписку на InvestingPro и InvestingPro+ стало еще выгоднее. Summer Sale в самом разгаре! Не упустите возможность присоединиться.

А с этим промокодом вы сэкономьте еще больше — RUTRADERS4EVER.

Не упустите свой шанс!