ЕЦБ в сентябре может дать рынкам больше, чем они ожидают

Рост американских розничных продаж на 0,7% м/м в июле, уверенность главного «голубя» ФРС Джеймса Булларда в устойчивости американской экономики к торговым войнам и слухи о масштабном монетарном стимуле от ЕЦБ позволили «медведям» по EUR/USD продолжить атаку. Основная валютная пара опустилась к основанию 11-й фигуры даже вопреки уверенности рынка в снижении ставки по федеральным фондам на сентябрьском заседании FOMC.

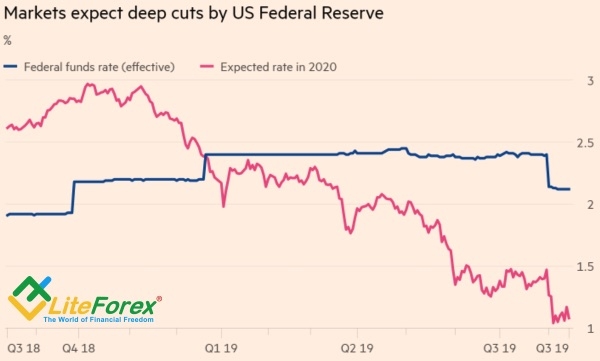

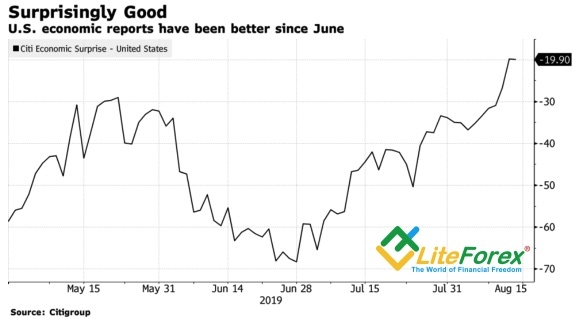

Мы являемся свидетелями довольно уникальной ситуации. Макростатистика по Штатам продолжает радовать глаз, индекс экономических сюрпризов растет, «голуби» ФРС утверждают, что, вопреки посеянной торговой войной США и Китая неопределенности, американская экономика стоит на прочном фундаменте, а срочный рынок все равно закладывает ожидания ослабления денежно-кредитной политики. Неужели Дональд Трамп сумел приручить Джерома Пауэлла, и постоянные призывы хозяина Белого дома к снижению ставки возымели действие? Думаю, причина в другом. Председатель ФРС уже несколько раз наступил на одни и те же грабли, и инвесторы уверены, что он не захочет это делать снова. «Ястребиная» риторика в прошлом приводила к серьезной коррекции S&P 500, и Пауэллу нужно очень сильно постараться, чтобы не разочаровать рынок. Деривативы CME считают, что до конца 2020 ставка по федеральным фондам упадет до чуть более 1%.

Динамика эффективной и предполагаемой ставки ФРС

Источник: Financial Times.

ФРС явно идет на поводу у рынков, ведь повышение индекса экономических сюрпризов свидетельствует, что с экономикой США все в порядке. После позитивной статистики по розничным продажам компания Macroeconomic Advisers повысила свой прогноз по ВВП в третьем квартале с 1,7% до 2%, ФРБ Атланты – с 1,9% до 2,2%. На мой взгляд, именно в силе Штатов нужно искать причины укрепления гринбека. Когда мировая экономика во главе с Германией и Китаем движется к рецессии, а США уверенно стоят на ногах, что покупать-то, как не доллар?

Динамика американского индекса экономических сюрпризов

Источник: Bloomberg.

В свою очередь, евро испытывает давление из-за намерений ЕЦБ ослабить денежно-кредитную политику. Губернатор Банка Финляндии Олли Рен заявил, что в этом деле лучше промах, чем недолет. Новые меры монетарного стимулирования должны включать существенные и достаточные покупки активов. В настоящее время срочный рынок закладывает ожидания снижения ставки по депозитам на 0,1 п.п. и реанимацию QE в объеме около €40-50 млрд в сентябре. «Голубиные» комментарии экс-претендента на пост главы ЕЦБ дали почву для разговоров, что центробанк сделает больше, чем от него ожидают. Возможно, снизит ставку на 0,2 п.п. и (или) начнет покупать не только облигации, но и другие активы.

Стремительное и, главное, вполне обоснованное пике евро навевает грустные мысли. Если ФРС не станет агрессивно ослаблять денежно-кредитную политику и ограничится одним, максимум – двумя снижениями ставки по федеральным фондам, EUR/USD запросто прорвет поддержку на 1,1-1,1025. Другое дело, если Джером Пауэлл продолжит идти на поводу у финансовых рынков и Дональда Трампа. При таком раскладе поддержка может и устоять. Подождем Джексон-Хоула.

Дмитрий Демиденко для LiteForex