Последствия затянувшейся торговой войны между Вашингтоном и Пекином для компаний США вынуждают инвесторов с осторожностью встречать результаты очередного сезона квартальной отчетности, который набирает обороты.

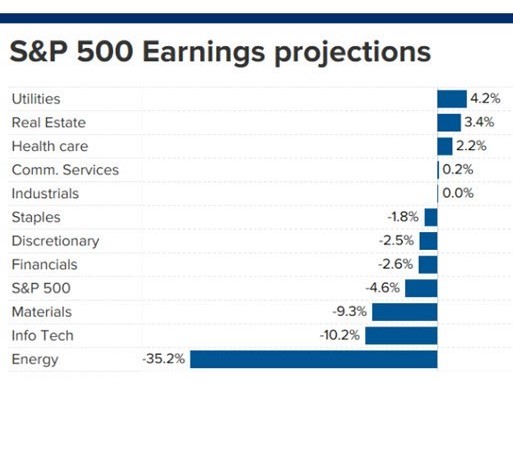

Согласно FactSet, аналитики ожидают падения прибыли компаний индекса S&P 500 за третий квартал на 4,1% в годовом исчислении. Этот показатель уже снизился на 0,4% во втором квартале, и на 0,3% – в первом. Если прогноз экспертов реализуется, то бенчмарк зафиксирует последовательное падение прибыли в течение трех кварталов впервые за три года. В последний раз аналогичные темпы падения показателя наблюдались в первом квартале 2016 года, когда он снизился на 6,9%.

Если смотреть в разбивке по секторам, то от шести из них ожидается снижение прибыли по сравнению с аналогичным периодом прошлого года. Во главе этого списка аутсайдеров стоят сектора энергетики, информационных технологий и материалов. Ожидается, что только четыре сектора сообщат о росте прибыли, в первую очередь коммунальные предприятия и недвижимость.

Промышленные компании – единственный сектор, чьи результаты, согласно прогнозам, не изменятся.

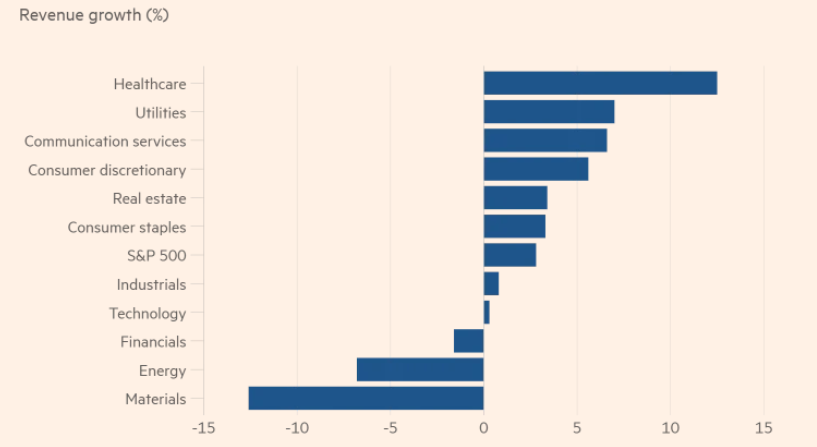

Ожидания роста выручки также настораживают. Расчетный показатель третьего квартала в годовом отношении составляет всего 2,7%, что станет минимумом с 3 квартала 2016 года. Согласно прогнозам, три из одиннадцати секторов отчитаются о снижении выручки, что опять-таки будет обусловлено динамикой секторов материалов и энергетики. Между тем, восемь оставшихся секторов смогут зафиксировать рост доходов, во главе со здравоохранением и коммунальными предприятиями.

2 главных аутсайдера

1. Энергетика оказалась под давлением падающих цен на нефть

Снижение цен на нефть негативно сказывается на энергетическом секторе, который, как ожидается, сообщит о наиболее сильном снижении прибыли среди 11 секторов в размере -35,2%. Средняя цена на нефть в период с июня по сентябрь составляла $56,44, что на 19% ниже, чем за аналогичный период прошлого года.Согласно прогнозам, прибыль упадет среди компаний трех из шести подотраслей. Представители группы по разведке и добыче нефти и газа будут главными пострадавшими, чья прибыль на акцию упадет на -46%. Прибыль компаний комплексного освоения нефти и газа, а также переработки и сбыта упадет на -45% и -15% соответственно.Нефть West Texas Intermediate только за третий квартал подешевела на 7,5%, в связи с чем были снижены оценки прибыли 25 из 28 компаний группы. В первую очередь это коснулось Exxon Mobil (NYSE:XOM) (с $1,15 до $0,73), Chevron (NYSE:CVX) (с $2,10 до $1,66) и Occidental Petroleum (NYSE:OXY) (с $1,00 до $0,51).2. Снижение цен на сырье вредит поставщикам материалов

Сектор материалов, как ожидается, сообщит о третьем по величине падении прибыли среди одиннадцати секторов, которое составит 9,3%. Прогнозируется, что эта отрасль также будет главным аутсайдером с точки зрения выручки, которая может упасть на -12,8%. Согласно оценкам, две из четырех подотраслей сообщат о двузначном снижении прибыли: металлургия и горнодобывающая промышленность (-55%) и тара и упаковка (-15%). Худшими компаниями сектора должны стать Nucor (NYSE:NUE) и Freeport-McMoran (NYSE:FCX). Для Nucor прогноз прибыли на акцию на третий квартал 2019 года составляет $0,87, тогда как год назад она составляла $ 2,33. Что касается Freeport-McMoRan, то прибыль в годовом отношении может упасть с $0,35 до $0,02.Надежда на коммунальные предприятия

Сектор коммунальных предприятий выиграет от снижения ставок Федерального резерва. Ожидается, что сектор зафиксирует самый высокий рост прибыли в годовом отношении по всей экономике: + 4,2%.

Скорее всего, все пять подотраслей отчитаются о росте показателя, а от предприятий газоснабжения ожидают роста на 20%.

На уровне компаний фаворитами будут Duke Energy (NYSE:DUK) и Nextera Energy (NYSE:NEE). Прогноз выручки Duke Energy составляет $7,13 млрд против $6,63 млрд годом ранее, в то время как для Nextera – $5,15 млрд по сравнению с прошлогодними $4,42 млрд.

Ведущий паевой фонд сектора в лице Utilities Select Sector SPDR Fund (NYSE:XLU) в третьем квартале вырос на 11%, опередив бенчмарк S&P 500, прибавивший 8% за тот же период. XLU торгуется вблизи рекордных максимумов, поскольку этот сектор обычно преуспевает в условиях низких процентных ставок из-за его привлекательной дивидендной доходности.