Опасения по поводу инфляции и коррекции S&P 500 усиливают риски «голубиной» риторики Джерома Пауэлла

Слухи о том, что премьер-министр Британии Борис Джонсон намерен провести внеочередные парламентские выборы 12 декабря и насыщенный экономический календарь способствуют закрытию длинных позиций по EUR/USD. Несмотря на то, что опросы общественного мнения свидетельствуют о поддержке находящейся у власти Консервативной партии, рост неопределенности заставляет инвесторов хеджировать риски падения фунта. Слабеющий стерлинг тянет за собой вниз евро, а высокая вероятность паузы в процессе ослабления денежно-кредитной политики ФРС придает сил «медведям» по основной валютной паре.

85% из 40 экспертов Bloomberg считают, что Федрезерв снизит ставку по федеральным фондам на заседании 29-30 октября до 1,75%, что полностью соответствует ожиданиям срочного рынка (93%). 56% респондентов прогнозируют, что после разреза Джером Пауэлл подаст сигнал, что центробанку потребуется какое-то время, чтобы изменить ставку. Деривативы CME оценивают вероятность ее снижения в декабре – в 21%, в марте – в 44%, в июне – в 52%. Длительная пауза в процессе монетарной экспансии – хорошая новость для доллара США. Когда и ФРС, и ЕЦБ сидят на обочине, пара EUR/USD рискует застрять в консолидации.

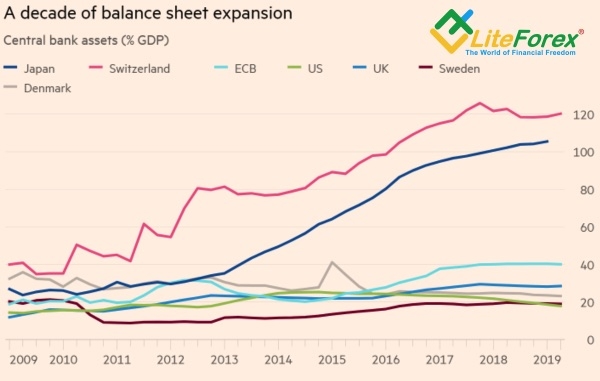

Да, уходящий в отставку Марио Драги говорил о возможности дальнейшего снижения ставки по депозитам и расширения QE, однако как показывает практика, чем больше центробанк покупает активов, тем меньше шансов достигнуть таргета по инфляции. За примерами далеко ходить не нужно: доля балансов BoJ и SNB в ВВП стремительно увеличивается, однако именно эти регуляторы дальше всего от выполнения целевых ориентиров по CPI.

Динамика балансов центробанков, в % от ВВП

Источник: Financial Times.

Отклонения фактических данных от таргетов по инфляции

Источник: Financial Times.

Таким образом, целесообразность расширения монетарного стимула в еврозоне крайне сомнительна, а пассивность ФРС может стать поводом для консолидации EUR/USD. Другое дело, если Джером Пауэлл и его коллеги пойдут на поводу у своих страхов. Их два. Инфляционные ожидания и самореализующиеся прогнозы. Согласно исследованиям Мичиганского университета, оценки потребителями будущей инфляции на временном горизонте 5-10 лет опустились до рекордного дна в 2,3%. Федрезерв хотел бы подтолкнуть показатель выше, а для этого необходимо оставлять дверь для снижения ставки открытой.

То же самое касается и поведения рынка акций. Уже несколько раз неосторожность Джерома Пауэлла приводила к масштабной коррекции S&P 500. Чтобы снова не наступить на грабли, председатель ФРС, вероятнее всего, свяжет будущие решения с входящими данными. При этом дальнейшее ухудшение макростатистики по Штатам повысит шансы монетарной экспансии и ускорит продажи доллара США. По мнению экспертов Bloomberg, американский ВВП в третьем квартале замедлился с 2% до 1,6%, а октябрьская занятость вне сельскохозяйственного сектора увеличилась на 90 тыс. На мой взгляд, нежелание инвесторов форсировать события будет способствовать консолидации EUR/USD в диапазоне 1,1065-1,1115. Основным фактором риска для евро остаются внеочередные выборы в Британии.

Дмитрий Демиденко для LiteForex