Рекордные максимумы S&P 500 подогревают спрос на гринбэк и способствуют снижению котировок EUR/USD

Очень сложно соперничать с валютой, которая способна извлечь выгоду как из эскалации, так и из деэскалации торгового конфликта США и Китая. Тем более в условиях, когда не монетарная политика, а торговая война является главным драйвером курсообразования на Forex. Американский доллар до октября укрепился по отношению к евро по итогам 8 из 9 месяцев. Обострение трений между Штатами и Китаем способствовало росту спроса на гринбэк как на актив-убежище, оттепель в отношениях увеличивает интерес инвесторов к ценным бумагам США, обеспечивает перелив капитала из Старого в Новый свет и приводит к падению котировок EUR/USD.

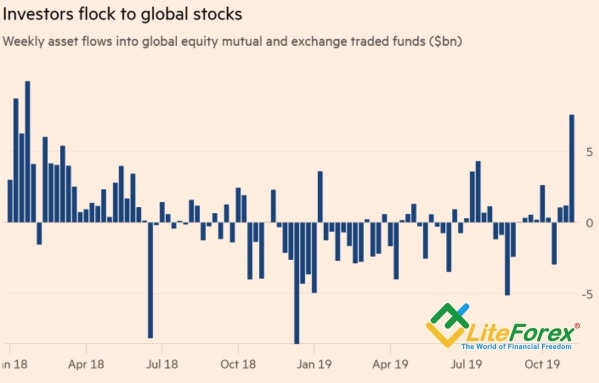

По данным EPFR Global, по итогам недели к 6 ноября приток капитала в ориентированные на акции ETF достиг $7,5 млрд, максимальной отметки почти за два года. При этом сообщение Министерства торговли Китая о том, что Пекин и Вашингтон согласились на откат тарифов с целью подписания соглашения в рамках Фазы №1, позволило S&P 500 переписать исторический максимум, а доходности 10-летних казначейских облигаций США вырасти выше 1,95%. Сильная экономика, умеренно-аккомодационная политика ФРС и снижение глобальных рисков усиливают привлекательность американских бумаг и спрос на доллар.

Динамика потоков капитала в ориентированные на акции ETF

Источник: Financial Times.

Если в октябре поддержку «быкам» по основной валютной паре оказывали ожидания снижения ставки по федеральным фондам и разочаровывающая статистика по Штатам, то в ноябре ситуация изменилась. По словам президента ФРБ Атланты Рафаэля Бостика, если бы он имел право голоса, то выступил бы простив ослабления денежно-кредитной политики на последнем заседании FOMC. Большинство чиновников ФРС утверждают, что комфортно себя чувствуют с текущим уровнем ставок. При этом около половины из 57 экспертов Wall Street Journal считают, что Федрезерв предоставил нужное количество стимулов для поддержания текущих темпов роста ВВП, 40,4% полагают, что он сделал больше, чем необходимо. Лишь 9,6% респондентов выступают за продолжение монетарной экспансии. Благодаря превентивным мерам от центробанка вероятность рецессии, по мнению экономистов, снизилась с 34,2% в октябрьском опросе до 30,2%.

Динамика вероятности рецессии экономики США

Источник: Wall Street Journal.

Если говорить про долгосрочные перспективы, то устранение таких негативных факторов как торговая война и Brexit позволит рассчитывать на постепенное восстановление европейской экономики и рано или поздно протянет руку помощи «быкам» по EUR/USD. Пока же надеяться на такой же уверенный рост пары, как это было в октябре, не стоит. Тем более, что очередную свинью евро подложило немецкое промышленное производство. Показатель сократился на 0,4% м/м в сентябре и, по оценкам Capital Economics, вычтет из ВВП Германии 0,25 п.п. в третьем квартале.

Котировки основной валютной пары падают четвертый день подряд, и если «медведям» удастся взять штурмом поддержку на 1,104, риски продолжения южного похода к 1,0965 возрастут. Отбой от важного уровня позволит «быкам» прийти в себя и при появлении новых драйверов роста перейти в контратаку.

Дмитрий Демиденко для LiteForex