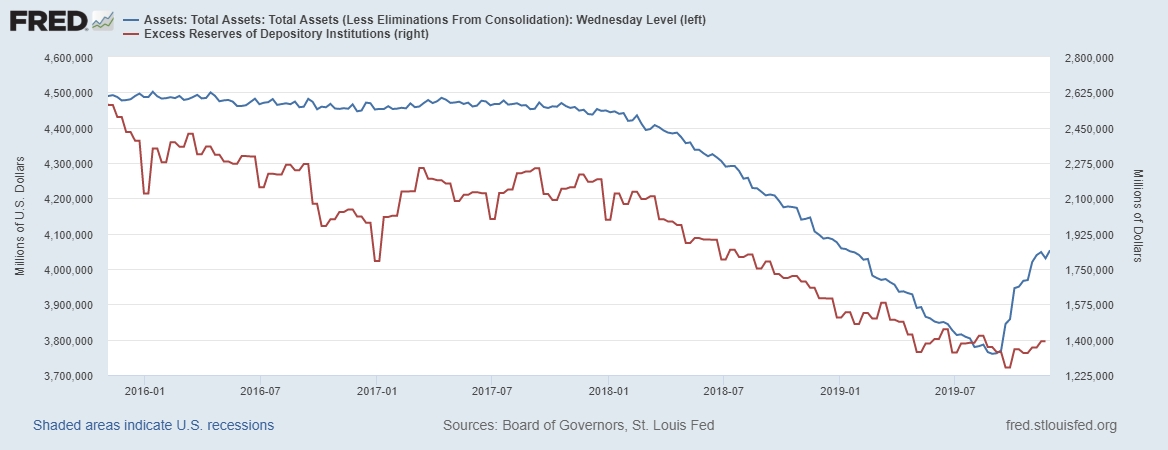

Баланс ФРС на прошлой неделе вырос на 22 млрд долларов. При этом мы видим, что избыточные резервы коммерческих банков продолжают находится вблизи минимумов. Эта ситуация изображена на картинке ниже

Такая ситуация сигнализирует о нехватке ликвидности, несмотря на расширение баланса Федеральными властями.

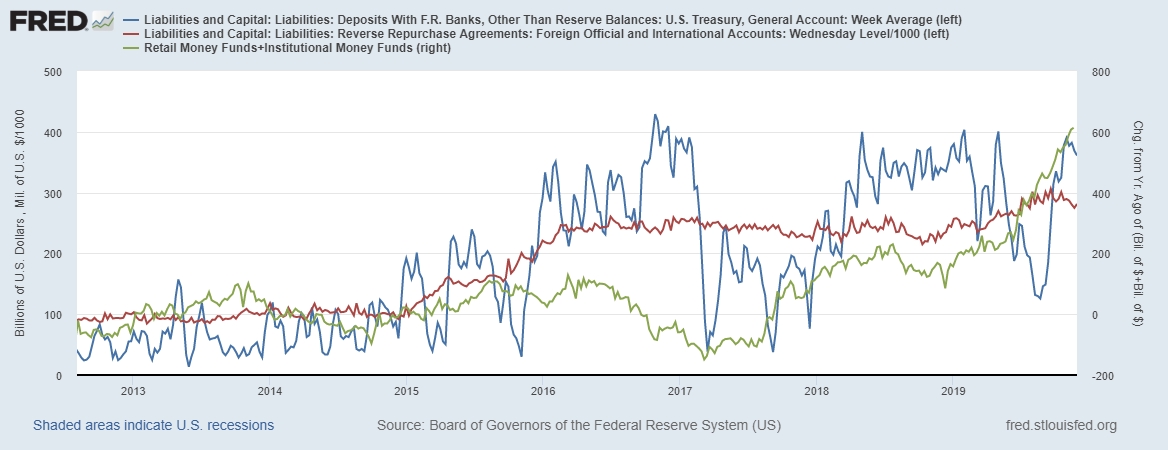

Рассмотрим основные показатели поглощения ликвидности, которые представлены на картинке ниже.

Синяя линия – счет Казначейства. Пока о циклических расходах Госдепа говорить рано, и счет Казначейства не сокращается, что создает давление на рынке ликвидности. При этом показатель больше не растет, а это уже хорошо.

Красная линия – это сделки РЕПО для нерезидентов. Мы видим, что спрос на доллары немного сократился со стороны нерезидентов, но остается высоким.

Зеленая линия – потоки в денежные фонды. Это отдельная история, и участники рынка хотят "нагреться" на снижении ставок ФРС, заработав курсовую разницу. Вложение в денежные фонды продолжается.

На сейчас по трем показателям "выкачано" из системы порядка 1,3 трлн долларов.

Такая ситуация поддерживает доллар, т.к. спрос на него со стороны вышеуказанных параметров высок, и давление все никак не снизится.

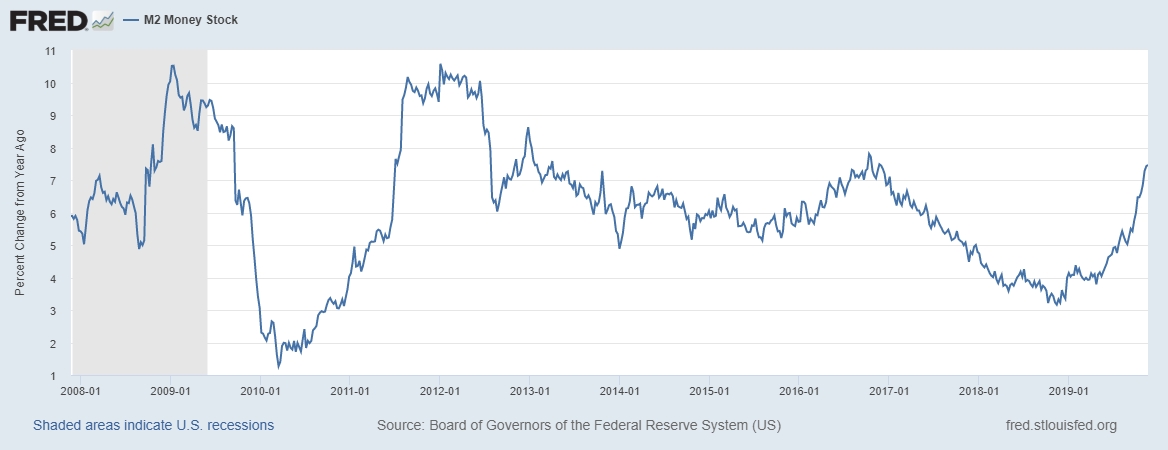

Мы знаем, что эти деньги никуда не делись, просто сменили свойства и перекочевали в разряд сбережений, что и ускоряет агрегат М2, который в годовом выражении уже вырос на 7,5%. На последней неделе М2 прибавил еще 30 млрд долларов.

В экономической теории, скорости роста денежной массы должна соответствовать скорости роста номинального ВВП. Сейчас мы наблюдаем ускорение, это оказывает инфляционное давление в перспективе, поэтому ФРС снижает ставки, чтобы приглушить расширение и скорость обращения денег. Пока рост М2 очень хорош для экономики, т.к. создание денег через кредитование коммерческими банками расширяется.

Это сдерживает рост делового цикла.

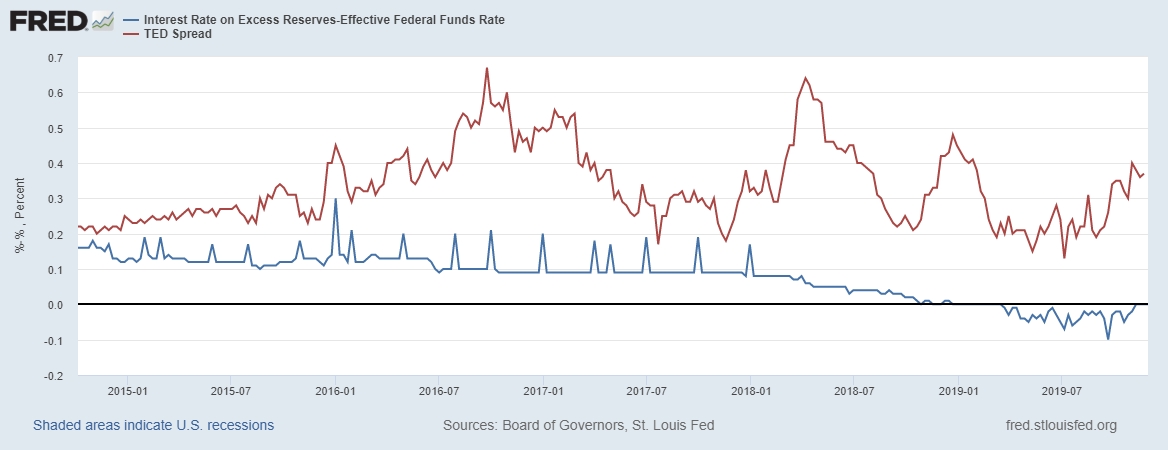

Посмотрим на дифференциал ставок

Мы видим, что ставки по избыточным резервам и эффективная (рыночная) ставка идентичны (синяя линия), что в нынешних условиях – уже достижение и указывает на верный путь, выбранный ФРС.

При этом ТЕД-спред остается высоко. Это означает, что ставки в долларах на международном рынке (Лондон) выше, чем в США.

Очень похоже, что есть некий "поглотитель" долларов на международном рынке, видимо, это какой-то проблемный европейский банк.

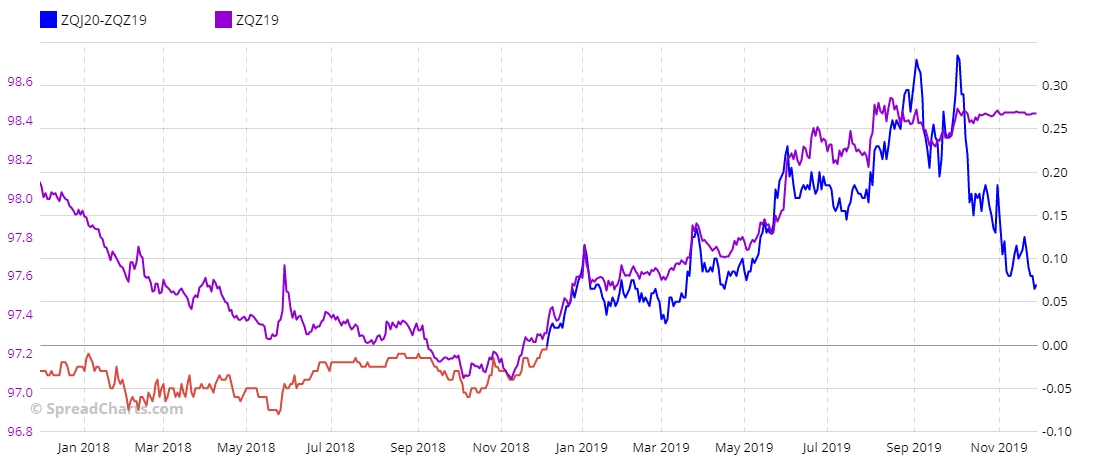

Далее – обратный, годовой спред на рынке фьючерсов на 30-дневные векселя.

Рынок ожидает чуть ли не рост ставок в 2020 году. Это весьма интересно, т.к. из экономической теории мы знаем, что только сюрпризы от монетарных властей двигают деловой цикл. Сейчас, вглядываясь в мировую экономику, самое время устроить сюрприз, но вряд ли это будет в декабре, скорее уже ближе к весне.

Вывод

Исходя из вышесказанного, можно предположить, что циклические процессы, связанные с Государственными расходами, потоками мирового капитала, а также ожиданиями рынка насчет перспектив процентных ставок, сменят вектор, и показатели поглощения ликвидности начнут снижаться. Как результат, деньги польются на в экономику и на открытый рынок. Это снизит давление на доллар и сократит темпы роста денежной массы, снизив тем самым инфляционные ожидания.

Такие перспективы запустят тренд на снижение доллара, что поддержит финансовые рынки.

Немного лженаучной теории, а именно, технический анализ S&P 500

Судя по данному сценарию, текущая волна роста закончится в районе 3500 пунктов.