Специально для Investing.com.

2020 год подходит к концу. Он оказался настолько бурным, что многие хотели бы и вовсе его забыть.

Страшнейшая пандемия со времен испанского гриппа 1918 года продолжает уносить жизни, а массовая вакцинация и формирование коллективного иммунитета начнутся в 2021. 20 января Коллегия выборщиков США изберет нового президента страны-лидера свободного мира; скорее всего, президент Трамп покинет свой пост (вопреки своей воле), а Джозеф Байден займет Овальный кабинет.

2020 год характеризовался крайне высокой волатильностью на всех рынках. В марте, например, фондовый рынок обвалился под давлением вспышки пандемии коронавируса.

Однако с тех пор ситуация улучшилась. Ноябрь стал во многом знаменательным месяцем для акций, многие из которых достигли новых рекордных максимумов. Ралли возглавил индекс NASDAQ, который за последние восемь месяцев прибавил почти 84%. DJIA также сохранил импульс и недавно впервые достиг рубежа в 30 000.

Волатильность не обошла стороной и сырьевые рынки. В апреле цена нефтяного фьючерса следующего месяца на NYMEX впервые опустилась в зону отрицательных цен и достигла -$40 за баррель; с тех пор нефть смогла восстановить позиции, сформировав серию растущих пиков и провалов.

Серебро опустилось до минимумов 2009 года, а затем отскочило к пикам 2013 года. Что касается золота, то в начале года оно достигло рекордных максимумов против всех валют, прежде чем в августе начало корректироваться. А медь тем временем подешевела до менее чем $2,06 за фунт (минимумов июня 2016 года), прежде чем вернулась к максимумам 2013 года более чем в $3,40 за фунт.

Пшеница достигла шестилетнего максимума. Соевые бобы также обновили многолетний пик.

30 ноября на месячных графиках пяти товарных рынков произошел технический разворот. Два «медвежьих» и три «бычьих» шаблона могут привести к еще большему разбросу цен в преддверии нового 2021 года (который, как я надеюсь, будет намного лучше своего предшественника).

Разворот на месячном графике — значимый технический сигнал

Модель «бычьего» разворота формируется в случае падения цены ниже минимума предыдущего периода и закрытия над его максимумом. «Медвежий» разворот противоположен по своей природе: сначала рынок фиксирует новый пик, а затем закрывается под предыдущим минимумом.

Развороты отражают изменение пути наименьшего сопротивления для рынка. На длинных таймфреймах трейдеры и торговые роботы, следующие за трендом, часто покупают при «бычьем» развороте и продают на «медвежьем».

Начался последний месяц года, который большинство из нас будет радо оставить позади. Однако обратите внимание, что ноябрь был крайне напряженным для товарных рынков, поскольку активы всех категорий (включая энергетику, металлы и сельхозпродукцию) на своих месячных графиках продемонстрировали вышеупомянутые развороты.

Разнонаправленная динамика рынка драгоценных металлов

Ноябрь был суров к золоту. После преодоления октябрьского максимума началась фаза неуклонного снижения, завершившаяся закрытием ниже минимума предыдущего месяца.

Графики предоставлены CQG

В октябре фьючерс следующего месяца на COMEX достиг минимума в $1859,20, а торги 30 ноября завершились на отметке $1775,70 (на $83,50 ниже).

В то время как разворот золота был существенным по размаху, рынок серебра был более сдержанным.

Как показывает график, в ноябре серебро преодолело максимум октября, но 30 числа опустилось всего на 9,10 цента ниже октябрьского минимума. Для золота и серебра ноябрь стал месяцем «медвежьего» разворота, однако не все металлы постигла та же участь.

Платина упала всего на $5,30 ниже октябрьского минимума, а затем подскочила и закрылась на $47,40 выше октябрьского пика; таким образом, на месячном графике этого металла сформировался «бычий» разворот.

Рынки золота и серебра встретили декабрь техническими сигналами на продажу, в то время как фьючерс на платину сигнализирует о том, что путь наименьшего сопротивления пролегает вверх.

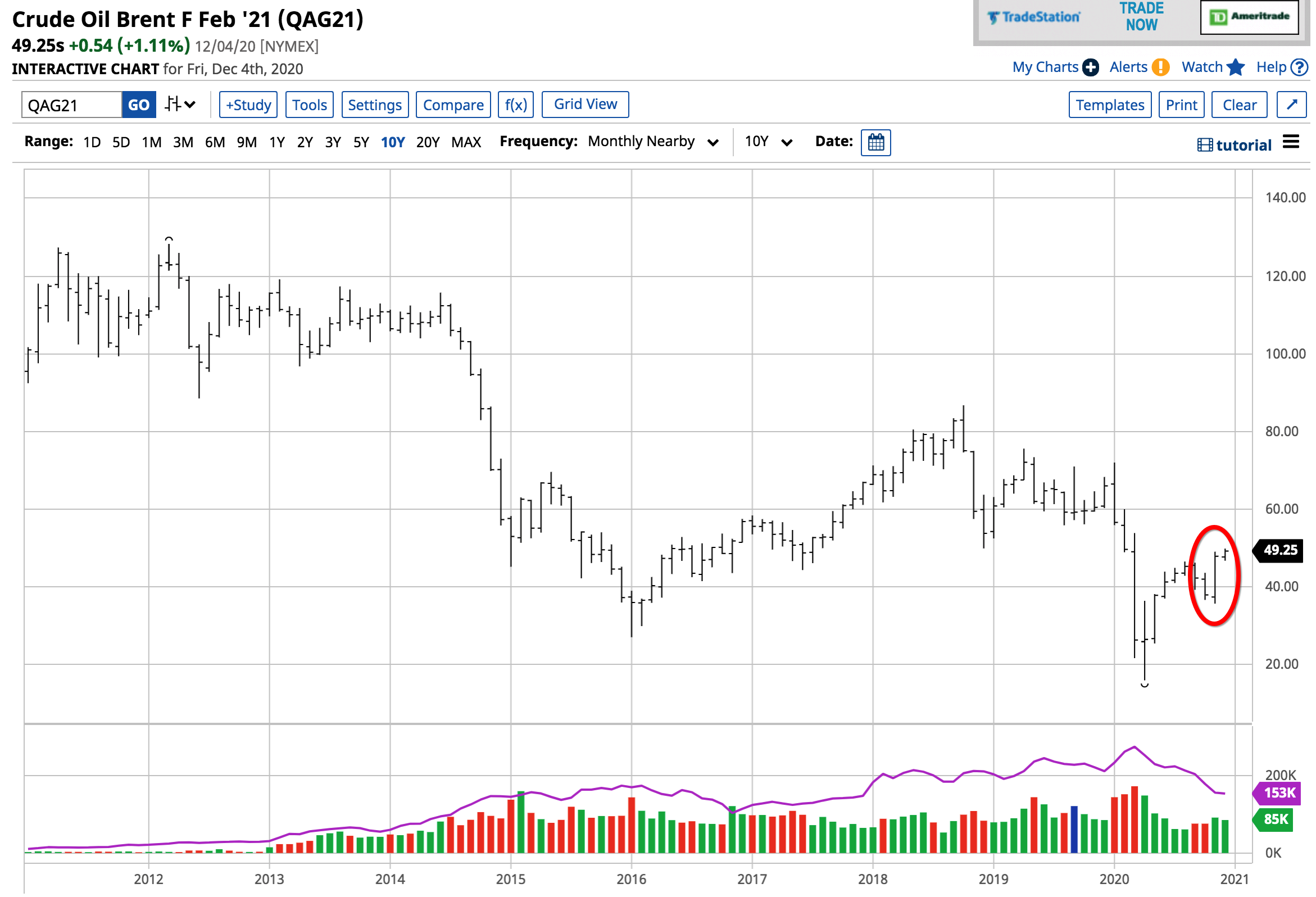

Бычья картина по ключевым сортам нефти

Фьючерсы на нефть WTI и Brent для всего мира являются ориентирами цен на энергоноситель. Приблизительно две трети производителей и потребителей нефти устанавливают цену на основе бенчмарка Brent, который торгуется на фьючерсном рынке Межконтинентальной биржы. Brent является эталоном для нефти из Европы, Африки и Ближнего Востока.

График предоставлен Barchart

Месячный график показывает, что в ноябре Brent опустилась ниже октябрьского минимума в $36,68, опустившись до $35,73. Затем фьючерс преодолел октябрьский пик в $43,60 и завершил месяц на отметке $47,88 за баррель. Эта динамика представляет собой «бычью» модель разворота.

На представленном выше графике показано, что фьючерс на нефть WTI (бенчмарк для США) демонстрирует аналогичную модель на месячном таймфрейме. Цена упала на $1,28 ниже октябрьского минимума и на $3,64 превысила пик в $41,70. 30 ноября январский фьючерс закрылся на уровне $45,34.

Рынок нефти встретил декабрь на «бычьей ноте». В последний день прошлого месяца представители международного нефтяного картеля обсудили судьбу нефтяного пакта (который ограничивает добычу на 7,7 млн баррелей в сутки). 30 ноября ОПЕК не смогла выработать консенсус по этому вопросу, однако это не помешало ценам сформировать «бычью» модель разворота.

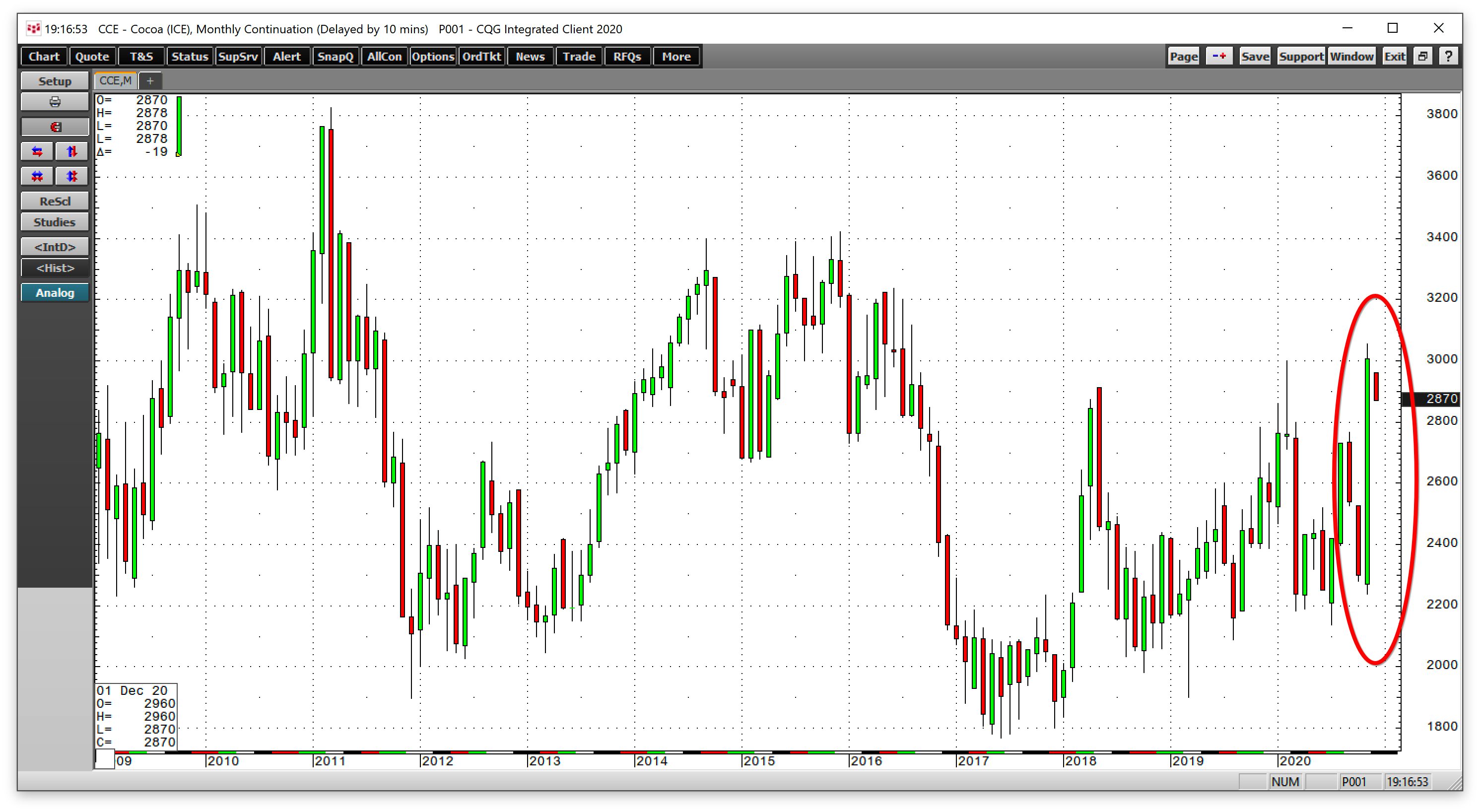

Товары растительного происхождения: какао и кофе демонстрируют позитивную ценовую динамику

Два волатильных представителя товаров растительного происхождения также продемонстрировали «бычий» разворот на своих месячных графиках.

Что касается какао, то фьючерс ICE упал на $43 ниже октябрьского минимума и 30 ноября закрылся на $481 выше максимума предыдущего месяца в $3008 за тонну. В период празднования Хэллоуина рынок был подавлен правилами социального дистанцирования, что отразилось на цене.

В ноябре крупный кондитерский гигант Hershey's (NYSE:HSY) совершил масштабные закупки на фьючерсном рынке, позволив какао-бобам достичь максимумов августа 2016 года. Производитель шоколада смог избежать дополнительных сборов Кот-д'Ивуара и Ганы, закупив какао-бобы на фьючерсной бирже.

В ноябре фьючерс ICE на кофе упал до нового минимума, который оказался на 0,80 цента ниже провала октября, а затем закрылся на 6,85 цента выше пика предыдущего месяца. Вообще рынок кофе формирует серию восходящих минимумов начиная с апреля 2019 года.

Доллар развернулся вниз, что является ключевым фактором для сырьевых рынков

Доллар США является мировой резервной валютой, и именно в нем номинированы большинство сырьевых товаров. Растущий доллар обычно сдерживает цены на сырье; при этом верно и обратное. В ноябре индекс доллара сформировал «медвежий» разворот.

Месячный график показывает, что после преодоления пика октября индекс закрылся ниже минимума этого месяца. Доллар формирует нисходящие минимумы с марта 2020 года. «Медвежий» разворот прошлого месяца может подтолкнуть индекс к тестированию следующего уровня поддержки на минимумах февраля 2018 года в 88,15.

По состоянию на конец прошлой недели цены сырьевых товаров находились на следующих уровнях:

- Золото: $1840 (ралли не последовало за моделью разворота)

- Серебро: $24,253 (аналогичным образом металл вырос вразрез модели разворота)

- Платина: $1072,80 (движение в направлении разворота)

- Нефть WTI: $46,26 (движение в направлении разворота)

- Нефть Brent: $49,25 (движение в направлении разворота)

- Какао: $2654 (движение вразрез модели разворота)

- Кофе: $1,1755 (движение вразрез модели разворота)

- Индекс доллара: 90,694 (в направлении разворота)

Время покажет, спровоцируют ли технические модели открытие соответствующих позиций. В 2021 году и в последующие периоды категория сырьевых активов, вероятно, останется волатильной, учитывая долгосрочные последствия коронавируса для мировой экономики.

Кроме того, падающий доллар может оказаться самым мощным драйвером сырьевых рынков.