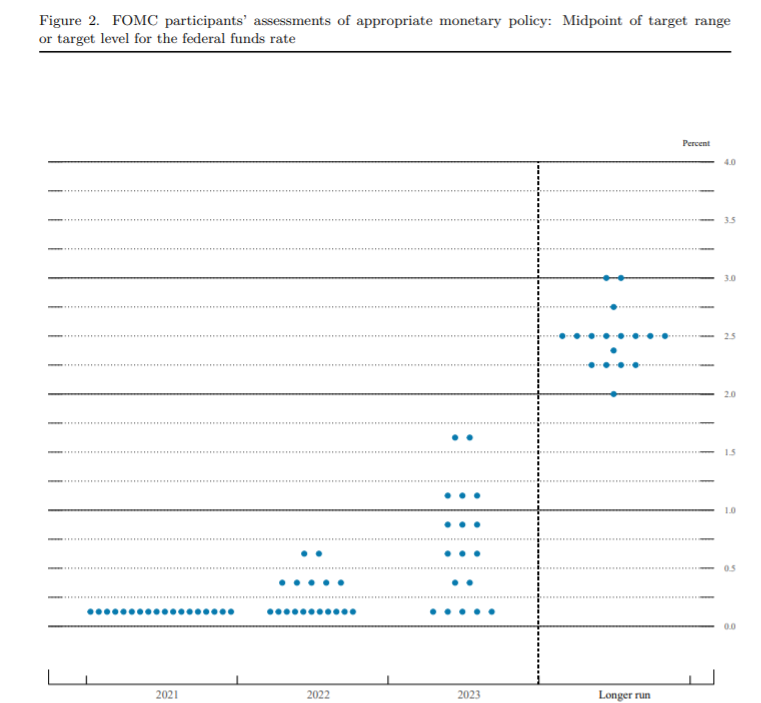

В то время как все внимание было сосредоточено на новостях относительно программы выкупа облигаций ФРС, чиновники Комитета по операциям на открытом рынке смогли удивить участников рынка своим прогнозом ключевой ставки, отраженном в точечном графике.

На протяжении нескольких месяцев регулятор убеждал всех в том, что ставка не будет повышаться до конца 2023 года. Однако сейчас подавляющее число членов FOMC (13 из 18, если быть точным) полагают, что первое повышение произойдет в 2023 году или раньше, а семь из них ожидают первого раунда ужесточения политики уже в 2022 году.

В числе «ястребов» оказался глава ФРБ Сент-Луиса Джеймс Буллард. В минувшую пятницу в интервью CNBC он озвучил собственный прогноз относительно ставок, согласно которому, повышение ставок начнется в конце 2022 года как ответ на более сильное инфляционное давление, чем предполагалось изначально.

«Мы ожидаем удачного года, хорошего возобновления экономической активности. Но все оказалось быстрее, чем мы ожидали, инфляция выше предполагаемой», — сказал Буллард. «Я думаю, что переход к более агрессивной политике с целью сдерживания ценового давления естественен».

Опубликованный на прошлой неделе медианный прогноз оценивает годовую инфляцию (измеряемую ценовым индексом расходов на личное потребление) в 3,4%, тогда как мартовская оценка составляла 2,4%, а декабрьская — 1,8%. Прогноз роста ВВП также был последовательно пересмотрен с 4,2% до 6,5%, а затем и до 7,0%.

Замечаете тенденцию?

В рамках своей пресс-конференции по результатам заседания FOMC председатель ФРС Джером Пауэлл признал, что в последние месяцы инфляция «заметно» выросла, а «узкие места» в цепочках поставок оказались серьезнее, чем предполагалось.

Но волшебники из ФРС по-прежнему считают это временным явлением, и медианный прогноз инфляции на 2022 год составляет 2,1%, а на 2023 год — 2,2%. Буллард, со своей стороны, ожидает от следующего года инфляции в 2,5%.

Инвесторы отреагировали на новости FOMC распродажей акций и гособлигаций, хотя рост доходности госдолга был кратковременным.

Однако аналитики предупредили о перспективах высокой волатильности на фоне повышенной чувствительности рынков к отчетам по инфляции и ВВП.

Представители ФРС заявили, что начнут и, вероятно, завершат сворачивание QE до первого раунда повышения ставок, поэтому перенос ожидаемой даты повышения ставок предполагает более раннее начало сокращения объемов выкупаемых активов.

Пришло время поговорить о судьбе QE

К счастью, Пауэлл предположил, что пришло время отказаться от его слов о том, что чиновники «обсудят возможность обсуждения сворачивания QE». Фактически, разговоры уже начались. Но он по-прежнему утверждает, что Комитету необходимо увидеть реальный прогресс макростатистических показателей, прежде чем снижать объем выкупаемых активов; сейчас центральный банк ежемесячно приобретает гособлигаций на 80 миллиардов долларов, а ипотечных ценных бумаг — еще на 40 миллиардов долларов.

Возможно, некоторая конкретика относительно сроков сворачивания QE прозвучит на симпозиуме Джексон-Хоул (который пройдет в конце августа) или сентябрьском заседании FOMC. Учитывая, что цены на жилье стремительно растут на фоне низкого предложения, первым шагом ФРС экономисты видят сокращение объемов выкупаемых ипотечных бумаг. Некоторые аналитики полагают, что ФРС создает пузырь цен на рынке жилья своей нерешительностью.

Европейский центральный банк, похоже, синхронизирован с ФРС. Ранее в этом месяце он подтвердил приверженность стимулирующей денежно-кредитной политике. Однако один из независимых управляющих (глава норвежского центробанка Эйстейн Олсен) набрался достаточно смелости и пошел против толпы, заявив, что ЕЦБ пора притормозить.

Да, комитет по денежно-кредитной политике Центрального банка Норвегии на прошлой неделе не стал повышать процентные ставки, но Олсен в рамках своей пресс-конференции заявил, что это может произойти уже в 2021 году.

«Наш прогноз предполагает повышение ставок на 0,25% в каждом из следующих четырех кварталов», — сказал он. Таким образом, первый раунд ужесточения политики состоится уже в сентябре.

У Норвегии есть такая свобода действий, поскольку она не только не подчиняется ЕЦБ, но даже не является частью Европейского союза, сохранив собственную валюту, свой центральный банк и независимую денежно-кредитную политику (а благодаря нефти Северного моря страна сформировала крупнейший в мире фонд национального благосостояния, объем которого превышает 1 триллион долларов.)

Экономисты объясняют прогнозы центробанка Норвегии относительно ставок высокими ожиданиями экономического роста и инфляцией цен на жилье.

Где еще мы можем наблюдать подобную картину?