Специально для Investing.com

Близящийся сезон отчетности может оказаться одним из самых важных за последние годы, особенно с учетом того, что фондовый рынок обновляет исторические максимумы, а оценки акций достигли пиковых значений.

Поэтому для дальнейшего ралли предстоящий сезон отчетности должен быть не просто хорошим — он должен превзойти ожидания, чтобы прогнозы по прибылям были пересмотрены в сторону повышения.

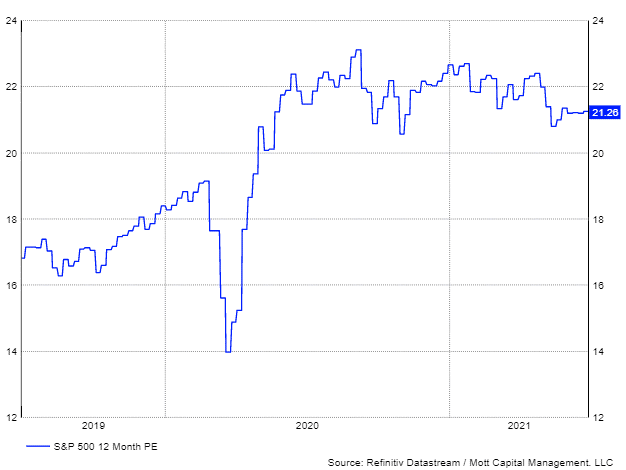

Акции сейчас не дешевы: форвардный 12-месячный мультипликатор P/E для S&P 500 составляет около 21. Что еще важнее, в течение примерно года мультипликатор остается относительно стабильным, варьируясь от 20 до 23. Это ключевой момент, поскольку при отсутствии улучшения прогнозов по прибылям рынок может вырасти с текущих уровней только при условии дальнейшего повышения мультипликаторов. Учитывая тенденции последнего времени, на повышение мультипликаторов рассчитывать особо не приходится.

Повышение мультипликаторов и улучшение прогнозов

Форвардный мультипликатор P/E для S&P 500, основанный на прогнозируемой на следующие 12 месяцев прибыли (около $200), сейчас составляет 21,2. Бросается в глаза тот факт, что с мая 2020 года этот показатель не опускался ниже 20. После достижения пика в районе 23 мультипликатор, что еще более важно, начал медленное нисходящее движение. Это означает, что рынок находится в фазе сжатия P/E.

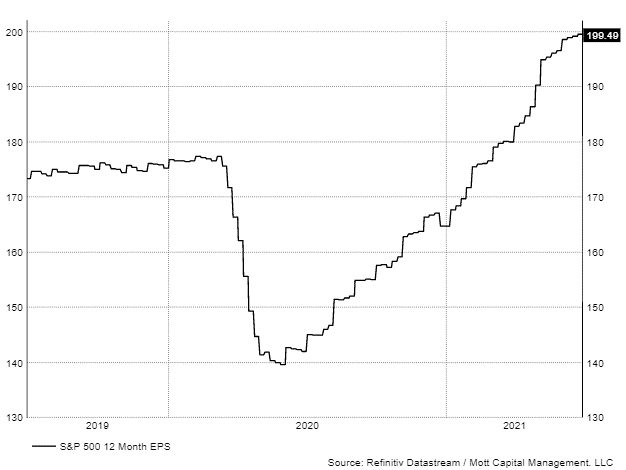

Подъем S&P 500 продолжился, несмотря на снижение мультипликатора вследствие резкого повышения прогнозов по прибылям. С мая 2020 года оценка прибылей S&P 500 на следующие 12 месяцев повысилась со $139,50 примерно до $200, то есть более чем на 43%. Если только прогнозы по прибылям не продолжат повышаться, фондовому рынку будет трудно удержать текущие высокие оценки, особенно если мультипликатор P/E продолжит снижаться.

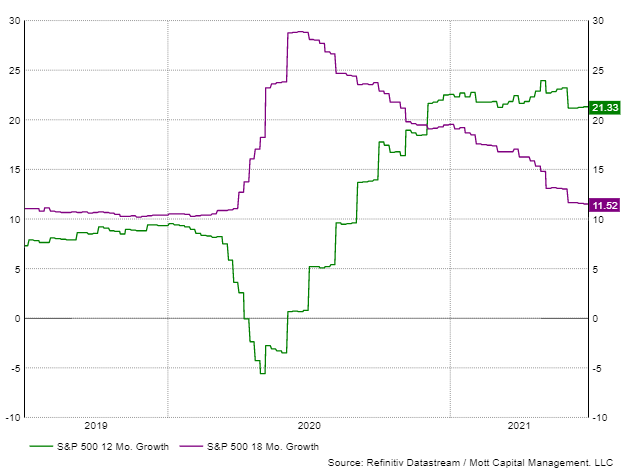

Замедляющийся рост

Для этого корпоративные результаты за 2-й квартал должны не просто оправдать ожидания — они должны их существенно превзойти, поскольку темпы роста прибылей серьезно замедлятся с текущего момента и до конца 2022 года. Оценочные темпы роста прибылей на следующие 12 месяцев сейчас составляют 21,3%. Если же посмотреть на 18-месячный форвардный показатель, то цифра составляет уже около 11,5%.

Оценки не оставляют пространства для разочарования

Снижающийся мультипликатор P/E, видимо, отражает ожидаемое замедление темпов роста в ближайшие месяцы. При уменьшении P/E удержать S&P 500 на плаву сможет только улучшение прогнозов по прибылям. Если отчетность за 2-й квартал не оправдает надежд или вовсе разочарует, это может обернуться неприятностями для фондового рынка с учетом того, что текущие оценки совсем не оставляют пространства для разочарования.

Аналогичная ситуация складывается и для NASDAQ Composite. Технологически ориентированный индекс сталкивается с похожими трудностями: высокий мультипликатор P/E и замедление темпов роста. И в этом случае необходимо, чтобы прогнозы по прибылям продолжили повышаться. Для сохранения восходящего тренда потребуется сильная корпоративная отчетность за 2-й квартал.

Так что предстоящий сезон отчетности может оказаться одним из важнейших за долгое время. Если все пройдет гладко, ралли фондового рынка может продолжиться. Если же результаты даже немного разочаруют, последствия для рынка могут быть весьма серьезными.