С начала 2021 года рынок живет новостями от ФРС, игнорируя даже квартальную отчетность компаний. Все растет, когда новости нейтральные или их нет, и резко падает при любых намеках на ужесточение денежно-кредитной политики.

Достаточно вспомнить неосторожное заявление Джанет Йеллен 4 мая о том, что «рост ставки может быть очень скромным». После этих слов S&P 500 скорректировался больше чем на 1%, а NASDAQ рухнул сразу на 2,4%. Через пару часов госпожа Йеллен сказала, что ее неправильно поняли. Но кто знает, может, такими словесными интервенциями ФРС как раз и щупает настроения инвесторов.

А настроения однозначные. Если ФРС прекратит выкуп активов и начнет повышать ставку, начнет расти доходность трежерис, и деньги начнут переток из акций в облигации – спровоцируются распродажи в акциях и серьезные снижения всех индексов.

Пойти на такие шаги ФРС может подтолкнуть несколько факторов, но ключевой из них — это активный рост инфляции. Дж. Пауэлл говорит, что данные уровни инфляции его не смущают, хотя разгон, похоже, виден уже невооруженным глазом. Достаточно посмотреть на ралли во всех коммодитис, начиная от фьючерсов на кукурузу и заканчивая промышленными металлами, в первую очередь медью и сталью (хотя последние начали корректироваться из-за активных действий Китая).

Рост цен на промышленные металлы, сельхозсырье и нефть с некоторым лагом, но обязательно приведет к росту цен на всё, начиная от стройки и заканчивая потребтоварами. В этот момент ФРС вынуждена будет включиться, и мы увидим падение рынков. Поэтому, пока не поздно, инвестору крайне важно ребалансировать свой портфель так, чтобы минимизировать потери от действий ФРС, а еще лучше — заработать на инфляции.

Золото всегда в цене!

Первый и самый очевидный шаг — это ставка на золото. Золото всегда считалось защитным активом, и в первую очередь, от инфляции. Квалифицированным инвесторам доступен ETF на золото iShares Gold Trust (NYSE:IAU) с невысокой комиссией за управление. Неквалам можно посмотреть в сторону фонда от FinEx (FinEx Physically Gold ETF (MCX:FXGD)), ВТБ (MCX:VTBR) (Fond Zoloto (MCX:VTBG)) и Тинькофф (MCX:TCSGDR) (Tinkoff (LON:TCSq) Zoloto ETF (MCX:TGLD)). Но тут, увы, комиссии выше.

Также можно обратить внимание на золотодобывающие компании. Единственный момент — там добавляются риски эмитента, поэтому лучше покупать сразу несколько компаний, например: Полюс (MCX:PLZL), Newmont (NYSE:NEM) и, например Barrick Gold (NYSE:GOLD). Сюда же можно добавить SPDR® S&P Metals and Mining ETF (NYSE:XME). Этот ETF предлагает доступ к американским компаниям, занимающимся добычей металлов и других природных ископаемых. В состав фонда входят 26 крупнейших добывающих компаний США, в частности, Nucor Corp (NYSE:NUE), Newmont Corporation, Alcoa Corp (NYSE:AA) и другие.

Кушать мы будем всегда

Второй шаг — это ставка на рост цен на сельхозсырье. Чтобы заработать на росте цен на сельхозпродукцию, можно инвестировать в Invesco DB Agriculture Fund (NYSE:DBA). Он отслеживает базовые индексы цен на кукурузу, сою, пшеницу, сахар, какао, кофе, хлопок, свинину и говядину. ETF доступен только квалифицированным инвесторам.

Потребтовары

Следующий шаг — это ставка на компании, производящие товары широкого потребительского спроса. Инфляцию эти компании просто переложат на потребителя, который, в свою очередь, в любом случае будет продолжать покупать эту продукцию. Очевидно, что люди не откажутся от таких благ цивилизации, как, например, подгузники, средства для стирки и уборки, гигиенические принадлежности и пр. Компании, которые производят эти товары, от инфляции больше выиграют, чем проиграют. Но тут есть нюанс. При повышении ключевой ставки возрастет стоимость обслуживания кредитов.

С точки зрения фундаментального анализа, тут стоит смотреть на мультипликатор NetDebt/EBITDA. Поэтому в секторе производителей потребтоваров важно отбирать те компании, у которых NetDebt/EBITDA как можно меньше, но не отрицательный!

Под эти условия подходят, например Johnson & Johnson (NYSE:JNJ), The Procter & Gamble Company (NYSE:PG), Colgate-Palmolive Company (NYSE:CL). Все они торгуются на бирже СПб и доступны неквалифицированным инвесторам.

Банки всегда в плюсе

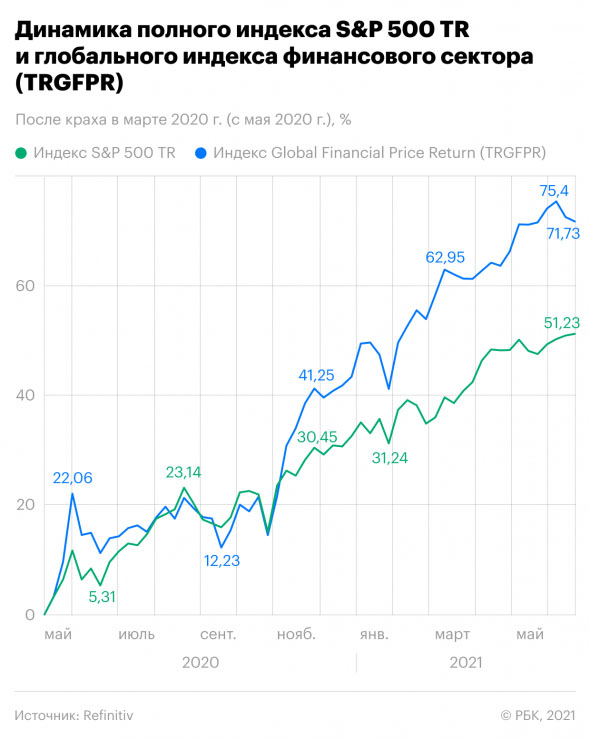

Еще один сегмент, который выиграет от повышения ключевой ставки, это банковский. Низкие ставки губительны для банковского бизнеса, и любое их повышение расценивается как позитив, что будет способствовать росту цены акций. Если посмотреть на график глобального индекса банковского сектора Global Financial Price Return, то с марта 2020-го он вырос на 71,73%, в то время как S&P 500 Total Return — только на 51,23%.

Повышение процентных ставок стимулирует рост банковских и страховых компаний еще больше. Неквалифицированным инвесторам стоит рассмотреть такие банки, как JPMorgan Chase (NYSE:JPM), Bank of America (NYSE:BAC), Citigroup (NYSE:C), Morgan Stanley (NYSE:MS) и Goldman Sachs (NYSE:GS).

В текущей ситуации инвестору нужно быть крайне осмотрительным и не гнаться за прибылью. С моей точки зрения, в столь смутные и волатильные времена важнее сохранить капитал, чтобы в период коррекции подбирать качественные активы по привлекательным ценам.

Пишите ваши комментарии!