Намерение ФРС не допускать чрезмерного роста инфляции разбудило гринбэк.

Как быстро все меняется на Forex! Не успеешь глазом моргнуть, как одни слабые превращаются в сильных, а другие становятся еще слабее. Судя про протоколу июньского заседания FOMC, чиновники считают, что условия для сокращения масштабов QE будут выполнены несколько раньше, чем они ожидали на предыдущих встречах. Подобная риторика делает ФРС одним из наиболее агрессивных центробанков в Pandexit – процессе сворачивания монетарных стимулов, развернутых для борьбы с пандемией.

Для того, чтобы понять, что происходит сегодня, нужно оглянуться на то, что происходило вчера. Совсем недавно Федрезерв перешел к политике таргетирования средней инфляции, предполагающей, что он будет допускать ее значения выше 2%, Подобная стратегия позволяет центробанку получить оправдание для поддержания сверхслабой денежно-кредитной политики в течение длительного времени.

В июне ФРС показала, что не собирается спать за рулем – закрывать глаза на чрезмерный разгон инфляции. Намерение же ЕЦБ идти по стопам американских коллег и использовать тот же механизм таргетирования средней инфляции садит его на обочину, где в первой половине 2021 застолбил себе место Федрезерв.

Его политика давала основание для рефляционной торговли, предполагающей ставки на бурный экономический рост и продолжительность монетарных стимулов. В результате инвесторы активно скупали циклические акции, стоимость которых тесно связана с восстановлением ВВП.

Американский фондовый рынок потерял свою уникальность, ведь, во-первых, технологический сектор распродавался на фоне роста доходности трежерис; во-вторых, удельный вес циклических бумаг в структуре того же Euro STOXX 600 выше, чем у S&P 500. Деньги текли в Европу, а сейчас они возвращаются в Штаты.

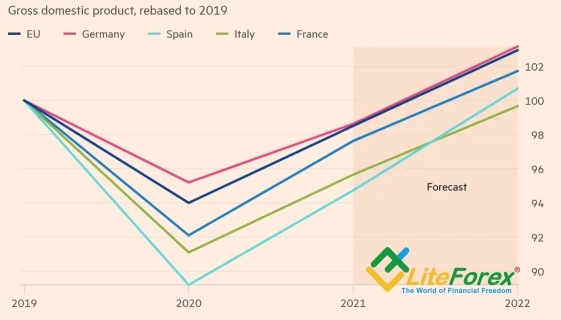

Действительно, есть ли смысл продавать акции роста, если ставки по долгам падают, что свидетельствует о растущих опасения инвесторов за судьбу экономики США. Технологический сектор вновь в фаворе, ФРС наряду с центробанками из Норвегии, Новой Зеландии и Канады первыми разберутся с Pandexit, а ЕЦБ пусть разжигает торговлю рефляцией у себя дома – в Старом свете. Все настолько сильно изменилось, что «быкам» по EUR/USD не помогло даже повышение Еврокомиссией прогнозов по ВВП валютного блока на 2021 с 4,3% до 4,8% и на 2022 с 4,4% до 4,5%.

Динамика прогнозов по ВВП европейских стран

Источник: Financial Times

Подобного рода метаморфозы чреваты сменой трендов. Поэтому рискну предположить, что вернуться к уровню $1,22 евро будет сложнее, чем упасть к $1,12. Федрезерв может объявить о сворачивании покупок ипотечных облигаций, перегревающих рынок недвижимости, уже в июле, не дожидаясь Джексон-Хоула, а бурное восстановление рынка труда США, начиная с сентября, когда истекает срок стимулирующих чеков, приведет Штаты к состоянию полной занятости, а Джерома Пауэлла и его коллег — к повышению ставок в 2022.

По моему мнению, обозначенный в предыдущих материалах уровень 1,177 может стать лишь временной остановкой на пути EUR/USD на юг. Если «медведи» легко возьмут его штурмом, на горизонте замаячит отметка 1,1715. И это еще не предел! Продолжаем продавать евро.

Дмитрий Демиденко для LiteForex