Новые штаммы COVOD-19 приводят к падению доходности трежерис и росту EUR/USD.

От временной инфляции к временному восстановлению. Если до июля инвесторы активно обсуждали тему, окажется ли всплеск потребительских цен переходящим явлением, то распространение дельта-варианта COVID-19 по планете заставило их сомневаться, сможет ли мировая экономика бурно восстанавливаться? В конечном итоге за Дельтой могут последовать Эпсилон, Дзета и другие буквы греческого алфавита. Вплоть до Омеги. Страхи по этому поводу заставили бежать в казначейские облигации США, падение доходности которых стало серьезным ударом для гринбэка.

Серии разочаровывающих данных по Штатам, еврозоне и Китаю, слухов о распространении нового штамма коронавируса и желания покрыть шорты по трежерис оказалось достаточно для падения ставок по облигациям. Частенько это воспринимается как сигнал о скором замедлении экономики США, что способно вернуть политику терпимости ФРС и ослабить доллар. В результате котировки EUR/USD повышались на протяжении двух торговых сессий подряд на исходе недели к 9 июля, несмотря на противоречивую динамику фондового рынка. Сначала S&P 500 и доходность трежерис падали, затем росли, но это не мешало евро укрепляться против гринбэка.

Не исключаю, что новым поводом для покупки EUR/USD может стать прогноз о замедлении июньской инфляции в Штатах с 5% до 4,9%.

Дескать, это укладывается в схему о временном характере ее разгона и позволяет Федрезерву вновь взять на вооружение политику пассивного созерцания. На самом деле большинство из 64-х экспертов Wall Street Journal считают, что высокие значения CPI будут носить долгоиграющий характер. Они прогнозируют базовую инфляцию на уровне 3,2% к концу 2021. В 2022-2023 индикатор замедлится до 2,3%, однако его среднее значение в 2021-2023 составит 2,58%. Речь идет о максимальном уровне с 1990-х, что наверняка подтолкнет ФРС к монетарной рестрикции.

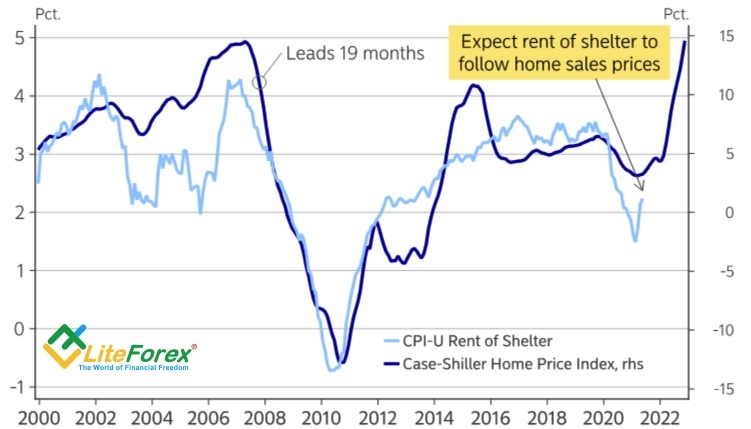

Реальность может оказаться еще жестче. Nordea Markets обращает внимание, что удельный вес арендной платы в структуре потребительских цен составляет около 40%. Показатель является запаздывающим за стоимостью недвижимости, и к осени, вероятнее всего, выстрелит.

Динамика стоимости аренды и недвижимости

Источник: Nordea Markets

На мой взгляд, после бурного снижения с конца мая пара EUR/USD может перейти в состояние консолидации, чему будут способствовать неприятные для carry-трейдеров новости о замедлении глобального роста и всплесках волатильности на фоне сезона отпусков. Закрытие позиций игроками на разнице и возвращение их из высокодоходных активов развивающих стран в валюты фондирования, включая евро и иену, создают предпосылки для коррекции к нисходящему тренду.

Тем не менее, общей концепции это не меняет. Уже в августе-сентябре ФРС сообщит о сворачивании QE, при этом дальнейший разгон инфляции и быстрое восстановление рынка труда из-за отмены стимулирующих чеков сделают центробанк агрессивным. Краткосрочно прорыв сопротивления на 1,188 чреват продолжением ралли EUR/USD к 1,193 и 1,1965, где следует искать сигналы для продаж. Напротив, неспособность «быков» взять штурмом 1,188 – признак их слабости и повод для открытия шортов.

Дмитрий Демиденко для LiteForex