Сектор видеоигр остается популярной средой для инвесторов. В сфере недавних отчетностей крупных игроделов решили представить аудитории наш взгляд на потенциал сектора и трудности, с которыми игроделы сталкиваются.

В сегодняшней статье мы посмотрим:

- что будет с сектором в 2021 году;

- как отчитались игроделы за 2 кв. 2021 года;

- c какими проблемами сталкиваются игроделы;

- стоит ли сейчас инвестировать в игры.

Не стоит ждать огромного роста от игроделов

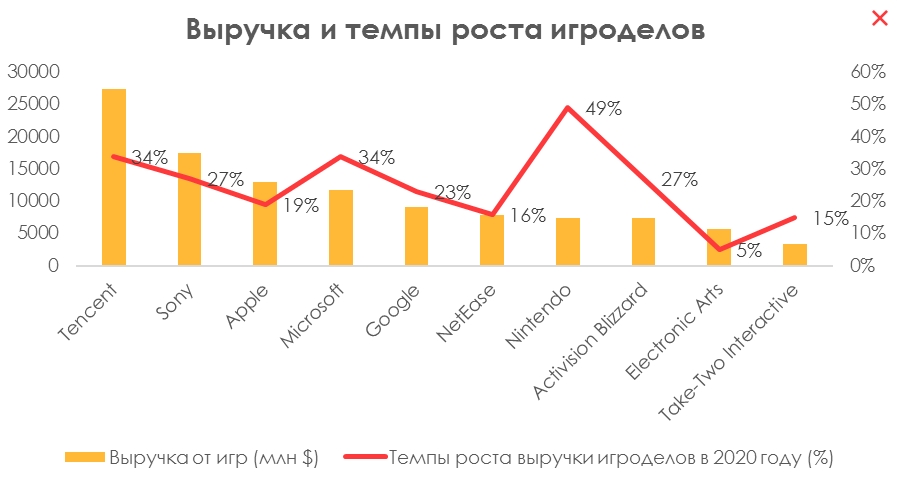

COVID-19 кризис оказал существенную поддержку издателям игр. Меры социального ограничения и локдауны в 2020 году посадили людей «на замок», из-за чего люди перевели свои оффлайн-развлечения в онлайн. В результате в 2020 году игроделы показали двухзначные темпы роста выручки:

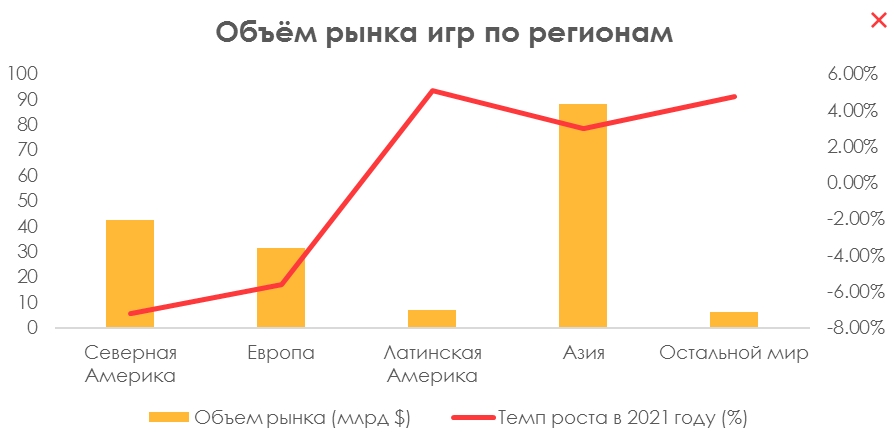

При этом аналитики из NEWZOO считают, что рынок в 2021 году по отношению к 2020 году снизится на 1,1% из-за снятия карантинных ограничений в Европе и США, так как доля вакцинированного населения быстро растет:

Азиатский рынок генерирует более 50% доходов в секторе игр. При этом Азия продолжит рост, так как пользователи на нём в большей степени ориентированы на сектор мобильных игр.

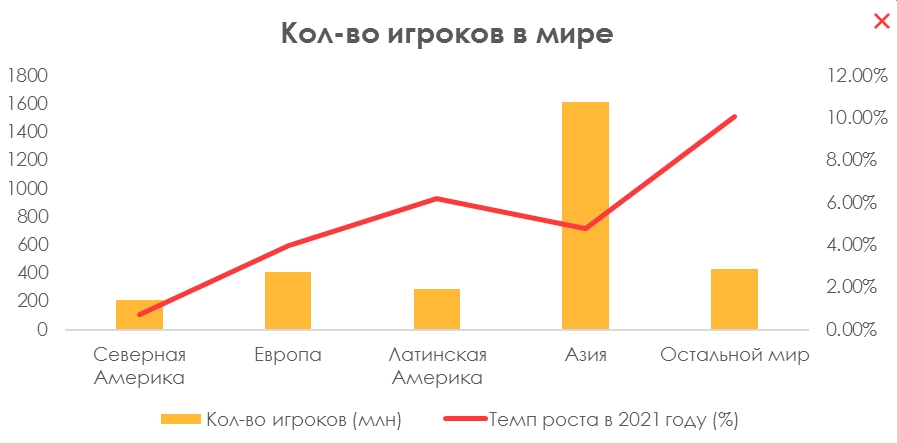

При этом доходы игроделов начинают падать на рынке, на котором увеличивается кол-во пользователей:

Игроделы хорошо отчитываются, но котировки далеки от пиков

В течение недели отчитались крупные игроделы.

Activision Blizzard (NASDAQ:ATVI) заработал 2,3 млрд долларов против прошлогоднего результата в 1,9 млрд долларов. Результаты также побили прогнозы аналитиков.

При этом компания от пиков в 103$ в феврале 2021 года упала более, чем на 20% — до 78$. Хороший отчет помог котировкам забраться на 84$. Однако акции упали не по финансовым причинам, а из-за скандала и исков сотрудников к компании. Сотрудники жалуются на дискриминацию и домогательства на рабочем месте. В результате президент подразделения Blizzard покинет компанию.

Sony (NYSE:SONY) заработала 2,2 млрд йен против прошлогоднего результата в 1,9 млрд йен.

Акции Sony также далеки от пиков в 115$. Сейчас акции торгуются по 104$, цена на них не сильно изменилась из-за хорошего отчета, что говорит о слабости индустрии видеоигр.

Take-Two Interactive (NASDAQ:TTWO) заработала 813,3 млн долларов против прошлогоднего результата в 831,3 млн долларов.

Акции Take-Two Interactive с максимумов в 213$ упали до 175$. А плохой отчет добавил еще 5% просадки до 160$.

Сейчас сектор видеоигр находится в слабой фазе. С начала года самый крупный ETF на сектор (ESPO) проигрывает S&P 500:

Стратегии на рынках видеоигр

Игроделы всячески пытаются найти новые точки роста на затухающем рынке. Активность в сделках по слияниям и поглощениям в секторе находится на исторически высоком уровне. За полгода, по данным gamesindustry, было проведено 635 сделок на сумму более 60 млрд долларов. Electronic Arts (NASDAQ:EA) купила Glu Mobile за 2,4 млрд долларов и Playdemic за 1,4 млрд. Take-Two купила Nordeus за 0,4 млрд долларов.

Крупные компании покупают в основном студии-создателей мобильных игр. Мобильные игры — один из краеугольных камней роста игровых студий. С одной стороны, сами по себе мобильные игры растут в 2-3 раза быстрее платформенных игр и игр на ПК. С другой стороны, игроделы стремятся создать кроссплатформенные игры, чтобы завоевать большую аудиторию пользователей.

Стратегия инвестиций на рынках видеоигр

Несмотря на долгое отставание сектора видеоигр от S&P 500, сейчас не лучшее время для бездумного индексного инвестирования в сектор. Во-первых, наблюдается постоянная консолидация сектора, что говорит об избытке денег в индустрии и нехватке идей для создания новых игр. Во-вторых, сектор в денежном выражении слабеет. Открытие экономик и снятие локдаунов приведет к возврату к прежней жизни — люди начнут больше уделять внимания оффлайн-активностям, а это время, которое они не потратят на игрушки.

Если и инвестировать в игры, то необходимо выбирать конкретные имена и изучать стратегию роста компании. Каждая игра, независимо от её размера, — венчурный проект, который может принести большой успех или оказаться провальным. Правильный пайплайн и стратегия монетизации — залог роста будущих доходов компании.

Вывод

Несмотря на свою популярность, сектор видеоигр переживает не лучшие времена. Кол-во вакцинированных людей растет, что приближает полное открытие экономик и восстановление допандемийных привычек. Переток деятельности людей из собственной квартиры в реальный мир уменьшит кол-во времени, которое потратят люди на игры.

Рынок видеоигр продолжает консолидироваться, что говорит о недостатке собственных творческих сил крупных компаний и о поиске новых точек роста в секторе.

Переток пользователей с консолей и ПК в мобайл продолжает наблюдаться, что даёт дополнительную силу финансовым результатам студиий, ориентированных на мобайл.

При этом сектор видеоигр полгода отстает от индекса S&P 500, который находится на исторических максимумах. В связи с перегревом рынка и потенциальной коррекцией мы не рекомендуем инвестировать в сектор видеоигр по текущим ценам. Рекомендуется выбирать точечные истории с сильным пайпланом игр.

Статья написана в соавторстве с аналитиком Дмитрием Новичковым