Один неверный шаг со стороны ФРС, и все пропало.

Чем выше поднимаются американские фондовые индексы, тем больше бегает мурашек по коже ФРС. 43-е рекордное закрытие S&P 500 в 2021 формально стало возможным благодаря сильной корпоративной отчетности, снижению заявок на пособие по безработице, ожиданиям скорого принятия Конгрессом новых фискальных стимулов и отступления страхов перед Дельтой на фоне ряда оптимистичных исследований. Однако на самом деле речь идет о пузыре, который основан на низких ставках долгового рынка США. И чтобы он не лопнул, Федрезерв должен быть крайне осторожен с нормализацией денежно-кредитной политики, что делает американский доллар неуклюжим.

Принято считать, что финансовые рынки являются отражением состояния здоровья экономики. Если так, то текущая конъюнктура рынка облигаций говорит только об одном – о стагфляции. О низком росте ВВП в ближайшем будущем сигнализирует падение реальной доходности трежерис к рекордному дну, в высокой инфляции – 10-летняя ставка безубыточности на уровне 2,35%. Но бурный рост ВВП во втором квартале, быстрое восстановление рынка труда и исторические пики деловой активности говорят об обратном! И виновата в искажении рыночных сигналов ФРС, которая продолжает пичкать хорошо себя чувствующую экономику монетарными стимулами.

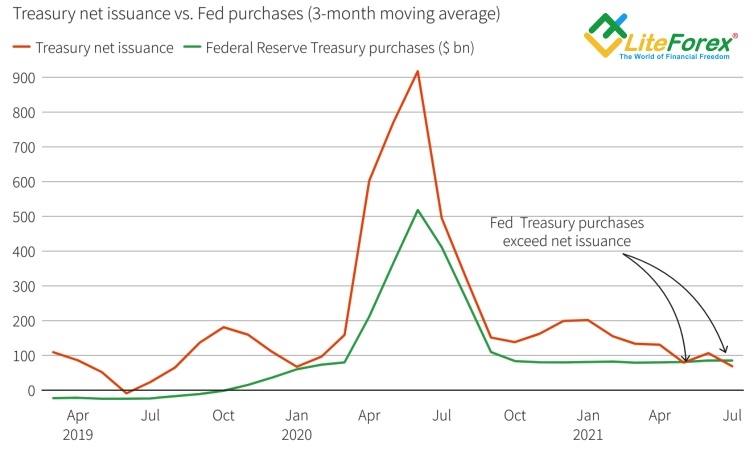

Согласно исследованиям Reuters, 3-месячная скользящая средняя того, что осталось от чистой эмиссии казначейских облигаций США после приобретения их со стороны Федрезерва неуклонно снижалась, а в июле и вовсе стала отрицательной. Центробанк превратился в кита в пруду на рынке трежерис, неудивительно, что подаваемые последним сигналы искажены.

Динамика чистой эмиссии и покупок трежерис ФРС

Источник: Reuters

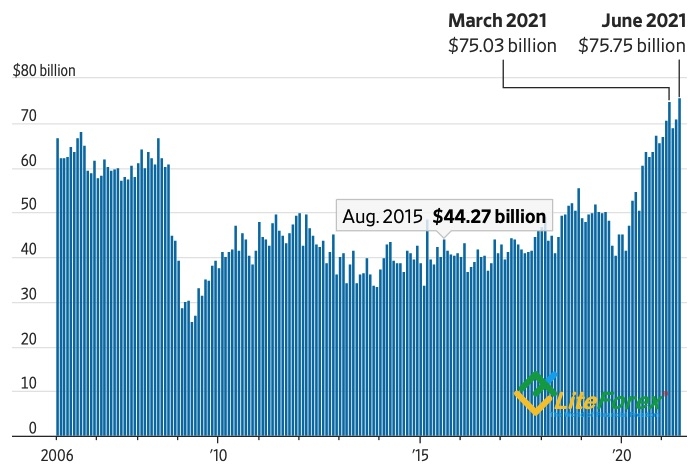

ФРС, безусловно, есть чего бояться. «Ястребиная» риторика FOMC чревата ростом доходности долговых обязательств США и распродажами на рынке акций в масштабах, сопоставимых с событиями февраля-марта 2020. Одновременно резко взлетит гринбэк, что станет ударом для американских компаний, поставляющих товары и услуги за рубеж. Чистый экспорт и так притормозил ВВП на 0,44 п.п во втором квартале, а учитывая рост дефицита торгового баланса до рекордного уровня $75,7 млрд в июне, он продолжит оказывать негативное влияние на экономику.

Динамика дефицита торгового баланса США

Источник: Wall Street Journal

Что делать Федрезерву? Притворяться черепахой! Говорить о медленной нормализации денежно-кредитной политики, которую рынок акций, вероятнее всего, проглотит, не поперхнувшись.

На таком фоне не думаю, что рост занятости на прогнозируемые экспертами Reuters 870 тыс. или чуть выше приведет к серьезному проседанию EUR/USD. Эйфория «медведей» способна вернуть пару к области июльских минимумов 1,1775-1,1795, но дальше последует прозрение, и как бы это прозрение не обернулось американскими горками сразу же после отчета или на неделе к 13 августа.

Реакцию рынка на разочаровывающую статистику по рынку труда США прогнозировать проще. С учетом падения EUR/USD до важного релиза, можно предположить, что в котировки пары заложен позитив, и слабые данные станут катализатором ее ралли к 1,188 и выше.

Дмитрий Демиденко для LiteForex