Кто не успел, тот опоздал.

Раньше, чем позже. Сильная статистика по американской занятости увеличила шансы, что ФРС не будет тянуть с нормализацией монетарной политики и начнет сворачивать QE быстрее, чем до сих пор предполагал рынок. По мнению Pepperstone, платежные ведомости за июль изменили правила игры.

На мой взгляд, эти ребята из Австралии опоздали на поезд, увозящий гринбэк на север. Правила игры были изменены еще в середине июня, когда Федрезерв в своих прогнозах обозначил возможность повышения ставок в 2022. Это обстоятельство позволило мне говорить о сломе восходящего тренда по EUR/USD, прогнозировать, что шансы на поход пары к 1,14 выше, чем на возврат к 1,22, и рекомендовать продавать ее в случае неспособности «быков» удержать котировки выше 1,188.

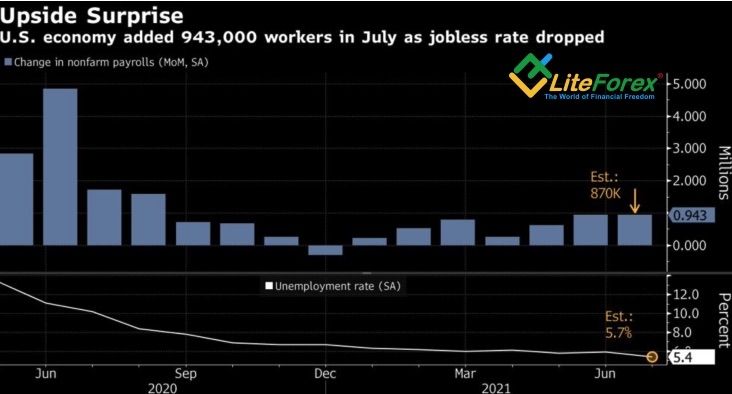

Рост занятости вне сельскохозяйственного сектора на 943 тыс. оказался лучшим за последние 11 месяцев, безработица снизилась до 5,4%, минимальной отметки с начала пандемии, а повышение средней зарплаты превзошло прогнозы. Доходность трежерис выросла, создавая попутный ветер доллару, а S&P 500 отметился 44-м рекордным закрытием в 2021 на фоне снижения опасений за судьбу американской экономики.

Динамика американской занятости

Источник: Bloomberg

Пессимисты тут же заговорили, что июльский отчет не учитывал факторы бурного роста числа инфицированных COVID-19 и возвращения ограничений в виде ношения масок в отдельных штатах. Оптимисты, напротив, обращают внимание, что к 6 сентября, Дню труда в США, согласно исследованиям Century Foundation, 7,5 млн американцев потеряют все свои пособия по безработице, а еще 3 млн – дополнительные $300 в неделю. Это заставит людей искать работу и сделает августовскую статистику по занятости еще сильнее.

Пандемия – страшная сила, однако дальнейшее распространение Дельты в Штатах может оказать давление не только на спрос, но и на предложение, что будет способствовать сохранению инфляции на повышенных уровнях.

По оценкам Goldman Sachs (NYSE:GS), путешествия и другие факторы, связанные с ограниченным предложением, увеличили базовый PCE на 1,1 п.п, позволив ему достигнуть 3,5% в июне, максимальной отметки за три десятилетия. Их влияние на индекс расходов на личное потребление уменьшится до 0,6 п.п к концу года, однако это не увеличивает веру в мантру ФРС о временном характере разгона инфляции.

По мнению Fannie Mae, на смену старым драйверам роста цен придут новые. Крупнейшее американское ипотечное агентство считает, что инфляция жилья в ближайшие годы вырастет с 2% до 4,5%, а жилищное строительство добавит к базовому PCE 1 п.п к концу 2022. При этом Fannie Mae прогнозирует, что индекс расходов на личное потребление будет находиться на уровне 3% на исходе следующего года. Похоже, высокая инфляция – отнюдь не временное явление, как пытается в этом убедить финансовые рынки Федрезерв.

Комбинация стабильно высоких цен и быстрого восстановления рынка труда – ключ не только к нормализации монетарной политики ФРС, но и к судьбе долларовых пар. Уровень 1,188 становится для EUR/USD своеобразной красной линией. Пока котировки пары держатся ниже нее, акцент следует делать на продажи в направлении 1,1715, 1,166 и 1,158.

Дмитрий Демиденко для LiteForex