Статья написана 12 августа 2021 года

- Являясь «дивидендным королем», Coca-Cola присутствует в портфелях многих инвесторов, ориентированных на пассивный доход.

- Недавно компания опубликовала сильную отчетность за второй квартал. В частности, Coca-Cola Classic сохранила за собой звание самого продаваемого в мире газированного напитка с содержанием кофеина.

- Недавнее ралли, по нашему мнению, продолжится, и акции достигнут $60.

В этом году инвесторы относятся к Coca-Cola (NYSE:KO) с одобрением. В конце января акции компании торговались в районе $48. Сейчас же котировки чуть не дотягивают до $57 и не так сильно отстают от 52-недельного максимума $57,56.

Текущая цена акций гиганта рынка напитков также поддерживает дивидендную доходность почти в 3%. За счет продолжающегося вот уже почти 60 лет непрерывного повышения выплат Coca-Cola входит в элитную группу компаний, прозванную «дивидендными королями». С учетом своего статуса, эти компании неизменно привлекают внимание ориентированных на пассивный доход инвесторов.

К слову сказать, инвесторы также благоволят следующим корпорациям из числа «дивидендных королей»: Johnson & Johnson (NYSE:JNJ), Procter & Gamble (NYSE:PG), Colgate-Palmolive (NYSE:CL), Sysco (NYSE:SYY), Altria (NYSE:MO) и Hormel Foods (NYSE:HRL).

Несмотря на недавний подъем, по итогам последних 12 месяцев акции Coca-Cola отстают от индекса широкого рынка S&P 500. За прошедший год бумаги выросли на 17%, тогда как S&P 500, достигнувший 12 августа рекордного максимума, повысился на 33%.

Многие инвесторы теперь задаются вопросом, чего же можно ожидать от Coca-Cola в течение оставшейся части года. Мы считаем, что повышательный импульс будет сохраняться, и акции нацелятся на уровень $60,13 — это рекордный максимум, зафиксированный в феврале 2020 года, то есть еще до пандемии.

В связи с этим сегодня мы расскажем о том, каким образом инвесторы могут включить акции Coca-Cola в свои портфели.

Последние квартальные результаты

Coca-Cola Classic — самый популярный в мире газированный напиток с содержанием кофеина.

Так звучит недавняя характеристика бренда:

«Coca-Cola сохраняет звание самого ценного и мощного бренда газированных напитков в мире со стоимостью $33,2 миллиарда и элитным рейтингом силы бренда ААА+».

Впрочем, в последние годы компания столкнулась с сокращением продаж газировки. И руководство начало проводить диверсификацию, добавив в портфель чай, кофе, соки, воду и спортивные напитки.

В конце июля Coca-Cola опубликовала сильные финансовые показатели за второй квартал. Выручка составила $10,1 миллиарда, увеличившись на 42% по сравнению с сопоставимым кварталом прошлого года. Операционная прибыль повысилась на 52%,

Прибыль на акцию не по GAAP выросла на 61% год-к-году и достигла 68 центов. Инвесторов также порадовали известия о том, что операционный денежный поток достиг в этом году $5,5 миллиарда. Год назад показатель составлял $2,7 миллиарда. Компания объявила о хороших показателях продаж на ключевых рынках, включая Северную Америку, Китай и Бразилию.

Комментируя результаты, главный исполнительный директор Coca-Cola Джеймс Куинси отметил:

«Несмотря на асинхронный характер восстановления, мы повышаем наш прогноз на полный год. Мы реализуем задачи, поставленные в рамках планов роста, и наша система работает слаженно».

Руководство Coca-Cola прогнозирует органический рост выручки по итогам 2021 года в диапазоне 12%-14%. Предыдущий прогноз составлял 9%.

Вместе с тем, компания не исключает возможность проблем и новых рисков из-за пандемии в течение оставшейся части года. Недавний рост заболеваемости COVID-19 из-за дельта-штамма, например, оказывает давление на продажи в Индии и некоторых других странах.

Что будет происходить с акциями?

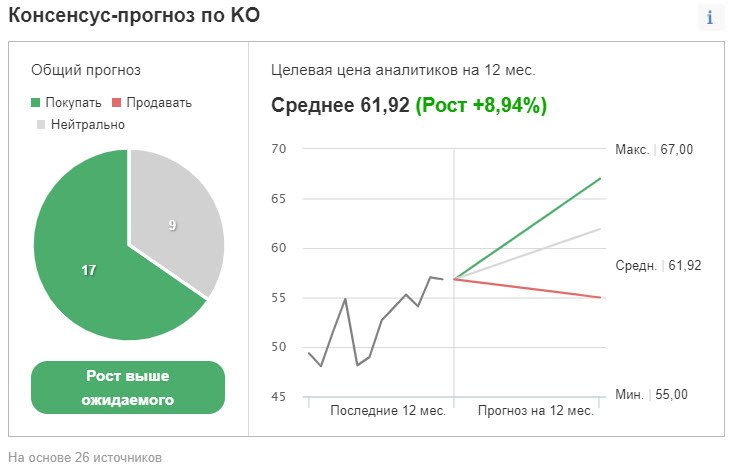

Согласно опросу 26 аналитиков, проведенному Investing.com, акции Coca-Cola будут торговаться лучше широкого рынка. Срединная 12-месячная целевая цена в $61,92 означает потенциал роста более чем на 8% с текущего уровня.

Источник: Investing.com

Что касается технических индикаторов, краткосрочные осцилляторы приближаются к уровням перекупленности.

Источник: Investing.com

Впрочем, они могут оставаться на этих уровнях достаточно долго. В ближайшие недели акции Coca-Cola с большой долей вероятности будут торговаться в боковом тренде, в частности, между $55 и $57, пока в районе этих уровней не будет сформирована база.

Если посмотреть на более долгосрочный таймфрейм и линии тренда, рост, как нам кажется, продолжится, и не исключено, что акции устремятся к уровню $60, рекордному максимуму, достигнутому примерно полтора года назад.

В рамках анализа краткосрочных настроений важно взглянуть на уровни подразумеваемой волатильности по опционам на акции Coca-Cola. Этот показатель обычно помогает трейдерам судить о том, какого рынок придерживается мнения насчет дальнейшего потенциального движения того или иного актива. Впрочем, направление движения он не прогнозирует.

Текущая подразумеваемая волатильность для Coca-Cola составляет 12,6, что ниже 20-дневной скользящей средней 14,1. Иными словами, подразумеваемая волатильность демонстрирует склонность к снижению. Хотя показатель может измениться, на данный момент можно с полным основанием утверждать, что рынок не ждет резких колебаний в акциях Coca-Cola.

Три возможных стратегии

С учетом этой информации ниже излагаются три возможных стратегии для тех, кто считает, что акции Coca-Cola сохранят повышательный импульс в ближайшие недели.

1. Покупка акций на текущих уровнях

Инвесторам, которых не очень волнуют внутридневные движения цены, можно подумать о покупке акций Coca-Cola прямо сейчас.

Торги 11 августа бумаги завершили на отметке $56,73.

Тем, кто следует стратегии «купи и держи», вероятно, понадобится сохранять длинную позицию в течение нескольких месяцев, пока акции пытают счастье с рекордным максимумом $60,13.

При ориентации на долгий временной горизонт большинство розничных инвесторов могут преодолеть краткосрочные рыночные помехи, удерживая крепкий актив, способный справиться с потенциальными неблагоприятными событиями.

Если исходить из того, что инвесторы войдут в рынок по текущей цене и продадут в районе $60, их доход составит немногим более 5%. Им также будут причитаться дивидендные выплаты.

Как вариант, они могут разместить стоп-лосс примерно на 3%-5% ниже точки входа.

2. Продажа обеспеченного наличными пут-опциона

Вторая стратегия касается обеспеченных наличными пут-опционов. Мы рассказывали об этом варианте в наших многочисленных статьях.

Трейдеры могут продать пут-опцион по акциям Coca-Cola с датой исполнения 19 ноября и ценой страйк 55.

Если исходить из того, что эта стратегия будет применена на текущих уровнях, инвесторы могут сохранить премию в $135 при условии, что акции Coca-Cola закроются выше $55 при экспирации опциона. Сумма в $135 — это максимально возможный доход от данной стратегии.

Если же акции Coca-Cola перед экспирацией будут торговаться ниже $55, то трейдерам может быть выделено по 100 акций за каждый проданный пут по цене $55 за акцию.

Безубыточной эта стратегия будет при экспирации на уровне $53,65 (т.е. $55 - $1,35).

3. Инвестирование в ETF, одним из основных активов которого является Coca-Cola

Многим читателям колонки известно, что в наших материалах регулярно освещаются биржевые фонды (ETF), подходящие для инвесторов, которые придерживаются стратегии «купи и держи». Те из них, кто не желает напрямую вкладываться в акции Coca-Cola, но все-таки хочет, чтобы они имели ощутимое присутствие в портфеле, могут подумать об инвестировании в ETF, одним из основных активов которого является Coca-Cola.

Вот несколько примеров:

- iShares Evolved U.S. Consumer Staples ETF (NYSE:IECS): с начала года фонд прибавил 16,2%, доля Coca-Cola в капитале составляет 11,7%;

- Consumer Staples Select Sector SPDR® Fund (NYSE:XLP): с начала года фонд прибавил 13,4%, доля Coca-Cola в капитале составляет 10,1%;

- Vanguard Consumer Staples Index Fund ETF Shares (NYSE:VDC): с начала года фонд прибавил 15,3%, доля Coca-Cola в капитале составляет 8,8%.

Подведем итоги

Coca-Cola — это важный актив для многих ориентированных на дивиденды инвесторов. В течение последних 60 лет компания неоднократно преодолевала рыночные трудности и рецессии, при этом каждый год повышая дивиденды. С учетом ожидаемого нами в ближайшие месяцы нового рекордного максимума эта компания, как нам кажется, заслуживает внимания.