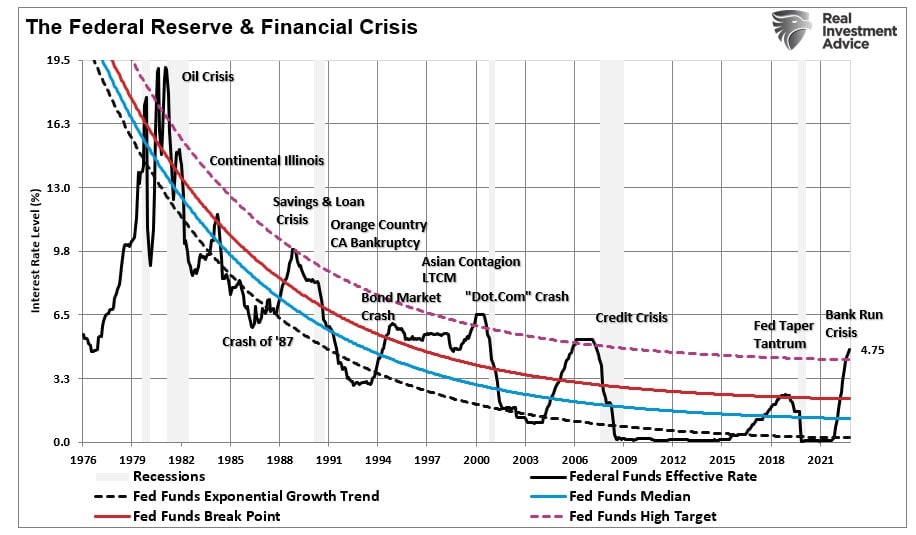

Российские фондовые индексы начали торги пятницы, 20 августа, с небольшой положительной коррекции после существенного снижения накануне, однако вскоре вновь погрузились в красную зону, отыгрывая сохраняющуюся неблагоприятную конъюнктуру на мировых рынках капитала. Так, торги в Азии сегодня завершились в заметном минусе, пессимистичные настроения преобладают на биржах Европы. Давление на рисковые активы в мире оказывает по-прежнему сложная ситуация с коронавирусом в ведущих странах, а также сигналы о том, что ФРС США уже осенью может объявить о начале нормализации монетарной политики. Дополнительным негативом для российских акций является слабость цен нефть, которые остаются на четырехмесячных минимумах.

Торги на американских фондовых площадках вчера закончились без единой динамики, в среднем с небольшим повышением, однако сегодня фьючерс на индекс S&P 500 теряет около 0,4%. Доходность 10-летних «трежериз» опускается на 1 базисный пункт и находится на отметке 1,23%.

Индекс МосБиржи к середине торговой сессии понизился на 0,23%, до 3845,1 пункта. Индекс РТС уменьшился на 0,57%, до 1626,3 пункта.

В течение дня инвесторы будут ждать еженедельных данных нефтесервисной компании Baker Hughes о динамике числа нефтедобывающих установок в США. Из внутренних корпоративных событий отметим публикацию компанией «Ленэнерго (MCX:LSNG)» отчета по МСФО за I полугодие, а также заседание совета директоров «Роснефти (MCX:ROSN)» и внеочередное собрание акционеров «Северстали (MCX:CHMF)», на которых будут рассматриваться вопросы о дивидендах.

Наиболее существенное снижение сегодня демонстрируют обыкновенные акции «Сбера» (−1,6%), «АЛРОСы» (−1,5%), «М.Видео (MCX:MVID)» (−1,2%), «Роснефти» (−1,1%), «ФосАгро (MCX:PHOR)» (−1%). Между тем подорожали бумаги ММК (MCX:MAGN) (+2,8%), «Мечела (MCX:MTLR)» (+2,5%), «Группы ПИК (MCX:PIKK)» (+1,7%), «Мосэнерго (MCX:MSNG)» (+1,2%).

«Московская Биржа» сегодня опубликовала отчетность за II квартал, согласно которой операционные доходы компании выросли на 9,7%, до 13,2 млрд руб., а скорректированная чистая прибыль увеличилась на 1,5%, до 6,43 млрд руб. Результаты оказались несколько слабее ожиданий, и акции компании к середине дня понизились в цене на 0,8%.

В свою очередь «Распадская» неплохо отчиталась по МСФО за I полугодие, при этом совет директоров компании утвердил новую дивидендную политику, согласно которой дивиденды будут выплачиваться раз в полгода в размере не менее 100% FCF, если коэффициент Чистый долг/EBITDA составляет менее 1,0х, и не менее 50% FCF, если Чистый долг/EBITDA превышает 1,0х. На этом фоне стоимость бумаг «Распадской (MCX:RASP)» взлетела почти на 26%.

С технической точки зрения, на дневном графике Индекс МосБиржи оттолкнулся от верхней границы восходящего канала. Ожидаем продолжения снижения, при этом ближайшими уровнями поддержки являются 50-дневная скользящая средняя, проходящая в районе 3825 пунктов, и отметка 3800 пунктов.

Американские индексы не показали единой динамики

Американские фондовые индексы изменились разнонаправленно и несущественно в четверг после заметного снижения днем ранее. Давление на рынки продолжил оказывать «ястребиный» протокол июльского заседания ФРС, согласно которому большинство членов FOMC поддержали целесообразность начала сворачивания программы выкупа активов до конца текущего года.

Регулятор, напомним, ранее заявлял, что программа QE будет действовать до тех пор, пока не станет очевиден «существенный прогресс в достижении целей комитета по максимальной занятости и инфляции». В Федрезерве теперь полагают, что критерий «существенного прогресса» уже достигнут с точки зрения инфляции и близок к исполнению в плане ситуации на рынке труда. Впрочем, пока не понятно, готов ли будет ЦБ объявить о постепенном отказе от выкупа активов уже на сентябрьском заседании. Возможно, что-то сможет прояснить традиционный симпозиум центробанкиров, который пройдет в конце августа в Джексон-Хоуле, и на котором выступит Джером Пауэлл.

Что касается выходившей макростатистики, число первичных заявок на пособие по безработице в США на прошлой неделе сократилось на 29 тыс. до 348 тыс., минимального значения с начала пандемии коронавируса. В то же время индекс производственной активности ФРБ Филадельфии в августе просел до 19,4 пункта с 21,9 пункта в июле. Снижение индикатора было зафиксировано по итогам четвертого месяца подряд.

По итогам дня индекс голубых фишек Dow Jones Industrial Average уменьшился на 0,19%, до 34 894,1 пункта. Индекс широкого рынка Standard & Poor's 500 между тем увеличился на 0,13%, до 4405,8 пункта. Индекс высокотехнологичных отраслей NASDAQ Composite поднялся на 0,11%, до 14 541,8 пункта.

Капитализация сети универмагов Macy's подскочила на 19,6% в связи с тем, что компания существенно лучше ожиданий отчиталась за II финквартал и повысила прогнозы на весь текущий фингод. Благодаря хорошему квартальному отчету бумаги другого ритейлера, Kohl's Corp (NYSE:KSS), подорожали на 7,3%.

Стоимость акций производителя графических чипов NVIDIA (NASDAQ:NVDA), показавшего рекордные выручку и чистую прибыль во II финквартале, поднялась на 4%.

В то же время на фоне слабости цен на нефть среди аутсайдеров торгов оказались акции нефтяников. Бумаги ConocoPhillips (NYSE:COP) подешевели на 2%, Exxon Mobil (NYSE:XOM) — на 3,1%, Chevron (NYSE:CVX) — на 2,5%.

Котировки акций оператора популярной платформы для торговли Robinhood Markets упали на 10,3%. Компания более чем вдвое увеличила выручку во II квартале, однако предупредила, что ждет заметного снижения доходов в текущем квартале.

Индекс S&P 500

С точки зрения теханализа, на дневном графике индекс S&P 500 оттолкнулся от нижней границы среднесрочного восходящего канала. Ожидаем продолжения отскока к верхней границе фигуры, с перспективой нового тестирования исторических максимумов.

Фондовая Европа сохраняет минорный настрой

Сегодня основные европейские фондовые индексы продолжили снижение. Давление на рынки оказывает сложная эпидемиологическая обстановка в ведущих странах региона, которая грозит затормозить экономическое восстановление в Старом Свете, неблагоприятная макростатистика, а также опасения по поводу скорого начала сворачивания стимулирующих мер в США. При этом ограничивают снижение неплохие отчетности компаний и новости из сектора M&A.

Опубликованные сегодня макроданные показали, что розничные продажи в Великобритании в июле снизились на 2,5% по сравнению с предыдущим месяцем, максимальными темпами с января, хотя аналитики в среднем предсказывали их повышение на 0,2%. Кроме того, рассчитываемый GfK NOP индекс потребительского доверия в Британии в августе опустился на один пункт относительно июля до −8 пунктов. Тем временем производителей в Германии в июле выросли на 10,4% в годовом выражении — скачок оказался максимальным с 1975 г.

По состоянию на 12:15 мск немецкий DAX понизился на 0,31%, британский FTSE 100 просел на 0,18%, а французский CAC 40 стал легче на 0,27%. Сводный фондовый индекс региона STOXX Europe 600 снизился на 0,16%, до 46,5 пункта и готовится завершить череду из четырех выигрышных недель подряд.

Акции британской сети продуктовых супермаркетов Morrison Supermarkets подорожали на 4,3% на информации о том, что компания приняла предложение о ее покупке со стороны инвесткомпании Clayton Dubilier & Rice за 7 млрд фунтов стерлингов ($9,54 млрд).

Капитализация крупного британского бренда одежды, обуви и аксессуаров для всей семьи Marks and Spencer подскочила на 10,6% в связи с тем, что компания хорошо отчиталась за II квартал и улучшила годовой прогноз по прибыли.

Благодаря хорошей квартальной отчетности цена акций шведского интернет-портала Hemnet, оказывающего услуги в области аренды и продажи жилой недвижимости, взлетела на 15%.

ДАКС

С точки зрения теханализа, на дневном графике индекс DAX оттолкнулся от верхней границы восходящего канала и протестировал 50-дневную скользящую среднюю. Если данная линия будет пройдена, снижение продолжится к нижней границе канала, в район 15 100 пунктов.

Рынки Китая остаются под властью негатива

Китайские фондовые индексы усилили снижение в пятницу. Негативным фактором для инвесторов остается быстрое распространение нового штамма COVID-19 «Дельта», что может привести к ослаблению темпов экономического восстановления в азиатском регионе. Кроме того, участники рынка опасаются нового раунда регуляторного давления на корпоративный сектор Поднебесной. Так, сегодня стало известно, что власти КНР приняли законопроект, ужесточающий правила обращения компаний с персональными данными. Как сообщается, нарушителям новых правил может грозить штраф в размере до 50 млн юаней ($7,7 млн) или до 5% их годовой выручки.

Тем временем, Народный банк Китая сохранил неизменной базовую процентную ставку по кредитам (loan prime rate, LPR) по итогам шестнадцатого месяца подряд. Годовая LPR была оставлена на уровне 3,85% годовых, ставка по пятилетним кредитам — на отметке 4,65% годовых.

По итогам сессии индекс CSI 300 уменьшился на 1,91%, до 4769,3 пункта. Индекс ChiNext понизился на 2,61%, до 3192,9 пункта. Гонконгский Hang Seng опустился на 1,95%, до 24 822,1 пункта, минимума с ноября прошлого года.

В лидерах снижения на торгах в Гонконге оказались акции платформы по сбору и обработке медицинских данных Alibaba (NYSE:BABA) Health Information Technology (−13,3%), производителя биологических препаратов WuXi Biologics (−7,6%), фармацевтической компании CSPC Pharmaceutical (−6,6%), оператора казино Sands China (−6,1%).

Между тем лучше широкого рынка смотрелись бумаги производителя мясной продукции WH Group (+5,2%), интернет-гиганта Tencent (+1,3%), электрогенерирующей компании CLP Holdings (+0,8%).

С точки зрения теханализа, на дневном графике индекс CSI 300 нашел поддержку вблизи нижней границы нисходящего канала. Ожидаем формирования подъема к верхней границе фигуры, в район 5000 пунктов.

К 11:15 мск на валютном рынке пара USD/CNY окрепла на 0,06%, до 6,498, а курс USD/CNH повысился на 0,07%, до 6,504. Котировки валютной пары USD/HKD практически не изменились, оставшись на отметке 7,791. Доходность 10-летних китайских государственных облигаций в пятницу поднялась на 2 б.п., до 2,87%.

Цены на нефть продолжает снижение из-за распространения дельта-штамма в АТР

В пятницу, 20 августа, к 12:00 мск октябрьские фьючерсы на нефть марки Brent находились у отметки $66,23, октябрьские фьючерсы на нефть марки WTI снижались на 0,31%, до уровня $63,30.

Цены на нефть несколько стабилизировались после затяжного падения более чем на 4% за неделю, поскольку новые локдауны в странах, столкнувшихся с резким ростом заболеваемости дельта-штаммом, ухудшили перспективы спроса на топливо, вышли разочаровывающие данные по росту основных экономических показателей в Китае за июль, а в протоколе ФРС инвесторы увидели сигнал возможного ускорения сворачивания монетарных стимулов.

Коронавирус продолжает распространяться по АТР. Так, в Австралии и Новой Зеландии локдауны были продлены на месяц и 4 дня, соответственно. Рост заболеваемости наблюдается также в Южной Корее, Малайзии, Филиппинах, Вьетнаме и Таиланде. Пока почти весь АТР охвачен индийским штаммом, быстро растет число заражений и смертельных случаев в США, из-за чего компании откладывают возвращение сотрудников в офисы. Также после того, как Китай ввел ограничения на авиаперевозки из США в Китай (после положительного теста на COVID-19 у пяти пассажиров, летевших из Сан-Франциско в Шанхай,) министерство транспорта США заявило, что ограничит загрузку некоторых рейсов китайских авиакомпаний до 40% пассажиров в течение четырех недель. Это может оказать некоторое давление на нефтяной спрос, хоть суммарно затронуты будут всего несколько рейсов с обеих сторон.

Касательно будущего заседания ОПЕК+ 1 сентября, эксперты из Citi ожидают, что из-за увеличения рисков для мирового спроса на нефть альянс и его союзники могут отсрочить повышение добычи сырья.

Помимо этого, давление на нефтяные котировки все еще оказывает доллар, который находится у девятимесячного максимума из-за того, что в протоколе заседания FOMC многие инвесторы нашли данные о том, что ФРС рассматривает возможность сокращения стимулирования экономики в этом году.

Цена нефти марки Brent падает и торгуется у отметки $66,29. Стохастические линии находятся в зоне сильной перепроданности, что указывает на ограниченное снижение по инструменту в краткосрочной перспективе и переход к росту или консолидации.

Цены цветных металлов растут на торгах в пятницу. По состоянию на 12:00 мск котировки золота подросли на 0,06% и находились у отметки $1782,75 за тройскую унцию.

Котировки золота замедлили рост и торгуются у отметки в $1782. Стохастические линии подходят к границе зоны перекупленности, но возможен и разворот, что все еще указывает на ограниченность роста по инструменту в краткосрочной перспективе.

Доллар замедлил рост после недельного ралли

В пятницу, 20 августа, пара EUR/USD остается у уровня вчерашнего закрытия, торгуясь у отметки в 1,1673. Индекс доллара DXY подрастает на 0,10%, торгуясь у отметки в 93,66.

Американская валюта держится у девятимесячных максимумов на фоне ожиданий того, что ФРС начнет сокращение программы покупки активов уже в этом году, укрепившихся после публикации протокола заседания FOMC. Давление на рисковые активы оказывает и продление карантинных ограничений в Новой Зеландии и Австралии.

Глобальные рынки обеспокоены распространением дельта-штамма коронавируса в АТР. Ограничительные меры в Сиднее были продлены на месяц, а в соседней Новой Зеландии продлен общенациональный локдаун. Дельта-штамм также распространился и в других странах региона, так рост числа заболевших наблюдается в Южной Корее, Малайзии, Филиппинах, Вьетнаме и Таиланде. Ежедневные случаи заражения коронавирусом в США резко возросли с менее чем 10 тыс. в начале июля до более чем 150 тыс. в августе по мере распространения дельта-штамма.

Что касается недавно опубликованного протокола июльского заседания FOMC, то он показал, что чиновники в основном ожидают сокращения ежемесячной покупки облигаций в конце этого года, хотя существуют и разногласия по поводу сроков и темпов сокращения, а также по поводу того, что представляет больший риск для восстановления экономики — инфляция, безработица или пандемия коронавируса.

Снижение объемов закупок долговых обязательств ФРС широко рассматривается как положительный фактор для доллара, поскольку ожидается, что это приведет к росту доходности государственных облигаций США, что сделает более привлекательными для инвесторов активы, деноминированные в долларах.

Что касается макроэкономической статистики, то в США стали известны данные по индексу деловой активности в производственном секторе от ФРБ Филадельфии за август, которые составили 19,4 пункта, по сравнению с результатом за предыдущий месяц в 21,9 пункта и прогнозом от аналитиков в 23 пункта. На прошедшей неделе количество первичных заявок на пособие по безработице сократилось и составило 348 тыс., что оказалось ниже предыдущей недели с 377 тыс. и прогноза снижения от аналитиков до 363 тыс. Снижение этого показателя до минимума с начала пандемии подтверждает продолжающийся прогресс в восстановлении занятости, что является аргументом для ФРС в пользу начала нормализации ДКП.

В Германии были опубликованы данные по индексу цен производителей за июль, которые показали результат в 1,9% м/м против 1,3% м/м месяцем ранее и консенсус-прогноза в 0,8% м/м.

Также сегодня состоится речь главы ФРБ Далласа Роберта Каплана, на которую можно обратить внимание в поисках комментариев относительно возможности сворачивания QE в этом году.

Курс EUR/USD находится выше уровня поддержки в 1,1650, торгуясь у отметки в 1,1673. Стохастические линии находятся в зоне сильной перепроданности, что указывает на ограниченное пространство для снижения по инструменту в краткосрочной перспективе и возможный переход к консолидации или росту.