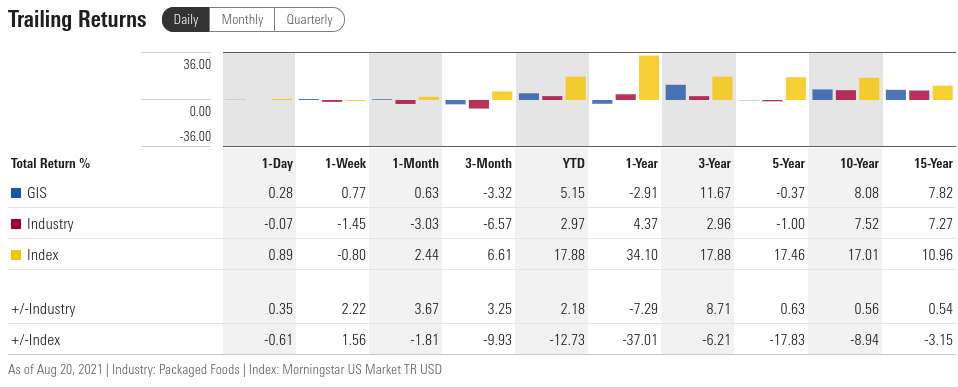

General Mills (NYSE:GIS) — крупный мировой производитель упакованных продуктов питания. Однако последнее десятилетие не особо благоволило инвесторам GIS и отрасли в целом.

Прирост акций GIS и поставщиков упакованных продуктов за последние 10 лет составил менее половины от общей динамики фондового рынка США. И в последние пять лет ситуация значительно ухудшилась; сектор ушел в «красную зону», тогда как американский рынок за год в среднем прибавлял по 17,5% годовых.

Отставание в значительной степени объясняется большей популярностью акций роста в сравнении со стоимостными активами. Ситуация усугубляется низкими темпами роста выручки и прибыли GIS.

Источник: Morningstar

Рост General Mills также сдерживается увеличением капитала, инвестируемого в индексные фонды. GIS входит в состав Russell 1000 и S&P 500, а ее бета-коэффициент (относительно S&P 500) составляет около 0,4. Таким образом, по мере роста S&P 500 вес GIS в ведущих индексах, взвешенных по рыночной капитализации, будет уменьшаться в сравнении с акциями с более высокой «бетой».

Дивидендная доходность бумаг GIS составляет 3,39%, а коэффициент P/E — 15,96. Последние пять лет прибыль компании на акцию росла на 6,34% в год, а темп роста дивидендов за этот период составил 2,3%.

Модель Гордона (GGM) предполагает, что разумный прогноз нормы прибыли представляет собой сумму текущей доходности и ожидаемого темпа роста дивидендов; таким образом, показатель для GIS составляет 5,7% (если использовать скользящий 5-летний темп роста дивидендов как ожидаемое значение).

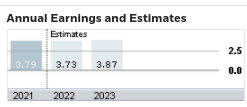

Источник: eTrade

Краткосрочные ожидания в отношении прибыли и выручки General Mills нельзя назвать оптимистичными. Аналитики полагают, что за 2022 финансовый год прибыль GIS упадет на 1,6%, а показатель 2023 года превысит значение 2021 года всего на 2,1%.

В рамках формирования общей точки зрения касательно GIS я полагаюсь на две формы консенсуса. Во-первых, я ориентируюсь на аналитиков Уолл-стрит и их 12-месячные ценовые таргеты. Второй ориентир — рыночные ожидания, о которых можно судить по ценам опционов.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Этот подход лег в основу множества моих аналитических материалов.

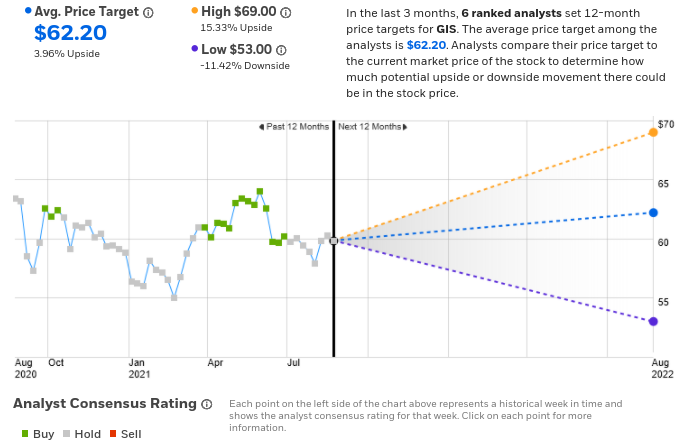

Прогнозы аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций компании от шести аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг в целом остается нейтральным, а 12-месячный ценовой таргет расположен на 3,96% выше текущей цены. При этом разброс ожиданий весьма существенный: самый пессимистичный прогноз предполагает падение на 11,4%, а самая «бычья» оценка расположена на 15,3% выше текущих уровней.

Источник: eTrade

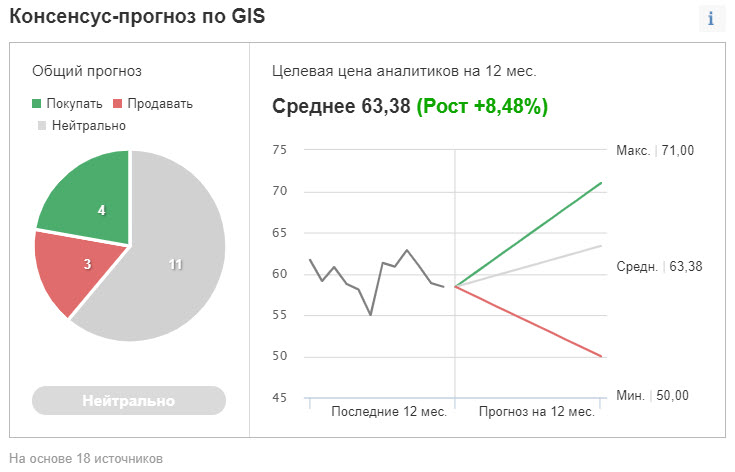

Investing.com предоставляет аналогичную информацию относительно компании, однако оценка базируется на мнении 18 индивидуальных аналитиков. Рейтинг также нейтрален, а 12-месячный целевой уровень для акций находится на 5,93% выше текущих отметок.

Источник: Investing.com

Аналитики полагают, что за следующие 12 месяцев акции прибавят от 4% до 5,9%. Приплюсуем дивидендную доходность в размере 3,4% и получим диапазон ожидаемой прибыли инвестора в 7,4–9,3%.

Однако стоит помнить о широком разбросе целевых уровней отдельных аналитиков, что снижает вероятность выхода на указанный диапазон прибыли.

Рыночный прогноз для акций GIS

Я проанализировал опционы пут и колл с различными ценами страйк и датой экспирации 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций на следующие 5 месяцев. Я выбрал эту дату по двум причинам: во-первых, это позволит озвучить прогноз на конец 2021 года, а во-вторых, январские опционы, как правило, являются более ликвидными.

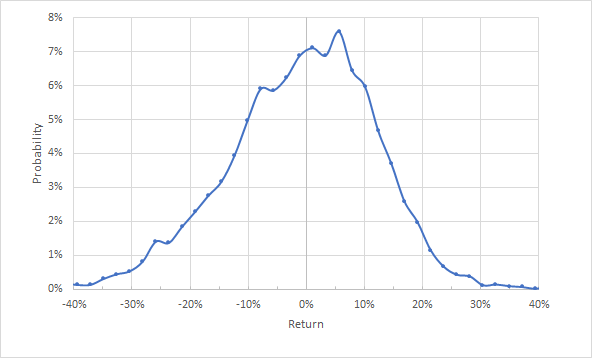

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, хотя вероятность роста актива в течение следующих пяти месяцев несколько выше вероятности снижения. Максимальная вероятность соответствует приросту на 5,6%. Инвесторы могут рассчитывать на дивиденды в размере около $1,02 за этот период, в результате чего оценка общей прибыли достигает 7,3%.

Расчетная волатильность за этот период составляет 13,4%, что в годовом отношении соответствует примерно 21%. Показатель низкий, что соответствует низкому значению бета-коэффициента для акций.

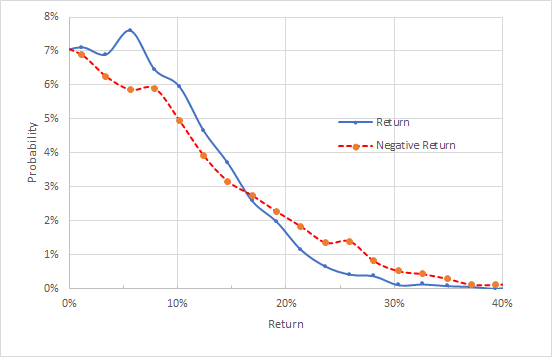

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Примечание к диаграмме: вероятности падения актива были зеркально отражены относительно вертикальной оси.

Как можно заметить, вероятность роста цен на 1-15% в течение следующих 5 месяцев выше вероятности их снижения на данном отрезке. При этом кривые пересекаются в районе отметки 15%.

Эти отражает негативную асимметрию рыночных прогнозов. Приобретая акции таких компаний, как GIS, инвесторы платят за перспективы прироста капитала рисками больших потерь.

Наиболее вероятным исходом является прирост на 5,6%; кроме того, оптимизм преобладает на первом отрезке кривой, что в целом является «бычьим» сигналом для актива.

Подведем итог

В последние годы GIS демонстрировала низкие темпы роста выручки и прибыли, а прогноз для финансовых показателей неблагоприятен.

Аналитики с Уолл-стрит заняли нейтральную позицию и ожидают прироста акций за следующие 12 месяцев на 4-6%, что с учетом дивидендов предполагает отдачу в 7,4% -9,3%. Рыночный прогноз на начало 2022 года является оптимистичным, поскольку большинство держателей опционов ожидают умеренного роста акций.

Расчетная годовая волатильность, полученная из анализа рынка опционов, составляет 21%. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности. В случае GIS это значение должно было бы составить 10,5%, и компания не соответствует этому критерию.

Участники рынка ожидают от GIS роста в краткосрочной перспективе, но нейтральные рейтинги аналитиков и низкие темпы роста финансовых показателей и дивидендов вызывают обеспокоенность.

Лично мое отношение к GIS пока остается нейтральным.