В пятницу, 17 сентября, российский фондовый рынок в первой половине торгов показывает околонулевое изменение основных индексов.

Хуже рынка смотрится нефтегазовый сектор на фоне просадки цен на черное золото, а также химическая промышленность. Лучше рынка выглядят финансовый и транспортный сектора.

Индекс МосБиржи к середине торговой сессии подрос на 0,07% до 4047,89 пункта, а долларовый индекс РТС прибавил 0,02% до 1756,01 пункта.

Торги в Соединенных Штатах накануне завершились преимущественно снижением. Сегодня фьючерс на индекс S&P 500 прибавляет 0,02%, а доходность 10-летних трежериз поднимается на 0,5 базисного пункта и находится на отметке 1,336%.

Среди лидеров роста к 12:15 МСК находятся акции «РусАл (MCX:RUAL)» (+4,9%), «РуссНефти» (+2,5%), «Полюса» (+2,4%). Теряют свыше 1% акции «Лукойла (MCX:LKOH)» (-1,0%), «ТМК (MCX:TRMK)» (-1,2%), Фосагро (MCX:PHOR) (-1,3%) и др.

Акции застройщика «Самолет» продолжают безудержный рост — на сегодняшних торгах они прибавляют 5,8%, рост за неделю превышает 19%, а за месяц доходность превосходит 70%.

Бумаги металлургических компаний остаются под давлением после появившихся накануне новостей о намерении Минфина повысить налог на добычу полезных ископаемых. Акции «ТМК» теряют 1,3%, «Мечела (MCX:MTLR)» — 0,5%, а «Северстали (MCX:CHMF)» — 0,4%.

С технической точки зрения на дневном графике Индекса МосБиржи формируется очередной «флаг», после завершения которого в краткосрочной перспективе может последовать новый виток укрепления. Положение стохастических линий также указывает на вероятность локальной просадки индекса в рамках «флага», прежде чем он сможет вернуться к росту.

Американский рынок поддался внешнему негативу

В четверг, 16 сентября, фондовый рынок Соединенных Штатов завершил торговую сессию преимущественно снижением основных индексов. Два из трех ключевых фондовых индексов финишировали в минусе под влиянием негатива извне, и даже удачные данные по розничным продажам за август не спасли положение.

Игроки на американских биржевых площадках поддались упадническим настроениям из Китая. Просадка цен на промышленные и драгоценные металлы утянула за собой котировки соответствующих секторов. Под конец торгов американские индексы кратковременно побывали в плюсе, но только Nasdaq Composite сумел остаться на положительной территории.

Что касается опубликованной вчера статистики, количество первичных обращений за пособиями по безработице в США за минувшую неделю составило 332 тысячи при усредненных прогнозах на уровне 330 тысяч после 312 тысяч неделей ранее; розничные продажи в августе возросли на 0,7% м/м при прогнозах снижения на 0,8%, а без учета автотранспорта показатель увеличился на 1,8% против ожиданий уменьшения на 0,1%.

По итогам сессии индикатор голубых фишек Dow Jones Industrial Average понизился на 63,07 пункта или 0,18% до уровня в 34751,32 пункта, индекс широкого рынка Standard & Poor's 500 уменьшился на 6,95 пункта или 0,16% до отметки 4473,75 пункта. Индекс высокотехнологичных отраслей Nasdaq Composite ушел в плюс на 20,40 пункта или 0,13% и достиг отметки 15181,92 пункта.

В составе индекса голубых фишек в плюсе закрылось менее десятка бумаг, в том числе Salesforce.com (NYSE:CRM), McDonald’s, American Express (NYSE:AXP), Home Depot (NYSE:HD) и др.; растеряли более 1% акции Goldman Sachs (NYSE:GS), Merck (NYSE:MRK), Dow и Caterpillar (NYSE:CAT).

Космическая индустрия вчера пребывала в плюсе вопреки общему снижению рынков – новости о том, что компания SpaceX впервые осуществила пуск ракеты-носителя с кораблем, экипаж которого состоит только из гражданских лиц, вызвали новую волну интереса к сектору. Акции оператора наноспутников Spire Global подскочили на 16,9%, ракетостроителя Astra Space окрепли на 1,6%, а Virgin Galactic (NYSE:SPCE) — на 2,4%.

Биофармацевтическая компания Entasis Therapeutics продвинулась на 6,2% после появления научной статьи о том, что ее экспериментальный препарат доклинической фазы ETX0462 может основать новый класс высокоэффективных антибиотиков с низким риском развития резистентности.

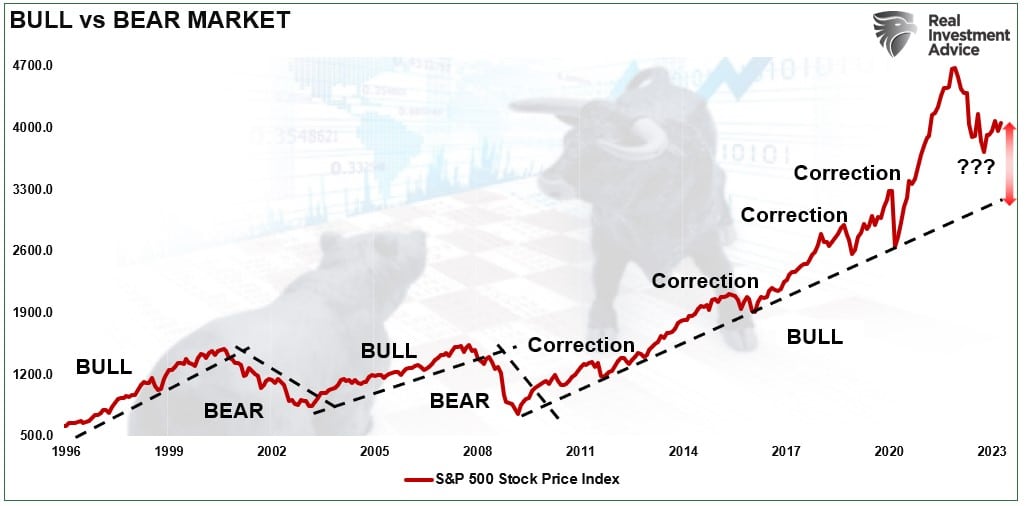

S&P 500

На дневном графике индекса продолжает формирование долгосрочный «восходящий клин», и индекс достиг его нижней границы, при этом с учетом положения стохастических линий в краткосрочной перспективе вероятен отскок от нижней границы фигуры.

Европейские рынки держатся в плюсе

В пятницу, 17 сентября, в первой половине торговой сессии фондовые рынки Старого Света показывают умеренно положительную динамику индексов.

Укрепление в европейском регионе возглавил сектор авиаперевозок на фоне возродившихся надежд на смягчение ограничений, связанных с COVID-19. Вместе с тем, покупательный энтузиазм игроков сдерживается обеспокоенностью по поводу событий на китайском рынке.

Что касается макроэкономической статистики, розничные продажи в Великобритании по итогам августа снизились на 0,9% (м/м) вопреки ожиданиям роста на 0,5%, однако этот факт не помешал осторожному укреплению британского рынка акций.

К 12:05 МСК британский индекс FTSE 100 ушел в плюс на 0,40%; немецкий индекс DAX прибавляет 0,49%, а французский CAC 40 повышается на 0,90%; региональный индикатор STXE 600 окреп на 0,54% до отметки 468,48 пункта.

Среди авиаперевозчиков заметный рост показали Air France KLM, IAG (родительская компания British Airways) и Ryanair — их акции дорожают на 0,7%, 3,3% и 0,5% соответственно.

Французский автомобилестроитель Renault ушел в минус на 0,6%. Компания накануне объявила о планах сократить 2000 рабочих мест во Франции.

DAX

С точки зрения технического анализа на дневном графике индекса продолжается движение в рамках «восходящего клина», и на данном этапе технические индикаторы показывают смешанные сигналы.

Китайские акции отскочили после волны распродаж

В пятницу, 17 сентября, китайские индексы предприняли отскок после 4-дневной проигрышной череды, хай-тек и операторы казино в Макао возглавили ралли.

Тем временем инвестиционное сообщество по-прежнему тревожится по поводу проблемного положения застройщика Evergrande, и его акции продолжают проседать.

Стоит отметить, что макроэкономической статистики сегодня в Поднебесной не публиковалось.

По итогам сессии индекс CSI 300 повысился на 1% до 4 855,94 пункта, тогда как ChiNext продвинулся на 2,06% до 3 193,26 пункта. Гонконгский индекс Hang Seng окреп на 0,87% до 24 882,0 пункта.

Несмотря на сегодняшний отскок, потери гонконгского индекса Hang Seng за текущую неделю превышают 5%. Акции Alibaba (NYSE:BABA) Health Information Technology подорожали на 7,1% на фоне включения их в аналитическое покрытие Goldman Sachs с рейтингом «покупать». Застройщик China Evergrande просел на 3,8% на фоне все новых подробностей финансовых затруднений компании. В материковом Китае производитель промышленного оборудования Neway CNC Equipment выстрелил на 211% в первый день биржевых торгов в Шанхае.

С точки зрения технического анализа на дневном графике индекс CSI 300 достиг нижней границы формирующегося «симметричного треугольника» и отжался от нее, в силу чего в краткосрочной перспективе целесообразно ожидать дальнейшего отскока.

К 11:20 МСК на валютном рынке пара USD/CNY ушла в минус на 0,06% до 6,4526, курс USD/CNH просел на 0,04% до отметки 6,449, а пара USD/HKD окрепла на 0,02% до 7,7832.

Доходность 10-летних китайских государственных облигаций увеличилась на 0,6 б.п. до 2,900%.

Нефть снижается на фоне начавшей восстановление добычи в Мексиканском заливе

В пятницу, 17 сентября, цены на нефть снижаются на 0,46% и торгуются вблизи отметки $75,42 за баррель.

К 12:00 МСК ноябрьские фьючерсы на нефть марки Brent находятся у отметки $75,34, октябрьские фьючерсы на нефть марки WTI снижаются на 0,47%, до уровня $72,23.

Цены на нефть снизились на фоне восстановления поставок черного золота в Мексиканском заливе после двух ураганов. Однако Brent и WTI находятся на пути к еженедельному росту примерно на 4%, так как восстановление производства, как видно, отстает от спроса.

Добыча на шельфе США продолжает медленно восстанавливаться, после того как как ураган «Ида» нанес значительный ущерб инфраструктуре в августе, а тропический шторм «Николас» обрушился на этой неделе. Так, по состоянию на четверг, спустя две с половиной недели после урагана, добыча нефти в Мексиканском заливе все еще недосчитывается около 28% мощностей.

Данные от Управления энергетической информации США показали, что экспорт сырой нефти из США в сентябре снизился до 2,34–2,62 млн баррелей в сутки с 3 млн баррелей в сутки в конце августа, что все еще поддерживает цены на нефть и подталкивает рынок к дефициту.

В то же время данные Международного энергетического агентства на этой неделе показали, что запасы нефти в странах ОЭСР упали до минимума в сентябре, поскольку ожидается, что восстановление спроса на топливо будет опережать предложение.

Что касается других регионов, то риск ослабления спроса в Юго-Восточной Азии уменьшился, поскольку пик заболеваемости COVID-19 в таких странах, как Индонезия, Малайзия и Таиланд, похоже, пройден, несмотря на все еще внушительные цифры числа зараженных коронавирусом.

Отдельно стоит отметить и рост американской валюты, что делает импорт сырой нефти, торгуемой в долларах, более дорогим для стран, использующих другие валюты, и является фактором давления на нефтяные котировки.

Цена нефти марки Brent находится у линии сопротивления в $76 за баррель и торгуется у отметки $75,42. Стохастические линии находятся в зоне перекупленности, что указывает на ограниченность роста по инструменту в краткосрочной перспективе

Источник: MetaTrader Finam Ltd, Daily Chart

Цены цветных металлов растут на торгах в пятницу. По состоянию на 12:00 МСК котировки золота растут на 0,38% находясь у отметки $1762,09 за тройскую унцию.

Котировки цен на золото консолидируются у линии поддержки в $1750 и торгуются у отметки в $1762. Стохастические линии входят в зону перепроданности, что указывает на ограниченность снижения по инструменту в краткосрочной перспективе.

Источник: MetaTrader Finam Ltd, Daily Chart

Сильные данные макростатистики по США поддержали доллар, рынок ждет заседания ФРС

В пятницу, 17 сентября, индекс доллара корректируется вниз после солидного прироста накануне и остается вблизи своих трехнедельных максимумов.

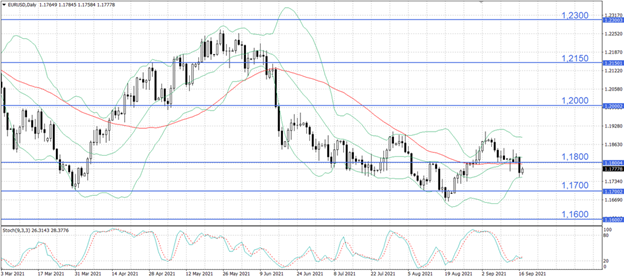

По состоянию на 11:45 МСК курс EUR/USD подрастает на 0,11% и торгуется у отметки 1,17804, а индекс доллара DXY опускается 0,15% и находится у уровня 92,778. По итогам предыдущей торговой сессии курс основной валютной пары снизился на 0,45%, до отметки 1,17649, а индикатор DXY закрылся в плюсе на 0,42%, на уровне 92,919.

Американская валюта получила импульс к укреплению после вчерашней публикации в США данных по розничным продажам, которые оказались неожиданно сильными. Так, по итогам августа показатель вырос на 0,7% (м/м) против сокращения на 1,8% м/м месяцем ранее и консенсус-прогноза в -0,8% (м/м). При этом розничные продажи за исключением продаж автомобилей увеличились на 1,8% м/м в сравнении со снижением на 1,0% м/м в июле, тогда как аналитики ожидали сокращения на 0,1% (м/м). Таким образом, прогнозы слабых результатов в розничном сегменте из-за распространения дельта-штамма коронавируса не подтвердились.

Также лучше прогнозов вышел индекс деловой активности в производственном секторе от ФРБ Филадельфии. В сентябре значение индекса составило 30,7 пункта в сравнении с 19,4 пункта в августе, при этом аналитики ожидали снижения до 18,8 пункта.

Данные по количеству первичных обращений за пособиями по безработице оказались в целом неплохими. По итогам недели, завершившейся 11 сентября, число заявок составило 332 тыс., что оказалось выше предыдущего результата в 312 тыс. и консенсус-прогноза в 330 тыс.

Сильные данные макростатистики по США вновь возродили ожидания среди инвесторов, что ФРС вскоре может объявить о сворачивании программы покупки активов, что поддержало восходящий тренд по доллару. На этом фоне фокус внимания участников рынка сместился в сторону предстоящего заседания Федрезерва, которое состоится 21-22 сентября.

Сегодня необходимо будет проследить за публикацией в еврозоне данных по сальдо счета текущих операций и инфляции, а в США — пула индикаторов от Мичиганского университета.

Курс EUR/USD пробил вниз уровень 1,1800, опустившись ниже линии 50-дневной скользящей средней. Стохастические линии находятся вблизи зоны перепроданности, что указывает на ограниченный потенциал дальнейшего снижения и вероятность разворота вверх или консолидации котировок на краткосрочном горизонте.

Источник: MetaTrader Finam Ltd, Daily Chart