Несмотря на то, что акции PepsiCo (NASDAQ:PEP) с начала года прибавили всего 6,07%, владелец брендов Pepsi, Gatorade и Doritos по-прежнему заслуживает пристального внимания инвесторов.

13 июля производитель продуктов питания и напитков опубликовал сильный отчет за второй квартал, согласно которому, прибыль на акцию превысила прогнозное значение на 12,3%. Однако долгосрочная инвестиционная отдача от PepsiCo значительно ниже среднего показателя по рынку.

Но акции компании нельзя рассматривать с точки зрения одного лишь роста. 5-летний бета-коэффициент в 0,6 и 49 лет непрерывно растущих дивидендов означают, что PEP может предложить инвесторам стабильность, смягчая риски, присущие «активам роста». Акции с низкой «бетой» имеют преимущества, которые компенсируют их сравнительно слабый рост.

Источник: Investing.com

Я обеспокоен тем влиянием, которое мода на «индексное» инвестирование способна оказать на акции с низкой «бетой». На «бычьих» рынках подобные акции обычно отстают от их более волатильных коллег. Следовательно, быстрорастущие бумаги перетягивают на себя капитал, и со временем этот процесс может ограничить приток средств в бумаги с низкими бета-коэффициентами.

Дивидендная доходность PEP составляет 2,79%, а темпы роста дивидендов за последние 5 и 10 лет составляют 7,59% и 7,74% соответственно. Используя модель Гордона, можно предположить, что общая доходность составит около 10,5%, что соответствует отдаче за последние 3-15 лет. Коэффициент P/E равен 26,1, а форвардный показатель составляет 23, что несколько выше средних значений, однако в условиях низких процентных ставок акции могут оставаться «переоцененными» довольно долго (поскольку низкие процентные ставки снижают коэффициент дисконтирования, применяемый для прогнозирования прибыли).

Наряду с фундаментальными факторами я также полагаюсь на оценки непосредственных участников рынка. Во-первых, я ориентируюсь на аналитиков с Уолл-стрит и их ценовые таргеты. Если оценки в целом совпадают, данный прогноз имеет высокую прогностическую ценность.

Второй ориентир — ожидания участников рынка, о которых можно судить исходя из стоимости опционов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Этот подход лег в основу множества моих аналитических материалов.

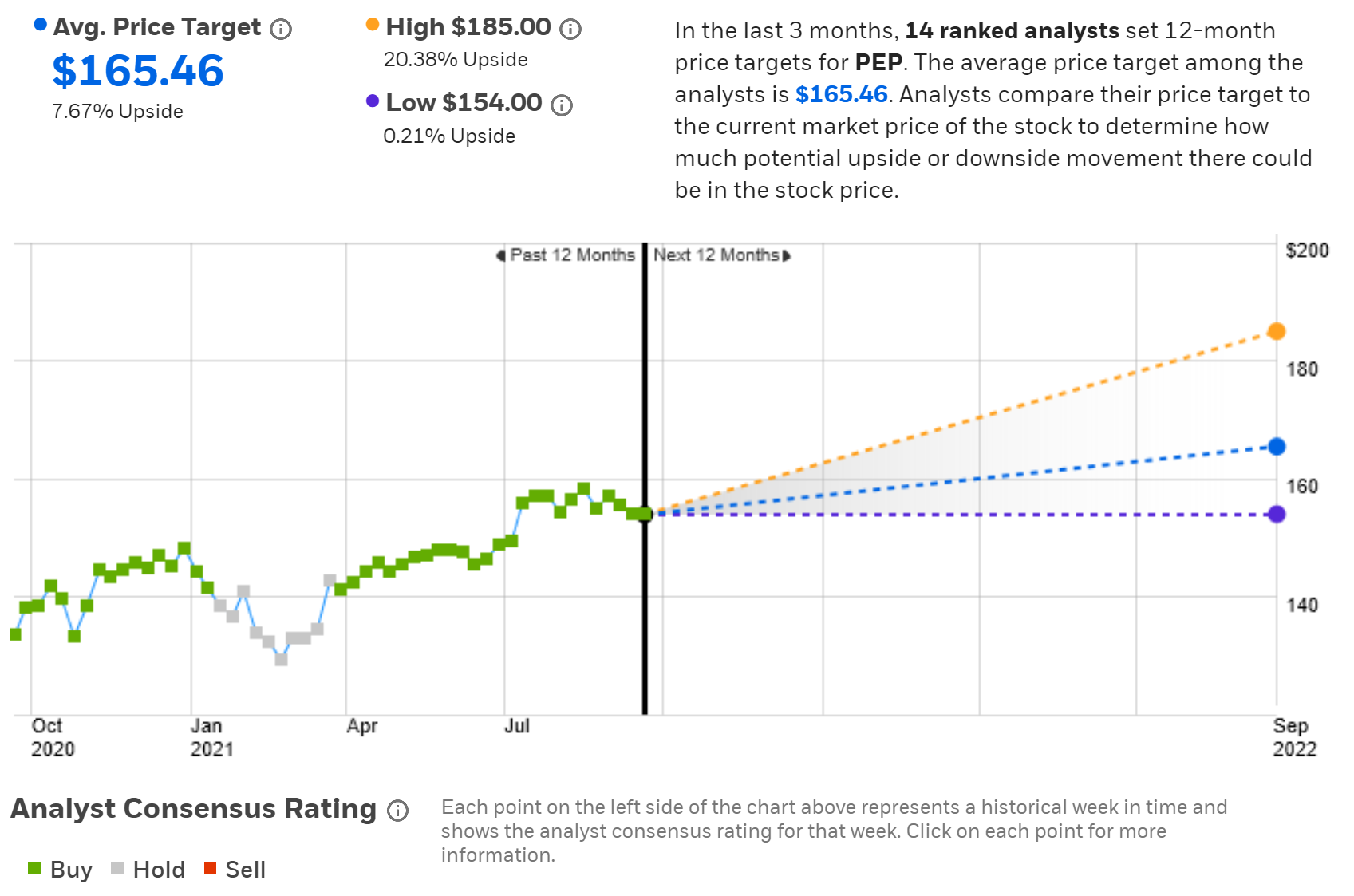

Прогнозы аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций PEP от 14 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Эксперты ожидают роста акций (7 настроены оптимистично, а 7 — нейтрально), а их усредненный 12-месячный целевой уровень расположен на 7,7% выше текущей цены. Это значение очень близко к темпам роста дивидендов за последние 5 и 10 лет, укладываясь в модель Гордона. Нижний порог диапазона ценовых таргетов расположен недалеко от текущей стоимости акций.

Источник: eTrade

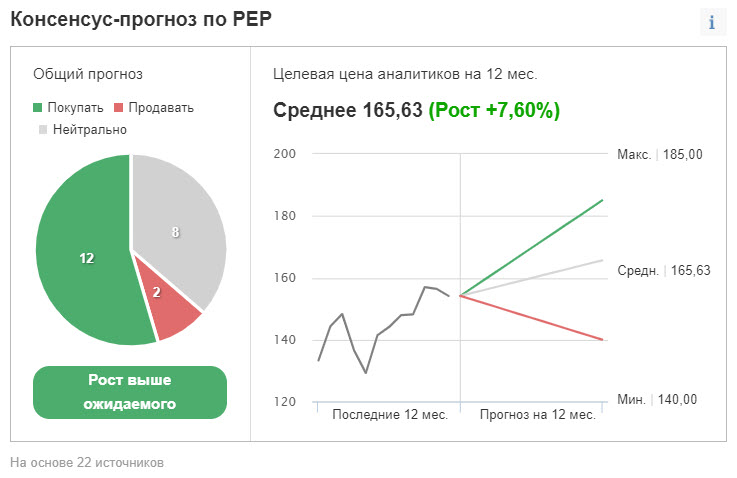

Investing.com предоставляет аналогичную информацию, базируясь на мнении уже 22 индивидуальных аналитиков. Рейтинг также является «бычьим», а усредненный 12-месячный таргет предполагает рост на 7,5%, что соответствует прогнозу eTrade.

Источник: Investing.com

Таким образом, эксперты с Уолл-стрит сохраняют оптимизм, а прогнозируемые темпы роста акций соответствуют долгосрочным темпам роста дивидендов. В сочетании с дивидендами оценочная инвестиционная отдача составляет 10,2%, что очень близко к 5-летнему значению и немного ниже показателей за 3 и 10 лет. Для того, чтобы PEP были привлекательным вложением, ожидаемая волатильность должна быть достаточно низкой.

Ожидания участников рынка в отношении PEP

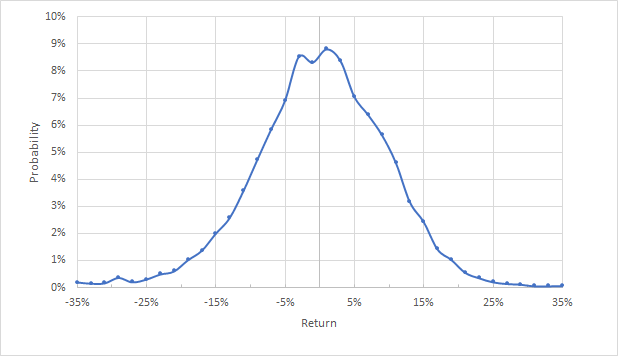

Я проанализировал опционы пут и колл с различными ценами страйк и датой экспирации 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций на следующие 4 месяца. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают через 8,8 месяца (17 июня 2022 года). Я выбрал эти две даты, поскольку они соответствуют началу и середине 2022 года. Кроме того, истекающие в январе и июне опционы, как правило, более ликвидны, повышая качество модели.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, т.е. вероятности роста и снижения актива в течение следующих 4 месяцев сопоставимы. Пики вероятности сосредоточены около нуля, а максимальное значение соответствует приросту в 1%. Расчетная годовая волатильность, полученная из этого распределения, составляет 21,3%.

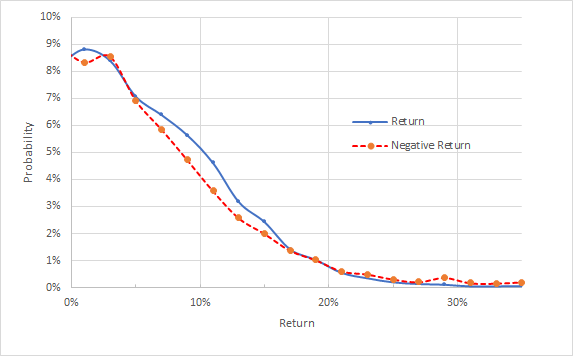

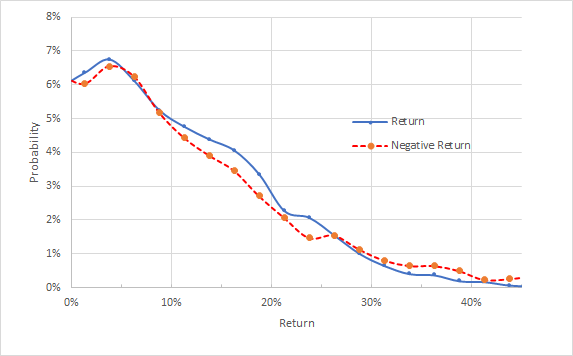

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Как можно заметить, вероятность положительного исхода превышает вероятность отрицательного исхода на весьма продолжительном отрезке кривой, соответствующей наиболее вероятным результатам. Это хороший знак, поскольку в теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в их желании ограничить убытки. Такая картина типична и для дивидендных акций, поскольку выплаты снижают вероятность роста цен. Учитывая оба этих фактора, рыночные ожидания являются умеренно оптимистичными.

Анализ опционов на 17 июня 2022 года рисует аналогичную картину. Пиковая вероятность соответствует приросту в 3,75%, однако вероятность сопоставимого снижения не намного ниже. Расчетная годовая волатильность составляет 20,7%. Прогноз на 8,8 месяцев — умеренно оптимистичный.

В результате мы получаем весьма согласованную картину. Участники рынка опционов склоняются в сторону умеренного роста. Ожидаемая волатильность составляет около 21%. При этом рынок сохраняет оптимизм как на ближайшие 4, так и 8,8 месяцев.

Подведем итог

Стабильно растущие бумаги, подобные акции PEP, заслуживают места в большинстве портфелей. Их низкий бета-коэффициент означает, что они будут отставать от растущего рынка, однако в «медвежьей» фазе их потери будут более умеренными. Сейчас пятилетняя отдача от S&P 500 составляет почти 18% годовых, и многие инвесторы игнорируют такие акции, как PEP.

Однако в долгосрочной перспективе бумаги с низкой «бетой» и ожидаемой доходностью в 10% хорошо себя проявят. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности.

Сейчас PEP находится прямо на пороговом значении этой метрики (с ожидаемой доходностью в 10,2% против прогнозируемой волатильности в 21%). Однако низкую «бету» следует рассматривать как очко в пользу PEP. Я (как и участники рынка) сохраняю умеренный оптимизм в отношении PEP.