Российский рынок акций продолжил подъем во вторник, 5 октября, при этом Индекс МосБиржи обновил исторический максимум. Поддержку рынку продолжает оказывать рост цен на нефть, природный газ, уголь, что пока позволяет участникам торгов игнорировать неоднозначный внешний фон. Сессия в Азии сегодня завершилась с заметным понижением, хотя торги Европе в первой половине дня проходят на позитиве. Инвесторы на глобальных рынках по-прежнему обеспокоены ускорением инфляции в мире на фоне существенного удорожания энергоресурсов, сохраняющимися проблемами в секторе недвижимости Поднебесной, неопределенностью ситуации с «потолком» госдолга в США.

При этом новым поводом для тревог в перспективе может стать очередной виток ухудшения американо-китайских торговых отношений после заявления торгового представителя США Кэтрин Тай о том, что она намерена настаивать на полном выполнении КНР обязательств по торговому соглашению двух стран от 2020 года.

Ведущие американские фондовые индикаторы завершили вчерашние торги снижением на 0,9-2,1%, сегодня фьючерс на индекс S&P 500 повышается на 0,3%. Доходность 10-летних трежериз поднимается на 1 базисный пункт и находится на отметке 1,49%.

Индекс МосБиржи к середине торговой сессии окреп на 1,01% до 4154,3 пункта, а Индекс РТС повысился на 0,96% до 1802,8 пункта.

Сегодня внимание российских и мировых инвесторов будет обращено на выступление президента ЕЦБ Кристин Лагард, а также ряд макроданных из США, включая внешнеторговый баланс за август и сентябрьский индекс ISM Non-Manufacturing. Помимо этого, Американский институт нефти (API) представит еженедельный отчет о динамике запасов углеводородов в США.

Наиболее существенный подъем к середине дня продемонстрировали обыкновенные акции «Татнефти (MCX:TATN)» (+3,4%), «Газпром нефти (MCX:SIBN)» (+2,7%), «ВСМПО-Ависмы» (+2,5%), Банка «Санкт-Петербург» (+2,5%), «Селигдара» (+2,4%). Между тем подешевели бумаги Группы «ПИК (MCX:PIKK)» (-7,5%), «Алросы (MCX:ALRS)» (-1,9%), «Северстали (MCX:CHMF)» (-1,3%), НЛМК (MCX:NLMK) (-1,2%), «Норникеля (MCX:GMKN)» (-1,1%).

С технической точки зрения, на дневном графике Индекс МосБиржи достиг верхней границы восходящего канала. Вероятен некоторый период консолидации, при этом нельзя исключить отката в район отметки 4100 пунктов.

Торги в США прошли под властью «медведей»

Американские фондовые индексы заметно снизились в понедельник, при этом лидерами падения оказались акции технологических компаний на фоне трудностей Facebook (NASDAQ:FB) и других социальных сетей. Антирисковые настроения на рынке были обусловлены опасениями по поводу ускорения инфляции в мире вследствие роста цен на энергоносители, что может побудить ведущие центробанки к более раннему началу ужесточения монетарной политики. Помимо этого, давление на спрос на риск оказывали нерешенность проблемы с «потолком» госдолга в США, а также сохраняющиеся тревоги по поводу кризисной ситуации с закредитованным китайским застройщиком Evergrande и ее потенциального влияния на прочие рынки.

Обнародованные в понедельник статданные, между тем, показали, что объем промышленных заказов в США в августе увеличился на 1,7% относительно предыдущего месяца. Темпы роста ускорились с 0,7% в июле и превзошли консенсус-прогноз на уровне 1%.

По итогам дня индекс «голубых фишек» Dow Jones Industrial Average понизился на 0,94% до 34 002,9 пункта. Индекс широкого рынка Standard & Poor's 500 при этом уменьшился на 1,30% до 4300,5 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite просел на 2,14% до 14 255,5 пункта.

Котировки акций Facebook упали на 4,9% на сообщениях о многочасовом глобальном сбое в работе соцсети. Бумаги Twitter (NYSE:TWTR), который также оказался затронутым сбоем, подешевели на 5,8%.

Между тем акции Tesla (NASDAQ:TSLA) выросли в цене на 0,8% после того, как компания отчиталась о поставках 241,3 тыс. электромобилей в III квартале, что оказалось ощутимо выше среднего прогноза аналитиков на уровне 227 тыс. машин.

Капитализация фармацевта Merck (NYSE:MRK) поднялась на 2,1% на новости о том, что компания разработала препарат от COVID-19, способный существенно облегчать течение болезни. Потенциально это может сократить число госпитализаций и смертей от заболевания.

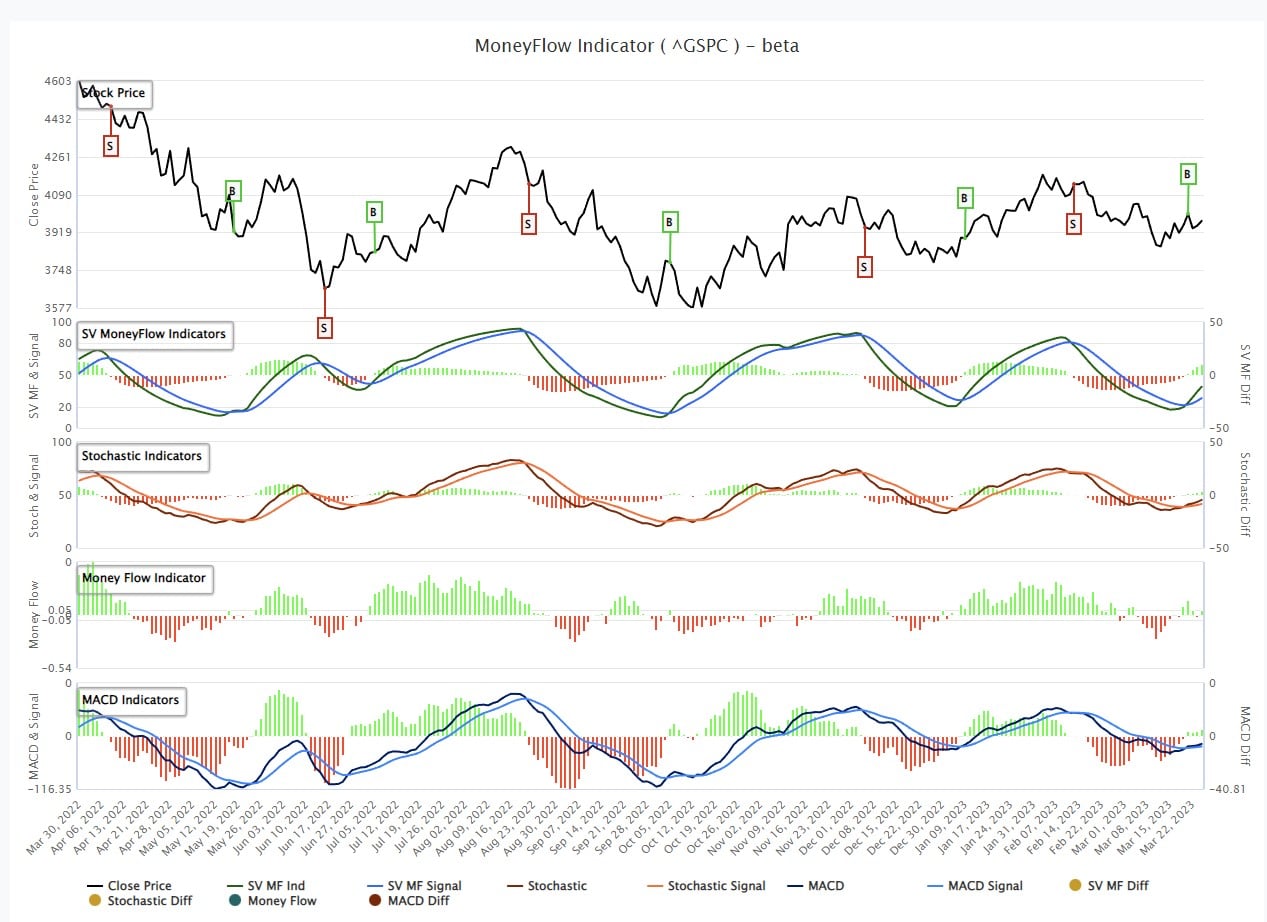

S&P 500

С точки зрения теханализа, на дневном графике индекс S&P 500 нашел поддержку вблизи уровня 4300 пунктов. Ожидаем формирования отскока с целью в районе отметки 4400 пунктов, где проходит линия краткосрочного нисходящего тренда.

Фондовая Европа торгуется в «зеленой» зоне

Сегодня основные европейские фондовые индексы повышаются вслед за акциями нефтекомпаний, а также представителей банковского сектора, которые должны выиграть от роста ставок гособлигаций в ведущих странах. Определенную поддержку рынкам оказывают данные института Джонса Хопкинса, согласно которым число новых случаев заболеваемости коронавирусом в мире в понедельник упало до минимума почти за два месяца, а также макростатистика по ведущим странам региона.

Так, объем промышленного производства во Франции в августе увеличился по итогам III месяца подряд, причем темп роста на уровне 1% оказался максимальным с марта. Тем временем окончательный сводный индекс менеджеров закупок (PMI) в еврозоне, рассчитываемый исследовательской фирмой Markit Economics, в сентябре составил 56,2 пункта против 59 пунктов в августе, хотя аналитики прогнозировали снижение показателя до 56,1 пункта.

По состоянию на 12:20 мск немецкий DAX повысился на 0,26%, британский FTSE 100 окреп на 0,57%, а французский CAC 40 стал тяжелее на 0,54%. Сводный фондовый индекс STOXX Europe 600 поднялся на 0,41% до 452,6 пункта.

Акции немецкого производителя полупроводников Infineon Technologies подорожали на 1,2% после того, как компания заявила, что ожидает роста выручки на 15-17% в фингоду, стартовавшем 1 октября.

Капитализация британской сети пекарен Greggs подскочила на 4,1% в связи с тем, что компания улучшила финансовые прогнозы на текущий год, несмотря на сохраняющиеся проблемы с набором персонала и цепочками поставок.

Благодаря нефтяному ралли, также неплохо чувствуют себя акции нефтегазовых компаний. Бумаги Eni подорожали на 0,9%, BP (LON:BP) – на 1,2%, TotalEnergies – на 0,7%.

DAX

С точки зрения теханализа, на дневном графике индекс DAX нашел поддержку вблизи уровня 15 000 пунктов. Ожидаем формирования подъема с целью на отметке 15 500 пунктов.

Рынок Гонконга скорректировался вверх после падения

Рынок акций Гонконга умеренно скорректировался вверх во вторник после заметного снижения накануне, при этом лидерами подъема выступили акции нефтекомпаний, существенную поддержку которым оказывали удерживающиеся у трехлетних максимумов цены черного золота. При этом слабее широкого рынка выглядели акции девелоперов на фоне новых проблем в секторе. Так, застройщик Fantasia Holdings, подразделение Country Garden Services Holdings, накануне не смог выплатить проценты на общую сумму $206 млн по своим еврооблигациям. Причем за несколько часов до того, как компания сообщила о проблеме с выплатами, агентство Fitch понизило ее рейтинг сразу на четыре ступени, до «CCC-», отметив исключительно высокий риск ее дефолта по долгу. Отметим также, что гонконгские инвесторы продолжают проявлять осторожность, поскольку биржи материкового Китая остаются закрытыми в связи с продолжительными праздниками.

По итогам сессии Гонконгский индекс Hang Seng увеличился на 0,25% до 24 096 пунктов.

На фоне высоких цен на нефть бумаги нефтяника PetroChina подорожали на 7,6%, CNOOC – на 2,9%, Sinopec – на 2,4%.

Между тем акции девелопера Country Garden Services Holding упали в цене на 3,3%, China Resources Land – на 3,2%, Country Garden Holdings – на 2,3%, Longfor Properties – на 2,2%, China Overseas – на 1,9%.

На фоне усиления регулирования в технологическом секторе Поднебесной вновь не пользовались спросом акции интернет-гигантов. Цена бумаг Tencent просела на 1,5%, Alibaba (NYSE:BABA) – на 1%, Meituan – на 0,9%.

С точки зрения теханализа, на дневном графике индекс Hang Seng нашел поддержку вблизи нижней границы нисходящего клина. Ожидаем формирования отскока, с ближайшей целью на уровне 25 000 пунктов.

К 11:15 мск на валютном рынке котировки валютной пары USD/HKD уменьшились на 0,04% до 7,784. Пара USD/CNY находится на уровне 6,446, тогда как курс USD/CNH остается на отметке 6,442.

Доходность 10-летних китайских государственных облигаций находится на уровне 2,89%.

Решение ОПЕК+ подтолкнуло цены на нефть вверх

Во вторник, 5 октября, нефтяные котировки продолжают восходящее движение и находятся вблизи своих трехлетних максимумов. Ключевым драйвером роста стало решение ОПЕК+ сохранить темпы роста добычи на прежнем уровне. Также стало известно о том, что в августе сделка ОПЕК+ была исполнена на 119%, что свидетельствует об отставании увеличения добычи в странах альянса от графика.

К 11:49 мск декабрьские фьючерсы на нефть марки Brent выросли на 0,53% и находились у отметки $81,69, а ноябрьские фьючерсы на нефть марки WTI торговались в плюсе на 0,31% на уровне $77,86.

Вчера состоялась министерская встреча ОПЕК+, по итогам которой было принято решение придерживаться ранее достигнутой договоренности об увеличении добычи на 400 тыс. б/с ежемесячно. Таким образом, слухи о возможно более быстром наращивании добычи со стороны альянса не подтвердились, что подтолкнуло нефтяные цены к новым вершинам.

Помимо этого, как заявил вчера вице-премьер РФ Александр Новак, исполнение сделки ОПЕК+ в августе составило 119%, что стало рекордом с начала действия соглашения. Таким образом, реальные темпы роста добычи в странах альянса отстают от запланированного графика, способствуя более медленному снижению дефицита на рынке. Также Новак отметил, что запасы нефти в мире сократились на 364 млн баррелей и сейчас они на 130 млн баррелей ниже среднего значения за последние пять лет. Все это создает благоприятные условия для поддержания высоких цен на нефть.

Вместе с тем, как сообщает Reuters, в ОПЕК+ присутствуют опасения, что новая четвертая волна коронавируса может подорвать спрос на нефть, в связи с чем альянс сохраняет осторожность в части восстановления добычи.

Касательно статистики по нефтяному рынку, сегодня в 23:30 мск ожидается публикация данных по запасам нефти в США от Американского института нефти. Как показывает консенсус-прогноз, по итогам предыдущей недели запасы сырой нефти сократились на 300 тыс. баррелей.

Цена нефти марки Brent закрепилась над уровнем $80, что открывает путь к дальнейшему росту. Следующее сильное сопротивление пролегает у отметки $85. Стохастические линии направлены вверх, однако находятся в зоне сильной перекупленности, что может говорить об ограниченном потенциале роста по инструменту на краткосрочном горизонте.

Цены цветных металлов снижаются на торгах во вторник. По состоянию на 11:49 мск котировки золота опустились на 0,64% до отметки $1756,25 за тройскую унцию.

Цена золота приостановила восходящее движение у отметки $1770, от которой развернулась вниз. Рост стохастических линий замедлился, что может указывать на ослабевание повышательного импульса и вероятность боковой консолидации по инструменту в ближайшее время.

Доллар укрепляется благодаря позитивным ожиданиям по занятости в несельскохозяйственном секторе США

Во вторник 5 октября, пара EUR/USD снижается на 0,17% и торгуется у отметки в 1,1603. Индекс доллара DXY растет на 0,14% и торгуется у отметки в 93,92.

Американская валюта достигла однолетнего максимума по отношению к основным мировым валютам в преддверии выхода ключевого отчета по изменению занятости в несельскохозяйственном секторе в конце недели. Рост занятости может усилить аргументы в пользу того, что ФРС начнет сокращение масштабной программы по покупке активов раньше, чем полагают аналитики. Также поддержку доллару оказала распродажа акций, которая распространилась с Уолл-стрит на Азию.

Доллар также выиграл от спроса на защитные активы на фоне беспокойства по поводу обсуждения потолка госдолга США. Так, президент Байден заявил, что если республиканцы не согласуют в Конгрессе увеличение максимального размера американского госдолга, то это подорвет надежность американских казначейских облигаций и поставит под угрозу доллар США как мировую резервную валюту.

В то же время ожидается, что пятничные данные по занятости в несельскохозяйственном секторе покажут дальнейшее улучшение ситуации на рынке труда. Согласно опросу Reuters, аналитики ожидают, что в сентябре было создано около 488 000 рабочих мест.

Хотя консенсус-прогноз предполагает дальнейшее укрепление доллара – спекулянты увеличили чистые длинные ставки до максимума с марта 2020 года – TD Securities предупреждает, что пространство для роста может быть ограничено.

Что касается макроэкономической статистики, вчера в США вышли данные по продажам автомобилей, которые показали существенное снижение до 9,66 млн в сентябре по сравнению с августовскими 13,06 млн. Также стали известны данные по промышленным заказам за август, которые увеличились на 1,2% (м/м) что оказалось выше темпов прироста на 0,7% (м/м) месяцем ранее, так и консенсус-прогноза от аналитиков в +1,0% (м/м).

В еврозоне значимых публикаций вчера не было.

Сегодня стоит обратить внимание на публикацию в США сальдо торгового баланса за август, индекса экономического оптимизма от IBD/TIPP за октябрь, индекса деловой активности в непроизводственной сфере от ISM за сентябрь, и окончательных данных по аналогичному индексу от Markit также за сентябрь.

В еврозоне и Германии также станут известны окончательные данные по индексу деловой активности в сфере услуг от Markit за сентябрь.

Курс EUR/USD пробил вниз уровень поддержки в 1,1800, торгуясь у отметки в 1,1603. Стохастические линии выходят из зоны перепроданности, что указывает на благоприятную ситуацию для покупки по инструменту в краткосрочной перспективе.