Специально для Investing.com.

С начала сентября фондовый рынок стал более волатильным: индекс S&P 500 упал почти на 6%, а затем стремительно восстановился.

Корпоративная отчетность может играть довольно важную роль в определении направления рынка, поскольку инвесторы нуждаются в подсказках и собственных прогнозах компаний.

В преддверии текущего сезона корпоративной отчетности оценки прибыли индекса S&P 500 по существу застопорились, а неопределенность в отношении будущих доходов, казалось, нарастала. Проблема не только в оценке прибыли; прогнозы продаж также демонстрируют признаки слабости. Можно было бы предположить, что оценки прибыли страдают от растущих затрат компаний, однако прогнозы продаж намекают на более структурный характер проблем.

Третий квартал оказался неудачным для экономики США. В определенный момент прогнозы предполагали рост ВВП за этот период почти на 7%, однако последние данные модели GDPNow от ФРБ Атланты предполагают рост экономики за отчетный период всего на 0,5%. Замедление экономического роста, несомненно, могло повлиять на слабость оценок выручки и прибыли Корпоративной Америки.

Оценки корпоративной прибыли снижаются

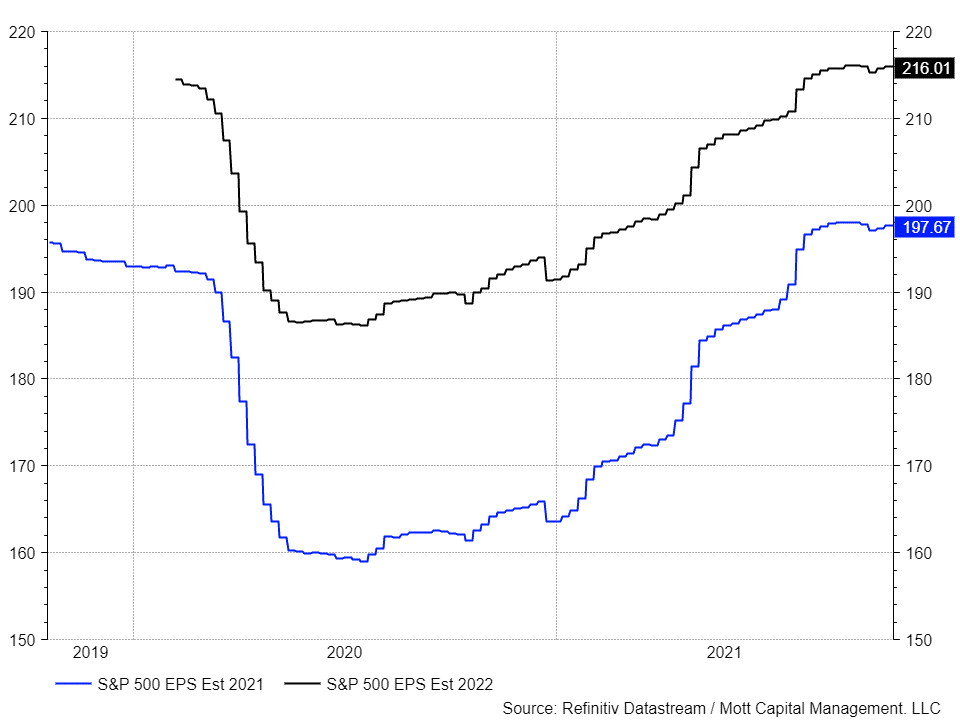

Совсем недавно прогнозируемая прибыль на акцию S&P 500 на 2021 и 2022 годы резко упали до 197,67 и 216,01 доллара соответственно. С началом сезона отчетности они немного восстановились, но то, смогут ли они вернуться к недавним максимумам или даже их превысить, будет зависеть от собственных прогнозов компаний.

Пессимизм в отношении доходов

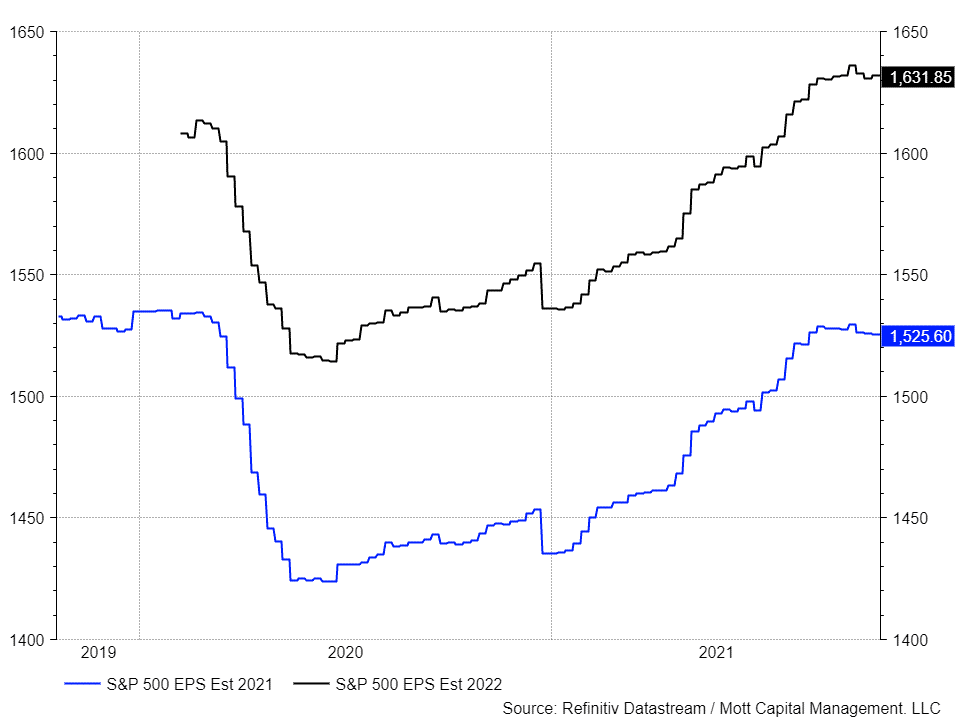

Более удивительно то, что оценки продаж на 2021 год неуклонно снижались, а на 2022 год — оставались стабильными. Следовательно, рост прогнозов прибыли требует изменения оценок выручки или фактической рентабельности. Однако трудно поверить в рост рентабельности по мере увеличения производственных затрат.

Растущая неопределенность

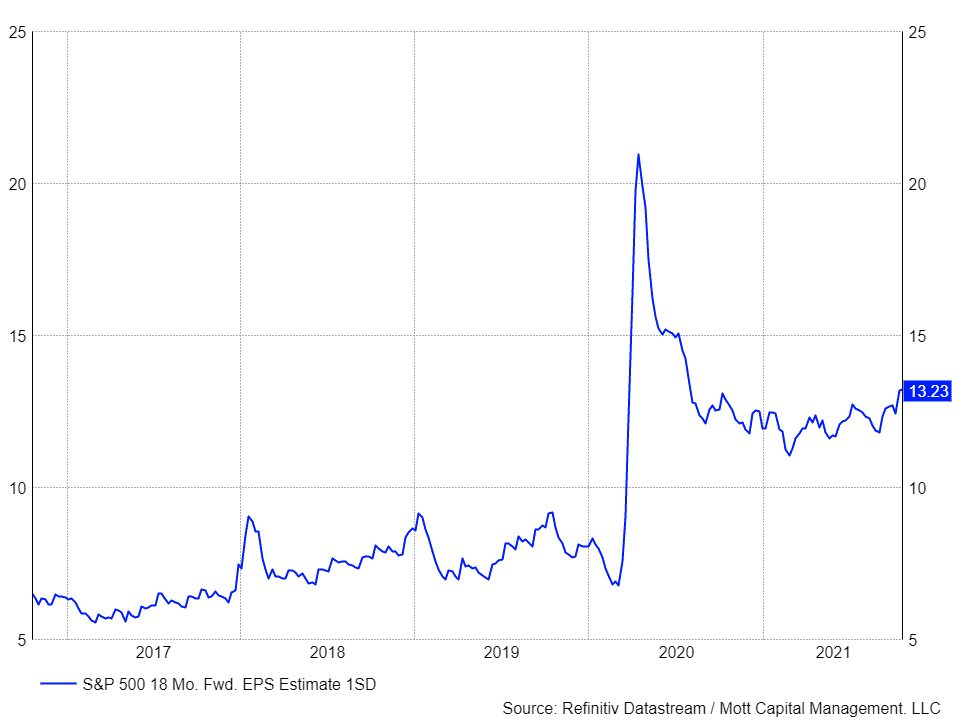

Замедление экономики в сочетании с падением выручки и прибыли корпоративного сектора усиливает неопределенность в отношении оценок будущей прибыли. Стандартное отклонение выросло с минимума от 24 февраля примерно до 13,2%. Это явный признак того, что аналитики по-разному оценивают темпы роста прибыли.

Улучшение ситуации потребует оснований для повышения оценок. Форвардный коэффициент P/E для S&P 500, рассчитанный исходя из прогноза прибыли на следующие 12 месяцев, вновь достиг сентябрьских значений в 21,1. Это указывает на то, что инвесторы делают ставку на будущий рост оценок прибыли.

Если фактические данные не будут поспевать за ожиданиями, недавний отскок от октябрьских минимумов окажется под угрозой. Это снизит коэффициент P/E и в перспективе запустит процесс дальнейшего сокращения показателя. В целом коэффициент для S&P 500 достиг рекордного максимума, и, учитывая замедление роста корпоративной прибыли и экономики, его будет непросто поддерживать.

Текущий сезон отчетности может стать первым настоящим испытанием для фондового рынка.