T. Rowe Price Group (NASDAQ:TROW) входит в число крупнейших компаний по управлению активами в мире. Размер клиентских активов под ее управлением составляет около $1,5 триллиона. На фоне восстановления экономики и ралли фондовых рынков этот бизнес сейчас переживает бум.

Немалую роль в поддержании «бычьего» настроя рынков сыграло правительство — низкие процентные ставки побуждают инвесторов вкладываться в рисковые активы, в том числе в акции. T. Rowe сталкивается с конкурентным давлением со стороны гигантов вроде BlackRock (NYSE:BLK) и Vanguard, для операций которых характерен более низкий уровень издержек, однако компания вот уже не один год демонстрирует сильный и устойчивый рост.

Источник: Investing.com

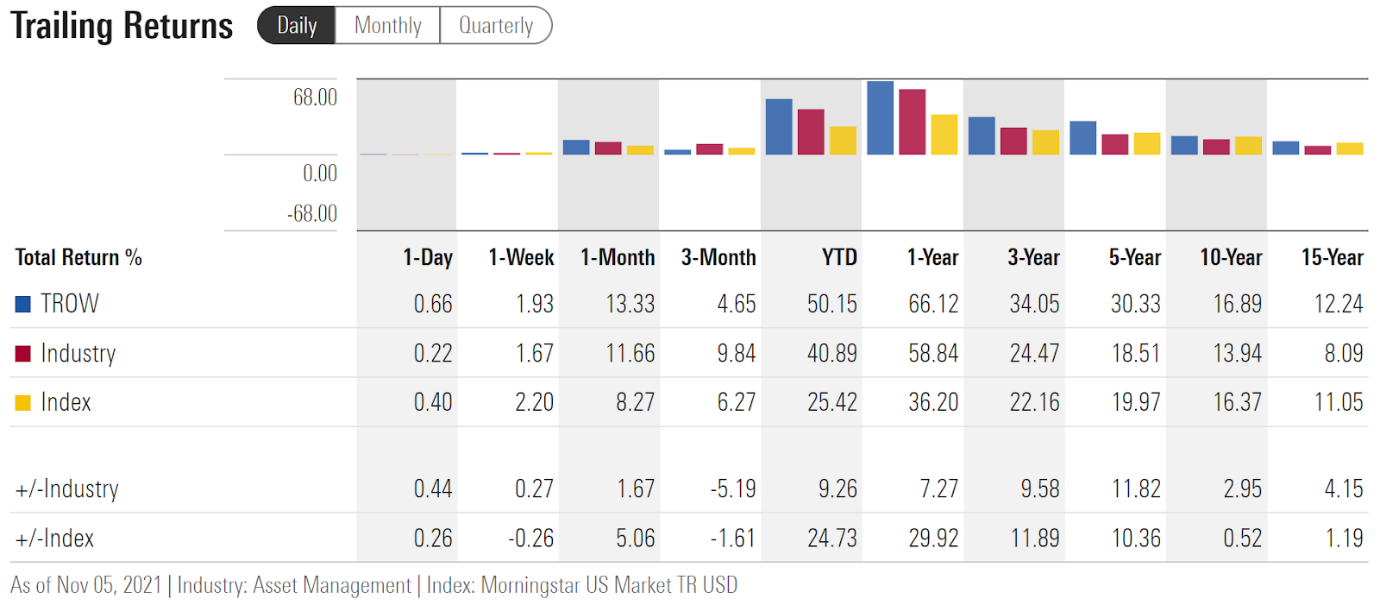

Совокупная отдача от инвестиций T. Rowe за истекший период года составляет 50,15%, хотя акции сейчас торгуются чуть ниже годового максимума по закрытию в $223,87, зафиксированного 31 августа. Компания существенно опережает средний для индустрии управления активами результат за последний 1 год, 3 года, 5, 10 и 15 лет.

Источник: Morningstar

Дивидендная доходность T. Rowe в настоящее время составляет 1,97%. За последние 3, 5 и 10 лет темп роста дивидендов в годовом исчислении составил 15,7%, 14,1% и 13,2% соответственно. Компания увеличивает выплаты уже 35 лет подряд и на данный момент выплачивает лишь 33,9% своей прибыли в качестве дивидендов. Если отталкиваться от модели Гордона, в дальнейшем можно рассчитывать на доходность в размере 15% годовых. Прибыль на акцию, согласно консенсус-прогнозу, в следующие 3-5 лет будет расти темпами 13,9% в год, чего будет достаточно для дальнейшего наращивания дивидендов такими же темпами, как последние 10 лет.

Последний раз я писал об этой компании 27 марта 2021 года (чуть больше семи месяцев назад) в статье T. Rowe Price Delivers Impressively Consistent Growth («T. Rowe Price демонстрирует поразительно устойчивый рост»). В то время акции компании торговались выше 12-месячного ценового таргета. В зависимости от источника,консенсус-рейтинг аналитиков был либо «бычьим», либо «нейтральным».

Учитывая благоприятные фундаментальные факторы и устойчивый рост дивидендов, консенсус-прогноз аналитиков, предполагавший снижение акций в течение следующих 12 месяцев, был несколько удивительным. Я тогда присвоил акциям T. Rowe «бычий» рейтинг, опираясь на фундаментальные факторы, а также ввиду умеренно «бычьего» рыночного прогноза, составляемого на основе цен на опционы, как будет объяснено ниже. Со времени публикации той статьи акции T. Rowe существенно опередили по динамике индекс S&P 500.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка (подробное объяснение подхода приводится в этой статье). В конце марта рыночный прогноз для T. Rowe на период до конца 2021 года был слегка «бычьим».

С того момента прошло больше семи месяцев, за которые компания успела опубликовать три квартальных отчета. Я произвел новые расчеты на базе цен на опционы, результаты которых обсуждаются ниже в контексте консенсус-прогноза аналитиков и фундаментальных факторов.

Консенсус Уолл-стрит

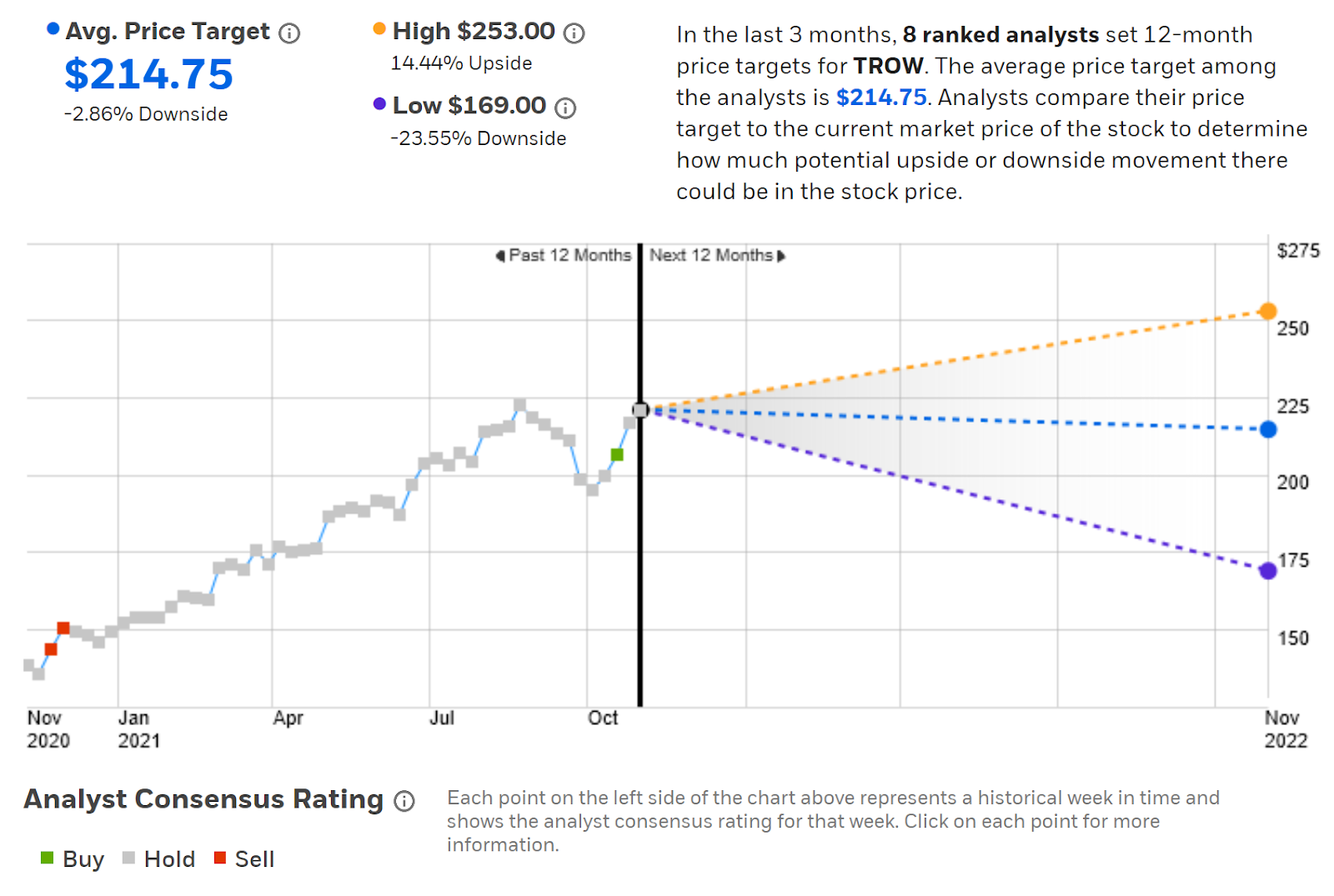

Доступная на eTrade версия консенсус-прогнозов Уолл-стрит отражает мнения 8 квалифицированных аналитиков, присвоивших акциям T. Rowe рейтинги и ценовой таргет в течение последних 90 дней. Консенсус-рейтинг сейчас «нейтральный», а усредненный 12-месячный таргет на 2,86% ниже текущей цены. Однако в конце марта консенсус-рейтинг на eTrade был «бычьим», а 12-месячный таргет составлял $170,43, что было на 2,33% ниже рыночной цены акций на тот момент.

Текущий консенсус Уолл-стрит предполагает, что ожидаемый в ближайшие 12 месяцев рост уже полностью учтен в стоимости акций, впрочем, та же самая ситуация наблюдалась и в конце марта.

Источник: E-Trade

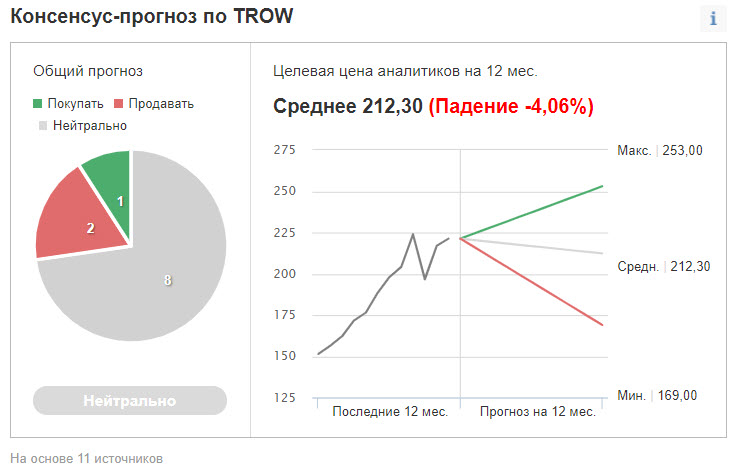

Консенсус-прогноз Investing.com отражает мнения когорты из 11 аналитиков. Их консенсус-рейтинг сейчас «нейтральный», а усредненный 12-месячный таргет на 3,97% ниже текущей цены акций.

Источник: Investing.com

Таким образом, и по версии Investing.com получается нейтральный консенсус, а 12-месячный таргет подразумевает, что рост ближайшего года уже отражен в стоимости акций. В конце марта 12-месячные таргеты тоже указывали на отсутствие потенциала роста у акций, которые, тем не менее, с тех пор выросли. Другими словами, рынок, похоже, оценивает перспективы T. Rowe с большим оптимизмом, чем аналитики.

Рыночный прогноз для T. Rowe

Хотя рыночная капитализация T. Rowe приближается к $50 миллиардам, объем сделок с опционами на ее акции относительно низок. Это значит, что рыночный прогноз может не так точно отражать реальные настроения участников рынка. Я проанализировал опционы с различными ценами страйк и датой экспирации 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций на следующие 2,45 месяца. Я также произвел расчеты для периода в 5,2 месяца, используя опционы с датой экспирации 14 апреля 2022 года. Объем торгов опционами с этой датой экспирации особенно низок, поэтому этот более долгосрочный прогноз обладает незначительным весом.

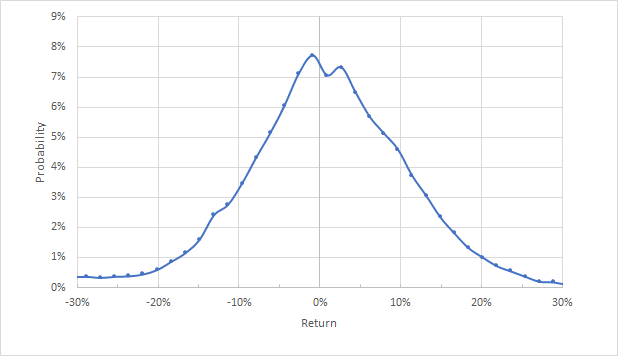

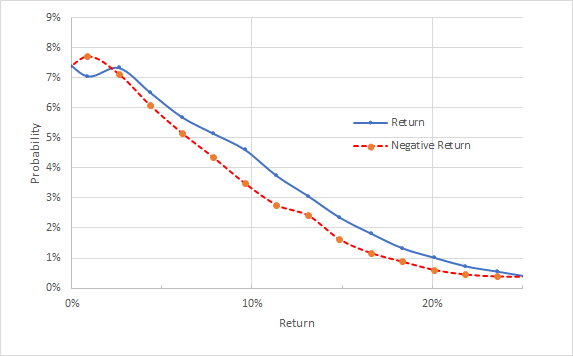

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных), где на вертикальной оси отображены значения вероятности, а на горизонтальной — изменение цены.

Источник: Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся модель для периода по январь 2022 года в целом симметрична с равномерным распределением вероятностей положительных и отрицательных ценовых движений сопоставимой амплитуды, хотя баланс вероятностей с максимальными значениями несколько смещен в отрицательную сторону. Максимальная вероятность соответствует снижению на 0,9%. Расчетная годовая волатильность, полученная из этого распределения, составляет 26,8%.

Чтобы упростить прямое сопоставление относительных вероятностей положительных и отрицательных ценовых изменений, я нанес их на положительную сторону оси X (см. ниже).

Источник: Данный расчет произведен на основе данных об опционах с платформы eTrade.

Как можно заметить, вероятности положительных исходов последовательно превышают вероятности отрицательных исходов применительно ко многим ценовым изменениям (сплошная синяя линия находится выше пунктирной красной линии для большинства возможных исходов на графике). Это «бычий» сигнал.

В теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в желании ограничить убытки. Это дополнительный довод в пользу «бычьей» интерпретации рыночного прогноза для T. Rowe.

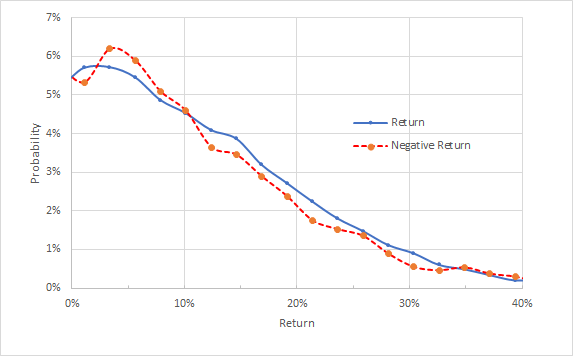

Рыночный прогноз на период в 5,2 месяца (по 14 апреля 2022 года) в целом совпадает с краткосрочным прогнозом, хотя максимальная вероятность соответствует снижению на -3,5%, а перевес в положительную сторону для остальных ценовых изменений не так ярко выражен. Как уже было отмечено выше, я не придаю большого веса этому прогнозу ввиду низкого объема торгов с опционами с этой датой экспирации. Я интерпретирую этот прогноз как нейтральный.

Источник: Данный расчет произведен на основе данных об опционах с платформы eTrade.

Подведем итог

Акции T. Rowe обеспечили инвесторам в этом году впечатляющую доходность, в том числе со времени публикации моей мартовской статьи. Бизнес управления активами процветает, когда фондовые рынки растут и, конечно же, наоборот. Мартовский консенсус-прогноз Уолл-стрит предполагал, что потенциал роста полностью учтен в котировках. То же самое можно сказать и о текущем консенсусе аналитиков.

Фундаментальные факторы в настоящее время носят благоприятный характер, и никаких очевидных препятствий для сохранения долгосрочной траектории роста дивидендов сейчас нет.

В то время как консенсусный ценовой таргет Уолл-стрит на следующие 12 месяцев находится ниже текущей цены акций, дивидендная доходность и ожидаемый (дальнейший) рост дивидендов вполне могут поддержать общую годовую доходность в 15%. Рыночный прогноз на период до начала 2022 года остается слегка «бычьим», хоть и менее оптимистичным, чем в конце марта. Я же в целом подтверждаю свой «бычий» рейтинг для акций T. Rowe.