В пятницу, 12 ноября, российский фондовый рынок в первой половине торгов показывает отрицательную динамику основных индексов.

В наибольшем минусе находятся потребительский и нефтегазовый сектора, а также химическая промышленность, металлурги и горнодобытчики. Лучше рынка выглядят электроэнергетика и транспортный сектор.

Просадке отечественного рынка сегодня способствует отступление цен на нефть: сырье марки Brent понижается в цене на 1,07% до отметки $81,98 за баррель.

В остальном внешний фон для российских торгов с утра складывается неплохой: фьючерсы на индекс S&P 500 прибавляют 0,18% по состоянию на 12:00 МСК. Американский рынок накануне закрылся преимущественно в плюсе. Доходность 10-летних трежериз повышается на 0,8 б.п. и находится на отметке 1,566%.

Индекс МосБиржи к середине торговой сессии ослаб на 1,05% до 4145,28 пункта, а индекс РТС теряет 2,19% до 1813,92 пункта.

Среди лидеров роста находятся бумаги HeadHunter (MCX:HHRUDR) (+2,0%), «Сургутнефтегаз» (+10,4%), Полюс (+1,8%) и др.

Интересно, что акции «Сургутнефтегаза (MCX:SNGS)» прибавляют в цене более 10% без какого-либо фактического информационного повода.

Наибольшие потери несут акции «Газпрома (MCX:GAZP)» (-2,2%), «Сбербанка (MCX:SBER)» (-2,1%), Банка ВТБ (MCX:VTBR) (-1,7%) и др.

С технической точки зрения, на дневном графике индекса МосБиржи выстраивается локальный «нисходящий клин», формирование фигуры еще не завершено, и индекс в краткосрочной перспективе еще сохраняет потенциал снижения в рамках «клина».

Рынок США закрылся в слабом плюсе

В четверг, 11 ноября, фондовый рынок Соединенных Штатов завершил торговую сессию небольшим ростом двух из трех ключевых индексов.

После распродаж, прокатившихся по американскому рынку в среду на фоне данных по инфляции за октябрь, котировки предприняли отскок, но индексу Dow не удалось отжаться из-за крупной просадки акций Walt Disney (NYSE:DIS). Напомни, что, согласно вышедшим накануне данным, темп роста потребительских цен в США в октябре достиг 6,2% г/г и оказался на максимуме более чем за 30 лет, существенно превысив прогнозы.

Внешний фон для американской сессии складывался неоднозначный – азиатские рынки показали смешанную динамику, а европейские площадки торговались преимущественно в плюсе.

Стоит отметить, что торги в четверг проходили не слишком активно – в Соединенных Штатах отмечался День ветеранов.

По итогам сессии индикатор голубых фишек Dow Jones Industrial Average понизился на 158,71 пункта или 0,44% до уровня в 35921,23 пункта, индекс широкого рынка Standard & Poor's 500 увеличился на 2,56 пункта или 0,06% до отметки 4649,27 пункта. Индекс высокотехнологичных отраслей Nasdaq Composite ушел в плюс на 81,58 пункта или 0,52% и достиг отметки 15704,28 пункта.

В составе индекса голубых фишек в плюсе закрылось менее половины бумаг, в т.ч., свыше 1% прибавили Salesforce, Dow и Walgreens, а растеряли свыше 1% акции Visa (NYSE:V), Walt Disney, Cisco Systems (NASDAQ:CSCO), Honeywell и др.

Медийный гигант Disney лишился 7,1% рыночной капитализации после того, как отчитался за минувший квартал хуже ожиданий Уолл-Стрит как по выручке, так и по прибыли.

Американский ритейлер профессиональной косметики Sally Beauty подскочил на 10,0%: выручка и чистая прибыль компании по итогам третьего квартала превзошли ожидания.

Сеть универмагов Dillard's также подскочила на 10,0%, опубликовав удачные квартальные результаты. «За компанию» продвинулись и другие ритейлеры – компания Macy's финишировала с повышением на 3,6%, а Nordstrom – на 1,9%.

S&P 500

На дневном графике индекса имеет место коррекционное снижение, в рамках которого формируется «флаг». После завершения формирования «флага» в перспективе ближайших нескольких сессий целесообразно ожидать нового витка роста.

Европейские рынки показывают смешанную динамику

В пятницу, 12 ноября, в первой половине торговой сессии фондовые рынки Старого Света показывают смешанную динамику индексов.

Игроки продолжают отслеживать квартальные отчеты компаний, а также в фоновом режиме на повестке у инвестиционного сообщества остаются высокие темпы инфляции в США и возросшие инфляционные ожидания в европейском регионе.

Стоит отметить, что в течение дня ожидается публикация данных по промышленному производству еврозоны за сентябрь.

К 12:30 МСК британский индекс FTSE 100 ушел в минус на 0,40%; немецкий индекс DAX прибавляет 0,10%, а французский CAC 40 повышается на 0,08%; региональный индикатор Stoxx 600 ослаб на 0,05% до отметки 485,07 пункта.

Акции швейцарского поставщика предметов роскоши Richemont подорожали на 8,7% после того, как компания удачно отчиталась за минувший квартал.

Датская ИТ-компания Simcorp отступила на 5%, разочаровав аналитиков своими квартальными результатам.

Немецкий телекоммуникационный гигант Deutsche Telekom продвинулся на 2,1%, повысив прогнозы по финансовым результатам на 2021 год уже в третий раз.

Фармацевтическая компания AstraZeneca (LON:AZN) ушла в минус на 3,5% после публикации квартального отчета. Ее выручка увеличилась на 47% и превысила ожидания, но чистая прибыль оказалась ниже прогнозов, что и вызвало негативную реакцию рынка.

DAX

С точки зрения технического анализа, на дневном свечном графике индекса наблюдается череда «волчков», что сигнализирует об ослаблении настроя быков и вероятности коррекционной просадки в краткосрочной перспективе.

Гонконгский индекс окреп в четвертый день кряду

В пятницу, 12 ноября, ключевые фондовые индексы Гонконга и материкового Китая завершили торги разнонаправленно.

В Гонконге ключевой фондовый индекс зафиксировал рост в четвертый день кряду: покупательному настрою поспособствовали надежды на смягчение регулятивных ограничений со стороны властей. Ралли возглавили девелоперы на фоне сообщений в СМИ о том, что власти намерены содействовать в разрешении проблем с ликвидностью в секторе.

Стоит отметить, что в понедельник в Китае ожидается публикация данных по розничным продажам и промышленному производству за октябрь, а сегодня значимой статистики по стране не публиковалось. В материковом Китае на фоне тревоги по поводу возможного ухудшения макроданных возобладали медвежьи настроения.

По итогам сессии индекс CSI 300 понизился на 0,21% до 4 888, пункта, тогда как ChiNext ослаб на 0,09% до 3 430,14 пункта. Гонконгский индекс Hang Seng окреп на 0,16% до 25 287,50 пункта.

В составе индекса Hang Seng потери более 2% понесли Haidilao, CK Asset, Geely, CSPC Pharma и др., а в наибольшем плюсе (свыше 2%) финишировали Sunny Optical, Longfor Properties, Meituan и др.

Акции переработчика опасных отходов Hongcheng Environmental Technology отступили на 4,9% в дебютный день торгов на бирже в Гонконге.

Оператор ресторанов Haidilao International отступил на 8,8% на новостях о планирующемся размещении акций на сумму $300 млн.

С точки зрения технического анализа, на дневном графике индекса CSI 300 продолжается формирование «симметричного треугольника», и в краткосрочной перспективе вероятно боковое движение в рамках сужающейся части фигуры.

К 11:15 МСК на валютном рынке пара USD/CNY ушла в плюс на 0,05% до 6,3927, курс USD/CNH ослаб на 0,01% до отметки 6,3883, а пара USD/HKD прибавила 0,01% до 7,7927.

Доходность 10-летних китайских государственных облигаций уменьшилась на 0,2 б.п. до 2,938%.

Нефть теряет в цене на фоне укрепления доллара

В пятницу, 12 ноября, цены на нефть снижаются на 0,71% и торгуются вблизи отметки в $82,58 за баррель.

К 12:00 МСК январские фьючерсы на нефть марки Brent находятся у отметки $82,27, декабрьские фьючерсы на нефть марки WTI снижаются на 1,02% и торгуются у отметки в $80,78.

Цены на нефть снижаются в пятницу, сведя на нет рост по результатам предыдущей сессии, на фоне роста доллара в ожидании, что Федрезерв перенесет планы по повышению ставок для сдерживания инфляции.

Американская валюта может продолжить укрепление, пока на глобальных рынках ожидают роста ставок из-за высокой инфляции в США, что, по действующим планам ФРС, может произойти не ранее середины 2022 года, когда будет полностью завершена программа QE. В то же время, сильный доллар может стать препятствием для роста цен на нефть, так как исторически «черное золото» торгуется именно в долларах, что делает нефть дороже для стран, использующих другую валюту.

Также многие инвесторы задумываются насчет спекуляций о том, может ли администрация Байдена начать реализовывать нефть из стратегического нефтяного резерва США, чтобы охладить цены.

В целом несмотря на то, что на нефтяном рынке наблюдается дефицит предложения, более важной проблемой остается динамика спроса, поскольку рынок переходит от активного восстановления, вызванного оживлением спроса на товары (что стимулировало спрос на энергоносители), к восстановлению спроса на услуги. В то же время авиаперевозки быстро набирают обороты, но ужесточение монетарной и фискальной политики и приближающаяся зима в Северном полушарии могут действовать как демпфер. Хотя цена на нефть может выиграть от восстановления спроса, высокие цены на энергоносители и более устойчивая инфляция могут ослабить перспективы экономического роста, тем самым сдерживая потенциал роста нефти.

ОПЕК в четверг вновь снизила свой прогноз мирового спроса на нефть в четвертом квартале на 330 000 баррелей в день по сравнению с прогнозом прошлого месяца, поскольку высокие цены на энергоносители сдерживают восстановление экономики после пандемии коронавируса.

Отдельно стоит упомянуть новость о том, что в Китае Национальная комиссия по развитию и реформам опубликовала план содействия развитию в ресурсозависимых регионах страны. Так, до 2025 года в Китае активизируется разведка стратегических минеральных ресурсов, включая нефть, природный газ, медь, хром, вольфрам и другие ресурсы, что также в будущем может повлиять на мировые рынки ресурсов.

Цена нефти марки Brent находится ниже линии сопротивления в $85 за баррель и торгуется у отметки $82,58. Стохастические линии направлены вниз, однако возможен и разворот, что все еще указывает на благоприятную ситуацию для продаж по инструменту в краткосрочной перспективе.

Цены цветных металлов снижаются на 0,46 % на торгах в пятницу после роста на протяжении последних нескольких дней. По состоянию на 12:00 МСК котировки золота все также находятся у отметки $1849 за тройскую унцию.

Котировки цен на золото вернулись выше линии поддержки в $1850 и торгуются у отметки в $1849. Стохастические линии вошли в зону перекупленности, что указывает на ограниченность дальнейшего роста по инструменту в краткосрочной перспективе.

Доллар США штурмует новые вершины на ожиданиях повышения ставки ФРС

В пятницу, 12 ноября, индекс доллара немного корректируется вниз после достижения нового максимума с июля 2020 года на фоне ожиданий, что Федрезерв приступит к нормализации денежно-кредитной политики в следующем году.

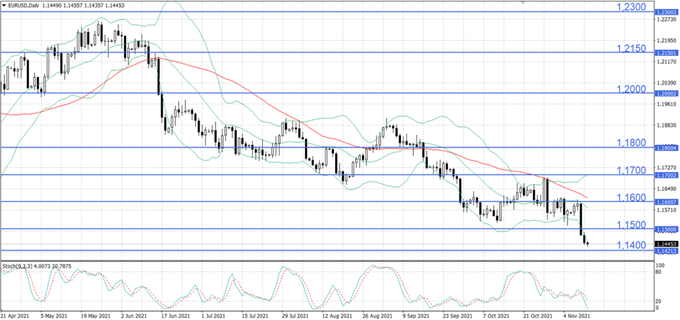

По состоянию на 11:45 МСК курс EUR/USD подрастает на 0,02% и торгуется у отметки 1,14515, а индекс доллара DXY снижается на 0,06% и находится у уровня 95,118. По итогам предыдущей торговой сессии курс основной валютной пары снизился на 0,26%, до отметки 1,14492, а индикатор DXY повысился на 0,36%, до уровня 95,175.

Поддержку американской валюте оказывает рекордная за последние 30 лет инфляция в США, в связи с чем среди инвесторов крепнут ожидания, ФРС будет вынуждена приступить к нормализации монетарной политики гораздо раньше, чем это предполагалось некоторое время назад. При этом от представителей ФРС все чаще звучат предположения, что после полного сворачивания программы покупки активов регулятор поднимет процентную ставку дважды уже до конца 2022 года. Это также соответствует ожиданиям инвесторов: фьючерсы на ставку показывают, что рынок ждет двух повышений ставки в 2022 году, опережая сентябрьский dot plot ФРС на 2022-23 гг.

В то же время экономисты ожидают, что ЕЦБ будет придерживаться ультрамягкой монетарной политики еще долгое время и не поднимет процентную ставку ранее конца 2023 года. При этом инфляция в еврозоне растет более сдержанными темпами, нежели в США. Европейский ЦБ прогнозирует, что по итогам текущего года инфляция составит 2,2%, а в 2022 году замедлится до 1,7%. Таким образом, можно ожидать, что доходности по гособлигациям в США будут расти быстрее, нежели в еврозоне, что обеспечит благоприятные условия для укрепления доллара в паре с евро.

Касательно макроэкономической статистики, вчера важных показателей по еврозоне и США не публиковалось, а сегодня необходимо будет проследить за выходом в еврозоне данных по промышленному производству, а в США – по индексам текущих условий, потребительским и инфляционным ожиданиям от Мичиганского университета, а также по количеству открытых вакансий на рынке труда от JOLTs.

Пара EUR/USD продолжает снижение, торгуясь в середине диапазона 1,1400-1,1500. Стохастические линии уже достигли зоны перепроданности, что может говорить об ограниченном потенциале дальнейшего снижения и вероятности консолидации по инструменту на краткосрочном горизонте.