Рост доходности облигаций способствовал активному ралли акций MetLife (NYSE:MET) в начале 2021 года, однако в мае бумаги оказались под давлением. В то время как прирост за последние 12 месяцев по-прежнему составляет 38,5%, акции торгуются на 6,3% ниже максимума текущего года от 7 мая в $67,16. Гиганту рынка финансовых услуг не помог даже сильный финансовый отчет за третий квартал от 3 ноября.

Динамика MET за последние 12 месяцев

Источник: Investing.com

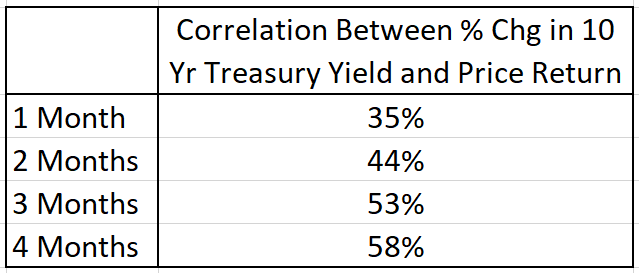

Стоит отметить сильную корреляцию между бумагами MET (которая вышла на публичный рынок в начале 2000 года) и доходностью облигаций. Например, корреляция между месячной динамикой MET и изменением доходности 10-летних бумаг США за один месяц составляет 35%. При этом в более долгосрочной перспективе взаимосвязь еще сильнее, достигая 58% в 4-месячном периоде.

Корреляция между акциями MET и доходность 10-летних гособлигаций США

Расчет произведен на основе данных Yahoo! Finance

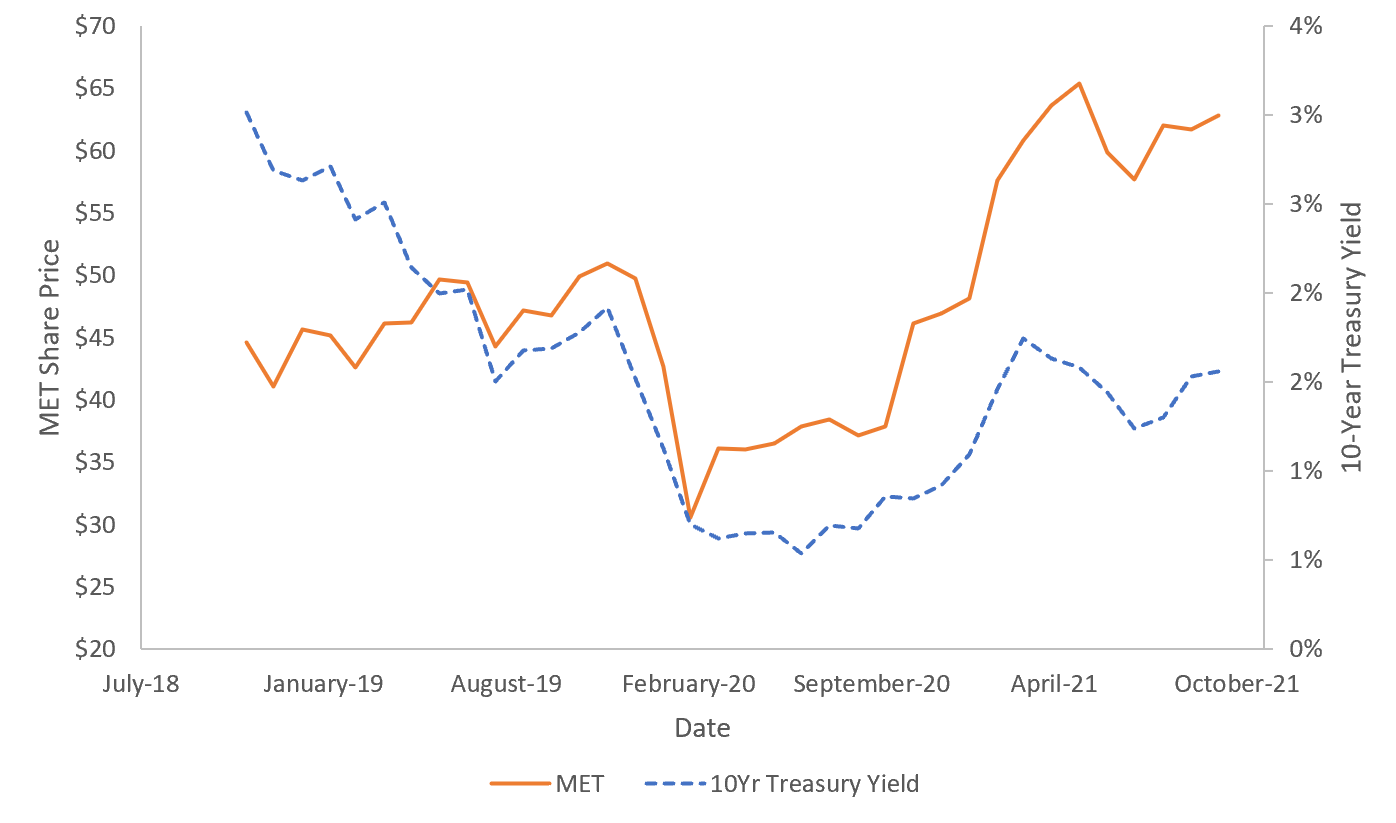

Корреляция между доходностью облигаций, процентными ставками и страховыми компаниями хорошо известна. Рост ставок благоприятно сказывается на страховых компаниях, при этом верно и обратное. В значительной степени инвестирование в подобные компании является «ставкой» ставка на динамику доходности, что наглядно прослеживается на графике MET за последние два года.

Акции MET и доходность 10-летних облигаций

Источник: Yahoo! Finance

Последний раз я анализировал MET 27 апреля 2021 года, когда присвоил акциям нейтральный рейтинг. С тех пор бумаги просели на 1,14%, тогда как индекс S&P 500 прибавил 12,72%. В своем анализе я ориентировался на две формы оценок.

Во-первых, я рассмотрел прогнозы экспертов с Уолл-стрит. В конце апреля они придерживались «бычьих» взглядов, а их 12-месячный ценовой таргет для акций находился на 3,5% выше их цены на тот момент. Второй формой оценок были ожидания участников рынка опционов, представление о которых дают цены страйк.

В конце апреля «рыночный» прогноз на январь 2022 года был нейтральным с небольшим «медвежьим» уклоном. Оба консенсуса отражают мнения относительно будущей доходности, и я считаю, что эти агрегированные оценки точнее моих индивидуальных прогнозов.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

С момента моего последнего анализа прошло почти 7 месяцев, в течение которых MET сильно отстала от рынка, поэтому я решил посмотреть, как изменились мнения аналитиков и участников рынка.

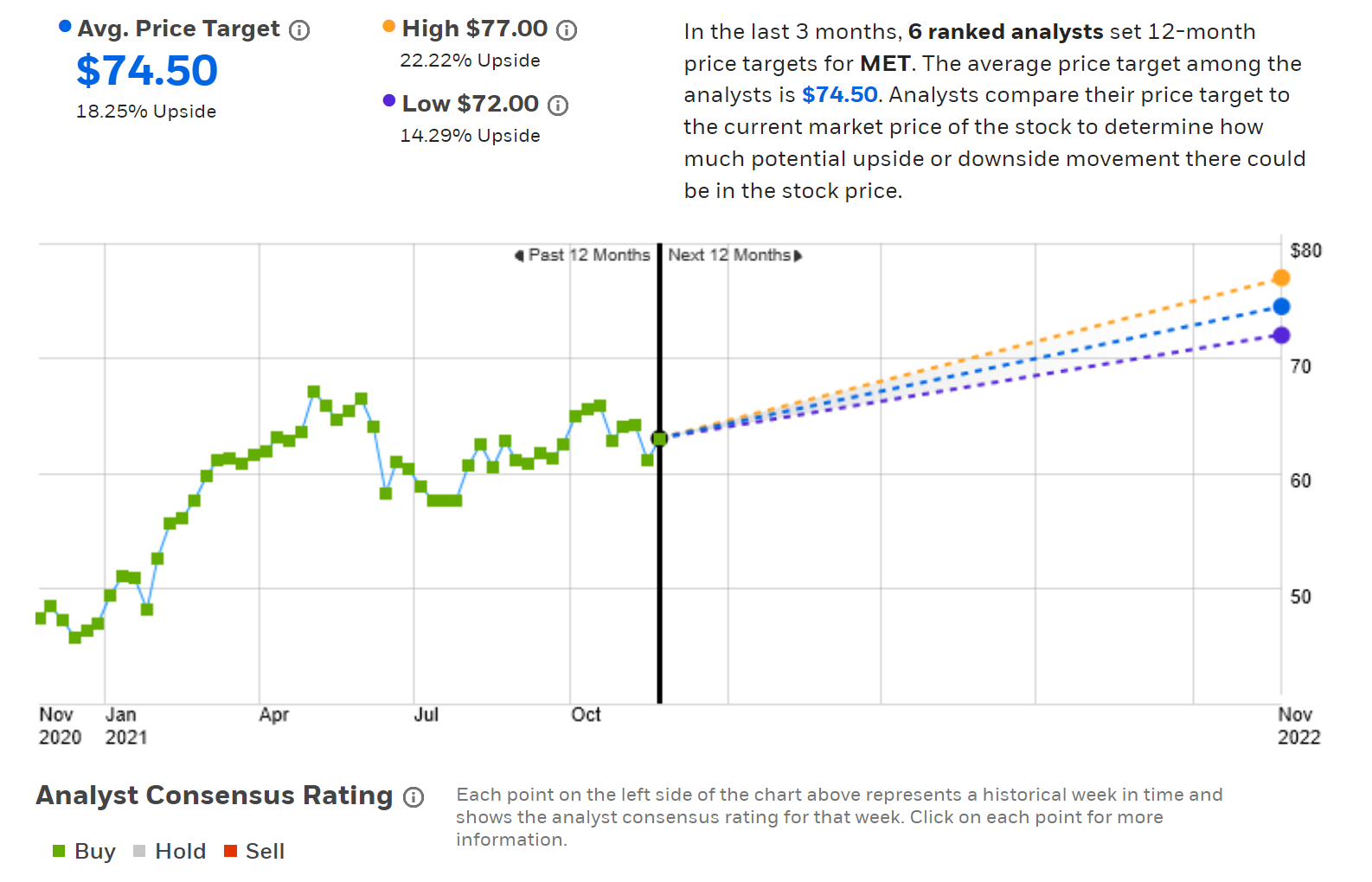

Прогнозы аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций MET от 6 аналитиков, которые озвучили свои мнения в течение последних 90 дней. В целом рейтинг является «бычьим», а усредненный 12-месячный таргет расположен на 18,25% выше текущей стоимости акций.

При этом разброс оценок оказался непривычно низким, а самый пессимистичный сценарий предполагает наличие потенциала роста на 14,29%. Все шесть аналитиков рекомендуют покупать MET.

В конце апреля усредненный таргет опрошенных E-Trade экспертов располагался на 3,86% цены акций на тот момент.

Рейтинг и ценовой таргет акций MET

Источник: E-Trade

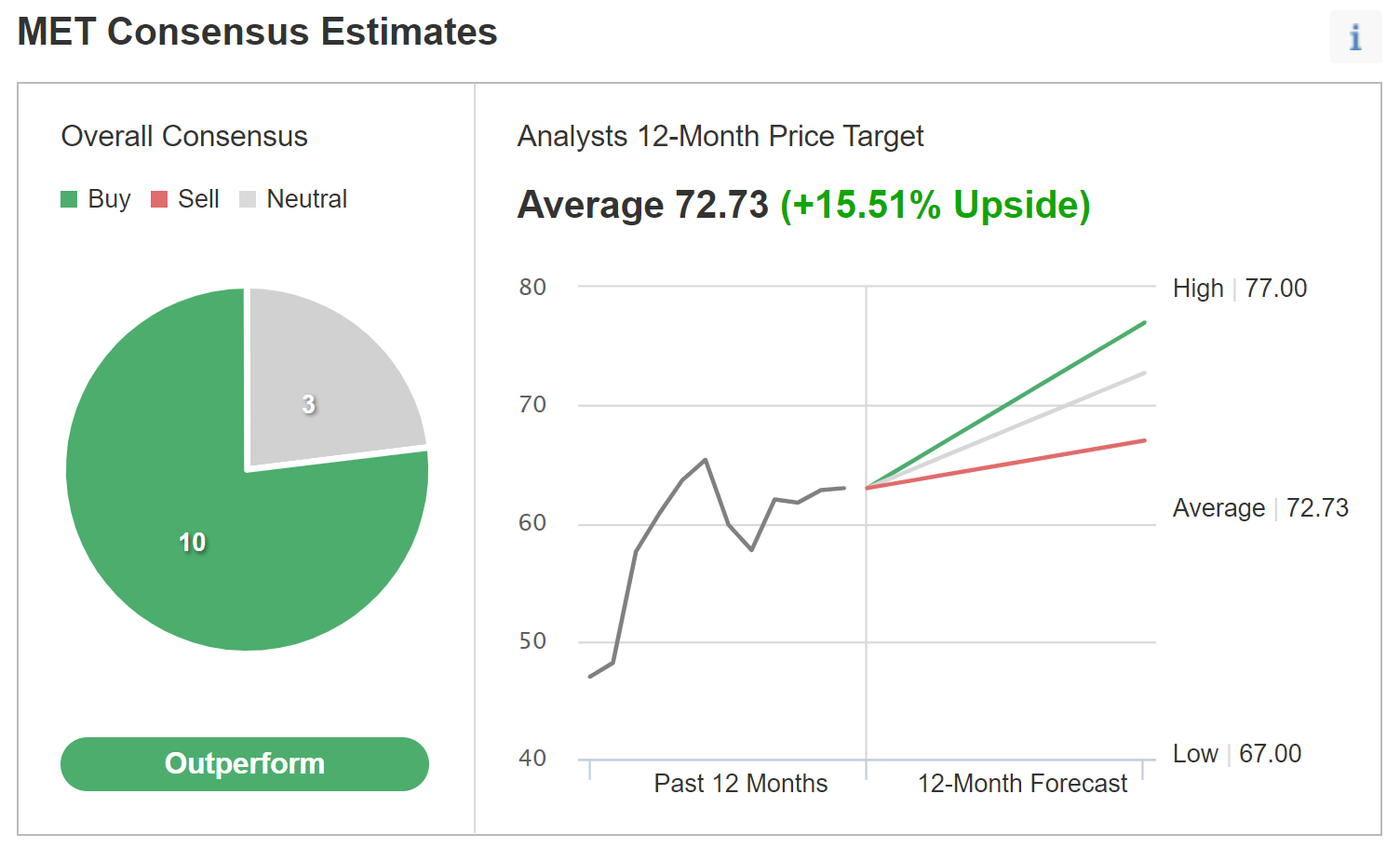

Investing.com предоставляет аналогичную информацию, базируясь на мнении 13 индивидуальных аналитиков. В целом эксперты полагают, что акции будут торговаться «лучше рынка», при этом 10 аналитиков рекомендуют покупать акции, а 3 — заняли нейтральную позицию.12-месячный таргет расположен на 15,5% выше текущей цены акций.

Рейтинг и таргеты от аналитиков, опрошенных Investing.com

Источник: Investing.com

Мнения экспертов Уолл-стрит существенно улучшились с конца апреля, при этом усредненный 12-месячный целевой уровень (полученный из данных E-Trade и Investing.com) предполагает рост на 16,9%. В сочетании с расчетной дивидендной доходностью в 3,14%, инвестиционная отдача за следующие 12 месяцев составит 20%.

Ожидания участников рынка в отношении MET

Я проанализировал опционы пут и колл с различными ценами страйк на 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций на два следующих месяца. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают 18 марта и 17 июня 2022 года.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

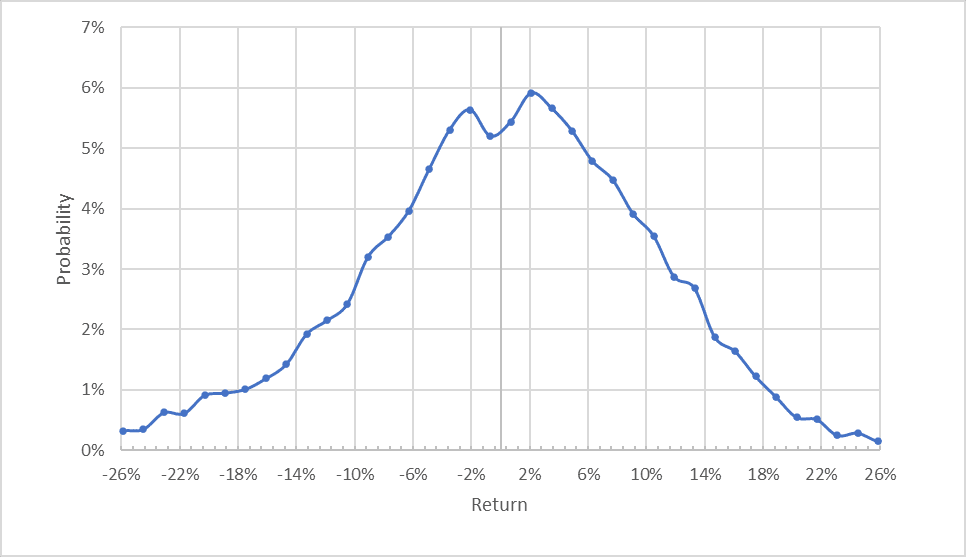

Прогноз динамики акций к 21 января 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, хотя пиковая вероятность немного смещена в сторону положительного исхода. Расчетная годовая волатильность, полученная из этого распределения, составляет 28,5%.

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

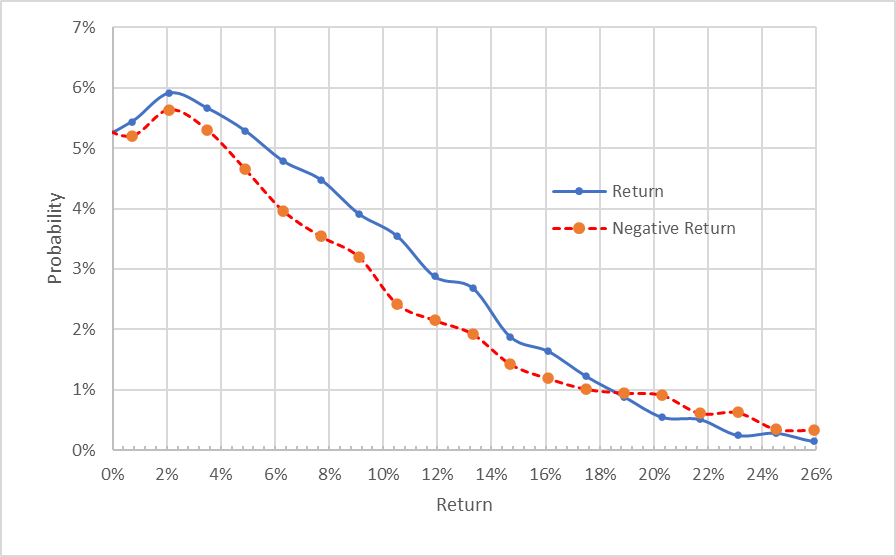

Прогноз динамики акций к 21 января 2022 года

Как можно заметить, вероятность роста акций превышает вероятность их снижения на аналогичную величину на протяжении практически всей кривой (сплошная синяя линия находится над пунктирной красной линией). Это явно «бычий» сигнал, поскольку в теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в их желании ограничить убытки.

Влияние этого эффекта измерить количественно, однако сам по себе он усиливает «бычий» прогноз.

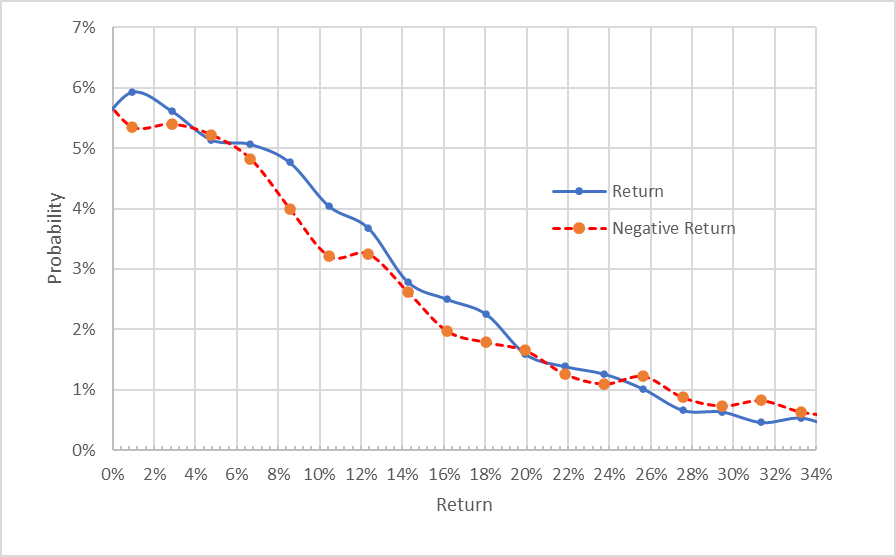

Перспективы на следующие 3,9 месяца также слегка оптимистичны, при этом вероятность положительного исхода постоянно превышает или, по крайней мере, равна вероятности отрицательного исхода. Расчетная волатильность в данном случае составляет 29,0%.

Прогноз динамики акций к 18 марта 2022 года

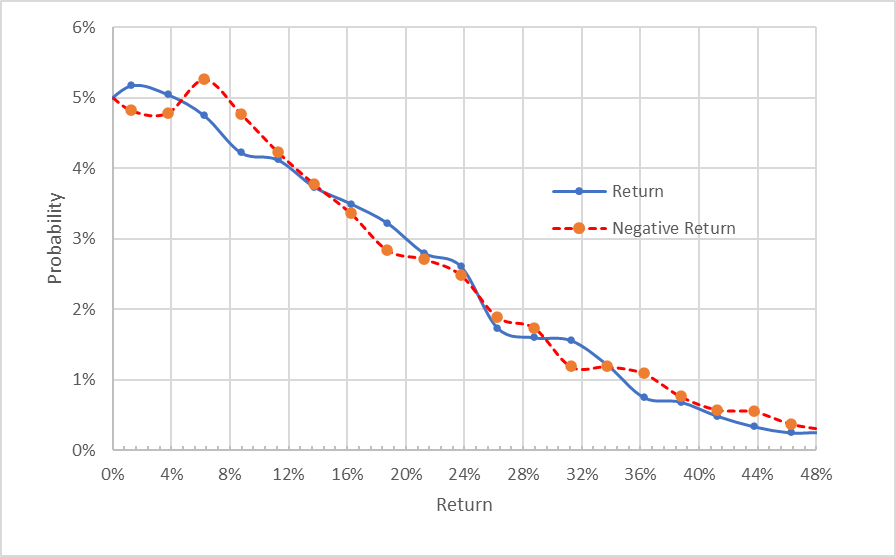

Прогноз на 17 июня 2022 года более нейтрален. Вероятности роста и снижения регулярно переворачиваются на протяжении кривой, что выглядит как «белый шум». Учитывая склонность трейдеров переплачивать за опционы пут, этот прогноз на середину 2022 года выглядит слегка оптимистичным. Годовая волатильность, рассчитанная на основе этого распределения, составляет 30,3%.

Прогноз динамики акций к 17 июня 2022 года

В целом оценки участников рынка согласованы; прогноз на начало 2022 года оптимистичен, после чего смещается к более нейтральному. Объем торгов июньскими опционами довольно низок, поэтому их вклад в формирование модели менее значим. Ожидаемая волатильность достаточно стабильна и в среднем составляет около 29%.

Подведем итог

В начале мая акции MET прошли локальный пик и с тех пор не демонстрировали четкой динамики, что соответствует картине на рынке облигаций. Компания опубликовала сильный отчет за третий квартал, однако акциям это не помогло. Аналитики с Уолл-стрит сохраняют оптимизм в отношении бумаг MET, а их ценовой таргет в сочетании с дивидендной доходностью позволяет рассчитывать на 12-месячную инвестиционную отдачу в 20%.

Что касается оценок непосредственных участников рынка, то в конце апреля их ожидания на январь 2022 года были нейтральными. Сейчас их прогноз на начало 2022 года является оптимистичным, смещаясь к нейтральному ближе к середине года. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности.

Учитывая расчетную волатильность для MET в 29%, компания отвечает этому требованию. Несмотря на чувствительность компании к доходности облигаций и трудности в прогнозировании этого элемента уравнения, я повышаю рейтинг MetLife до «бычьего».