Примерно 13 месяцев назад, в начале ноября 2020 года, на фондовых рынках поменялась инвестиционная идея. Произошло это благодаря победе Байдена на президентских выборах, а также появлению эффективных и доступных вакцин. Тогда мы увидели переключение роста рынка с отдельных бумаг условного сектора «работай из дому» на весь рынок в целом. Началось активное восстановление акций энергетического, финансового и технологического сектора.

Ровно через год, в начале ноября 2021, этот тренд себя изжил, что заставило лидирующие секторы отступить от ценовых пиков. Первоначально новости о новом штамме Омикрон напугали рынки, однако в последние дни часть страха рассеялась, и появились надежды, что новый вариант вируса, напротив, выступает светом в конце туннеля, давая надежду, что мутация сделала его менее смертельным, хоть и в разы более заразным. Самое главное, что существующие вакцины в значительной степени защищают людей, если не от заражения, то как минимум от тяжелого течения болезни.

Если первые наблюдения подтвердятся, это может стать долгожданным вздохом облегчения для туристической отрасли, поскольку резко снизит опасения перед ужесточением локдаунов. При наиболее позитивном сценарии, уже будущей весной коронавирус не будет ограничивать передвижения и отдых людей. Если так, то следующей инвестиционной идеей для рынков могут стать акции авиаперевозчиков и туризма, которые оказались на годовых минимумах не так давно, поскольку всплеск оптимизма с ноября прошлого года по март этого быстро сдулся.

Кроме того, рынки могут окончательно переключиться с опережающей динамики «акций роста» на «акции стоимости». В пользу данного сценария говорит разворот монетарной политики, который происходит в ответ на инфляцию. Акции «роста» тянули рынок вверх все последние годы, когда ФРС находилась в позиции стимулирования инфляции, а не ее подавления.

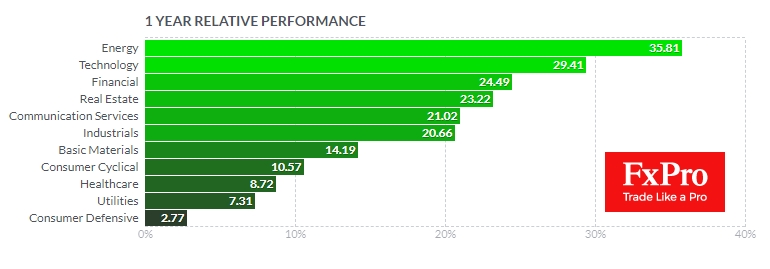

В подобные периоды инвесторы отдают предпочтение акциям компаний с устойчивой бизнес-моделью и регулярными дивидендами. Это могут быть секторы товаров первой необходимости и коммунального хозяйства. Именно они отставали весь последний год, прибавляя всего лишь по 2% и 7% соответственно.

Нельзя исключать, что предполагаемое нами «переключение» не станет негативным для финансовой отрасли, которая выигрывает от повышения объемов кредитования и роста процентных ставок.

Если говорить в разрезе индексов, то мы видим повышенные шансы, что соотношение индексов Nasdaq/Dow, повторившее максимумы пика 2000 года на отметке 0.47, в ближайшие месяцы будет корректироваться.

Мы не говорим, что эта пропорция вернется к уровню 0.11, то есть потеряет ¾ от текущих значений. Более разумным на данный момент стоит считать ожидания коррекции до 0.30 в 2022–2023, предполагая 35%-ное падение NASDAQ при неизменном уровне Dow Jones.

Команда аналитиков FxPro