Про “дивидендных аристократов” слышали многие. Это компании, которые стабильно выплачивают и регулярно повышают дивиденды в течение 25 и более лет. Сегодня это 65 американских брендов.

Но, помимо аристократов, есть ещё “дивидендные короли’'. Они платят и повышают дивиденды как минимум 50 лет. Их вдвое меньше: всего 31 компания. Но это самые надежные бизнесы: они пережили далеко не один кризис, однако продолжали выплачивать дивиденды и приносить доход своим инвесторам.

Большинство из этих компаний работают в защитных секторах экономики, например, в потребительском. Благодаря этому они меньше подвержены мировым кризисам, поскольку продают товары и услуги, которые людям нужны всегда.

Рассмотрим топ-5 “дивидендных королей”, по мнению InvestFuture.

Johnson & Johnson

Американский фармацевтический гигант, в основном производит фармацевтические препараты, медицинское оборудование, а также потребительские товары.

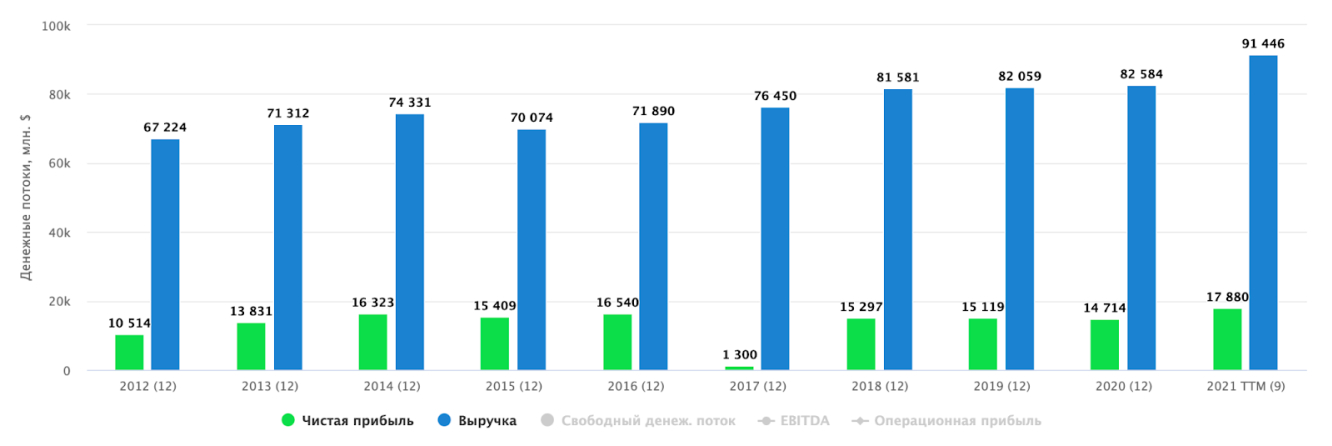

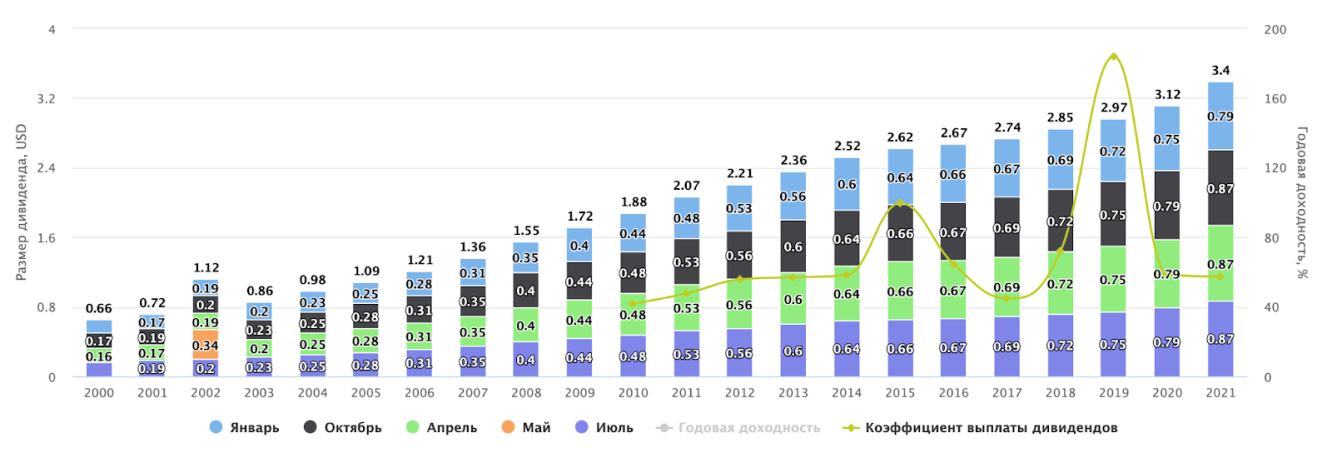

Johnson & Johnson (NYSE:JNJ) с капитализацией $450 млрд — самый крупный представитель своего сектора в США. Однако это не мешает ему ежегодно наращивать выручку. Темпы роста не слишком быстрые, примерно 3% в год. Но зато компания стабильно платит дивиденды уже в течение 59 лет.

А еще она увеличивает размер дивидендов примерно на 5% в год, и это очень радует инвесторов.

Кроме того, Johnson&Johnson планирует в ближайшие 1,5-2 года выделить свой менее рентабельный бизнес потребительских товаров в отдельную компанию, чтобы сосредоточиться на основных направлениях. Скорее всего, это пойдет ему на пользу, и он сможет наращивать выручку и прибыль быстрее.

Coca-Сola

Coca-Cola (NYSE:KO) — всем известная американская пищевая компания, крупнейший мировой производитель и поставщик концентратов, сиропов и безалкогольных напитков. Сегодня Coca-Cola объединяет более 500 брендов. Она производит не только газировку, но и воду, соки, кофе, чай, спортивные и энергетические напитки.

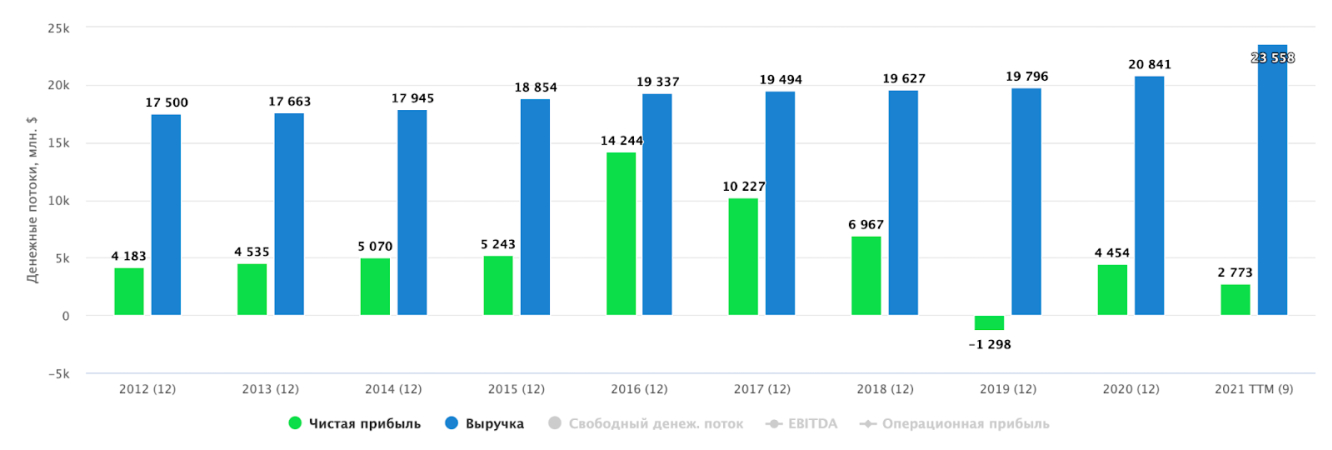

Выручка падает с 2012 года, и можно сделать ложный вывод, что компания постепенно умирает. Но на самом деле Coca-Cola переориентирует многие из своих операций по розливу, уходит от капиталоемкого и низкорентабельного бизнеса в этом направлении, чтобы сосредоточиться на производстве концентратов. Именно поэтому выручка пострадала из-за структурных изменений. На самом же деле объемы продаж растут.

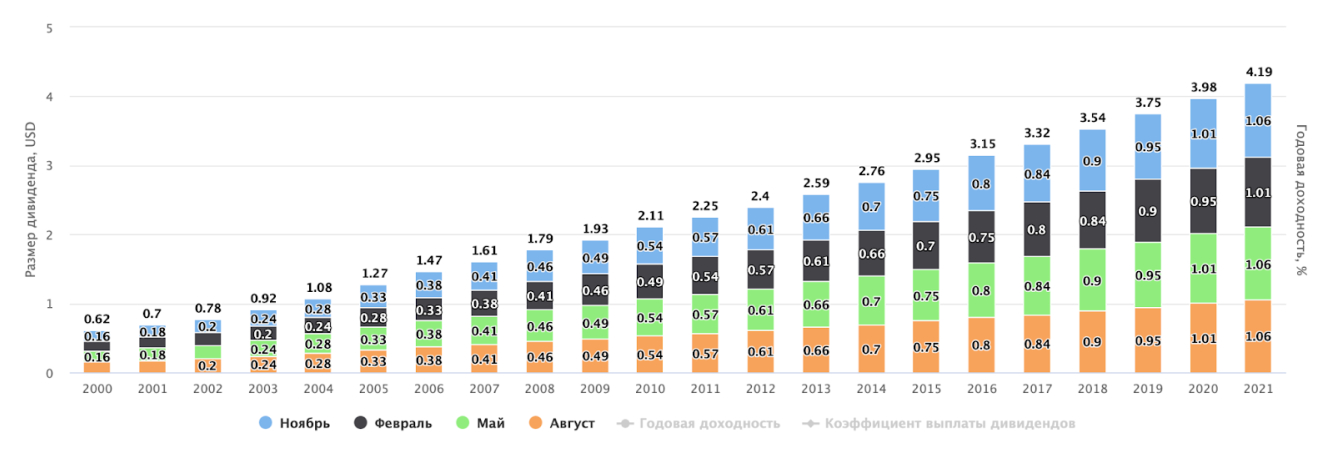

Coca-Cola выплачивает дивиденды уже в течение 56 лет и ежегодно наращивает выплаты.

Procter & Gamble

Это один из лидеров мирового рынка потребительских товаров. В основном компания производит товары для ухода за телом, гигиены и дома. Кто не слышал про шампуни Head & Shoulders, бритвы Gillette или подгузники Pampers? Все это продукция Procter & Gamble Company (NYSE:PG).

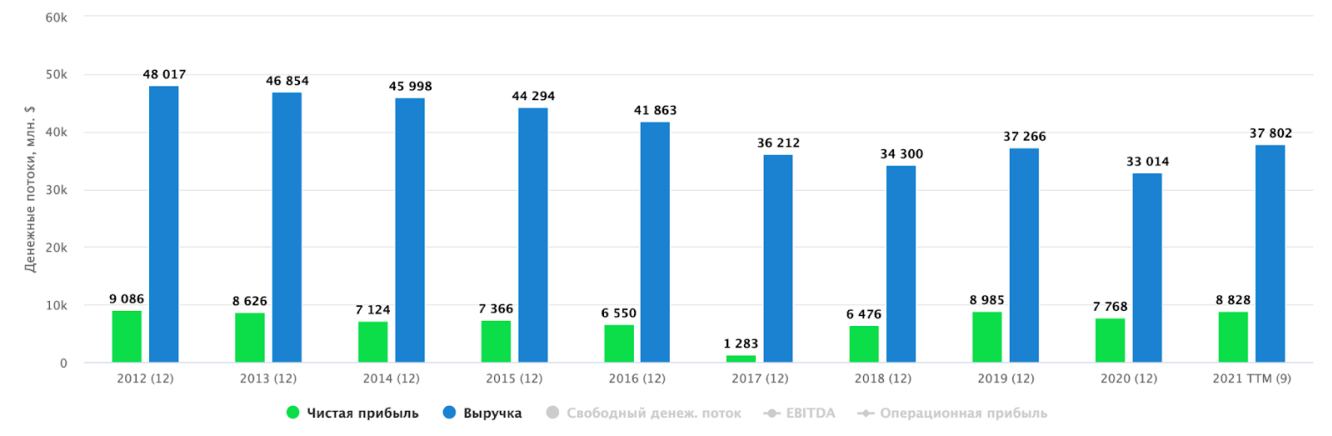

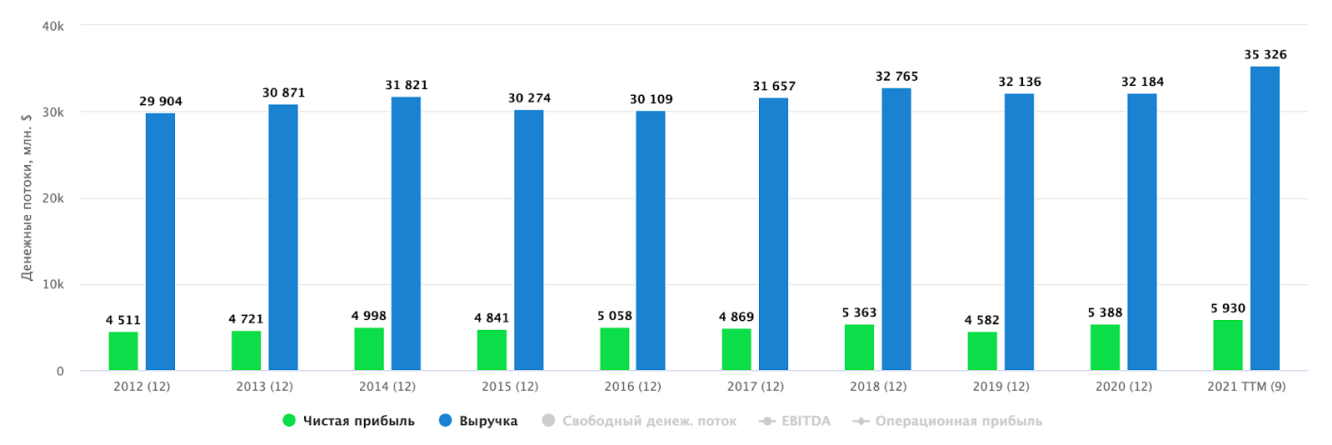

У компании медленно растет выручка: последние 5 лет она увеличивается примерно на 3% в год, а коэффициент EPS — прибыль на акцию — примерно на 9%.

Procter & Gamble находится в защитном секторе, ведь, что бы ни случилось, люди будут чистить зубы и мыться. Дивидендные выплаты растут последние 65 лет и сейчас составляют примерно 2,8% в год.

Altria

Altria Group (NYSE:MO) — американский табачный гигант, наиболее известный продажами сигарет Marlboro. Сейчас потребление табака постепенно падает во всем мире. Компания это понимает, поэтому диверсифицирует бизнес.

Altria принадлежит 10% мирового пивного гиганта Anheuser Busch Inbev (BR:ABI) (NYSE:BUD). А также крупные пакеты акций Juul — производителя и дистрибьютора электронных сигарет — и Cronos Group (NASDAQ:CRON) — производителя каннабиса

Помимо этого, Altria имеет право продавать систему нагревания табака IQOS на территории США.

С прибылью у компании определенные трудности: пока особых изменений в структуре выручки не произошло, и она все так же получает основной доход от продажи сигарет.

Однако эта проблема уже включена в цену акций. Дивидендная доходность на уровне 7,6%: это одни из самых высоких дивидендов на рынке.

Но, по мнению аналитиков InvestFuture, это рискованная инвестиция, так как на компанию давит правительство, поддерживающее тренд против курения.

3M

Американская корпорация 3M (NYSE:MMM) работает в области промышленности, безопасности работников, здравоохранения и товаров повседневного спроса. Её продукты не совсем обычные и диверсифицированы по разным отраслям. В том числе:

- винил;

- полиэстер;

- фольга;

- промышленные ленты и клеи;

- респираторы;

- светофильтры;

- схемы для принтеров;

- медицинские ленты;

- повязки;

- маски;

- средства для ухода за авто;

- канцтовары.

Выручка и прибыль компании последние 10 лет стоят на месте, однако стабильны и даже во времена кризисов несильно снижаются.

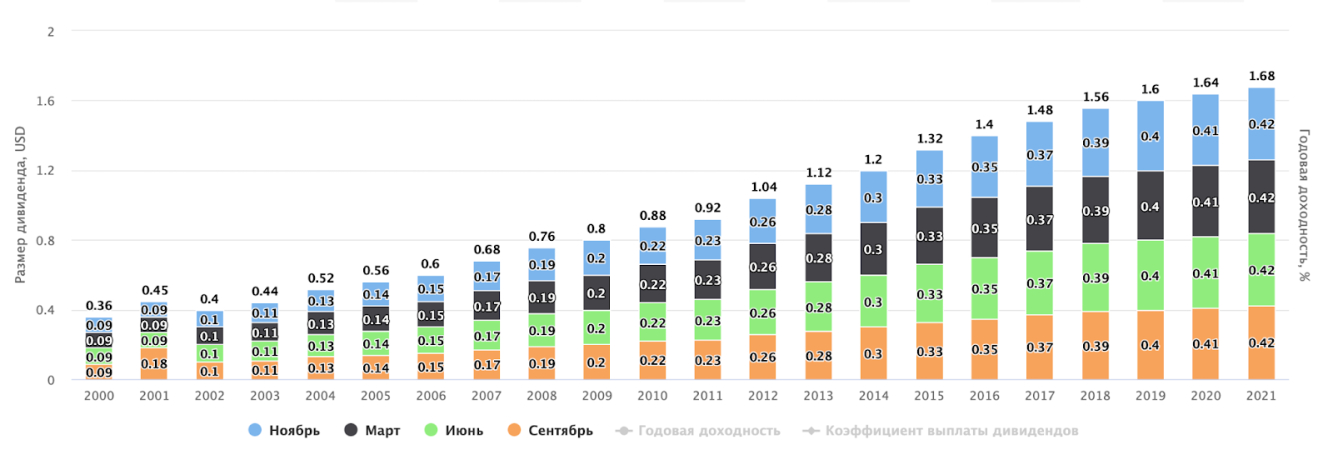

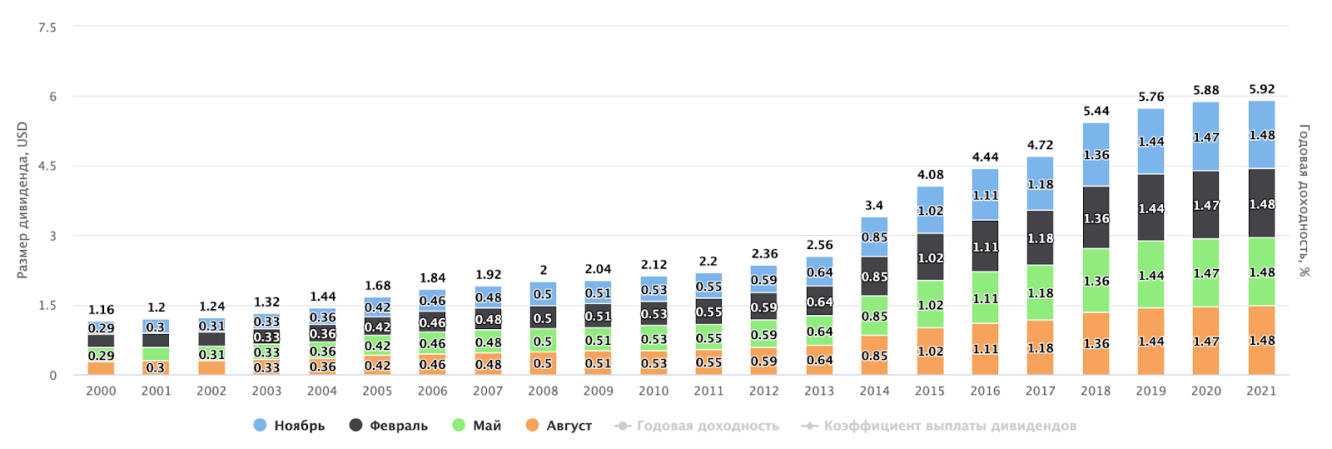

3M наращивает дивиденды 63 года подряд. Сейчас они составляют 3,39%. Размер дивидендов увеличивается примерно на 6,7% ежегодно в течение последних пяти лет. К тому же, компания проводит байбэки — обратные выкупы акций, и это также повышает их ценность для инвестора.

Мнение аналитиков InvestFuture

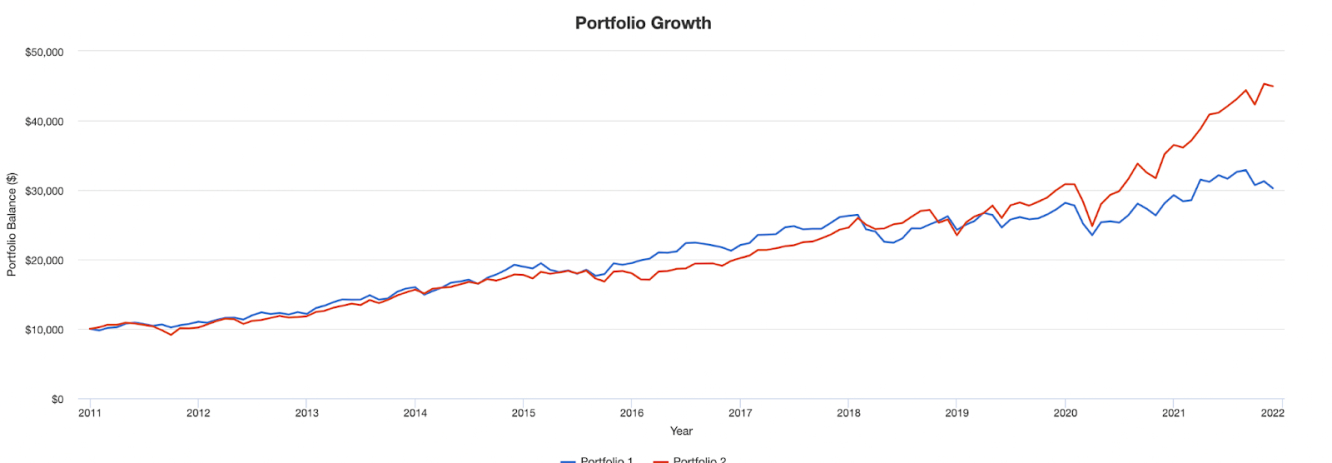

При помощи Portfolio Visualizer мы сравнили полную доходность портфеля из этих 5 акций с индексом S&P 500 за последние 10 лет. Расчёт сделан с учётом реинвестирования дивидендов.

Результаты вы видите на графике ниже.

- Portfolio 1 — портфель, в котором каждая из пяти “королевских” компаний занимает 20%;

- Portfolio 2 — ETF на индекс S&P 500 (Vanguard S&P 500 ETF (NYSE:VOO)).

Как видим, доходность обоих портфелей находилась примерно на одном уровне до 2020 года. Далее она начала расходиться.

Связано это с тем, что после мартовской коррекции 2020 года ФРС начала стимулировать экономику, и у инвесторов возрос интерес к риску. На этом фоне “короли” стали отставать от компаний роста. Поэтому средняя доходность “королевского” портфеля составляет 10,67%, а доходность ETF на S&P 500, куда входит много растущих компаний — 14,76%.

Возможно, со временем доходность этих двух классов активов — компаний стоимости и компаний роста — снова станет одинаковой. Тогда первые опять будут интересны инвесторам.

При всех достоинствах компаний с “королевскими дивидендами”, от них вряд ли стоит ожидать взрывного роста. Это просто устойчивые бизнесы, платящие стабильные дивиденды своим инвесторам. Но если вы хотите получать постоянный денежный поток от своих инвестиций, то они могут представлять для вас интерес.

Не является торговым сигналом или инвестиционной рекомендацией.

Текст подготовлен при помощи команды InvestFuture: аналитика Данилы Тимошевского и редактора Никиты Марычева.