Американские акции поддерживают «быков» по EUR/USD.

Любому ралли, и ралли Санта-Клауса — не исключение, нужен повод. Позитивная макростатистика по Штатам и хорошие новости об Омикроне из Южной Африки и Британии позволили американским фондовым индексам продолжить рост. Улучшение глобального аппетита к риску оказало давление на активы-убежища, способствуя ослаблению доллара США против основных мировых валют. Впрочем, драйверы, лежащие в основе предрождественского ралли S&P 500 – это палка о двух концах для EUR/USD.

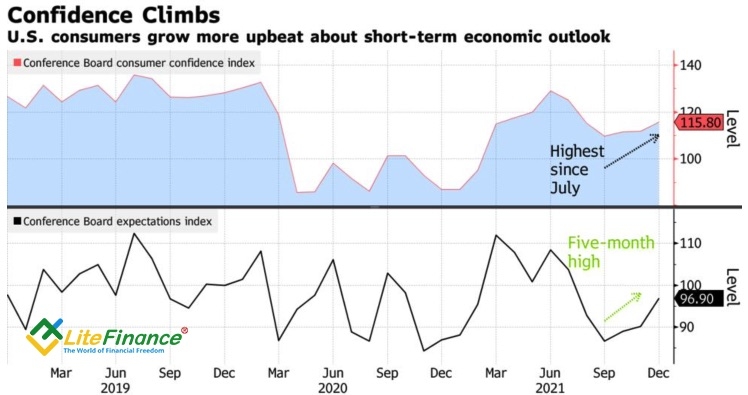

Покупатели акций приветствовали данные о росте уверенности американских потребителей и о снижении их беспокойства по поводу инфляции. Масла в огонь повышения котировок фондовых индексов подлила информация о третьем месяце увеличения продаж домов на вторичном рынке США, который готов закрыть год с лучшим результатом с 2006. По мере приближения Нового года инвесторы получают больше ясности в отношении того, что экономика в целом остается сильной.

Динамика индекса потребительского доверия в США

Источник: Bloomberg

Тем не менее, нужно понимать, что чем больше будет позитива от данных, тем выше вероятность того, что ФРС ускорит процесс ужесточения денежно-кредитной политики, что является хорошей новостью для доллара США. В настоящее время срочный рынок оценивает шансы повышения ставки по федеральным фондам в марте как фифти-фифти, и начни они расти, у «медведей» по EUR/USD появится веский аргумент для возобновления атак.

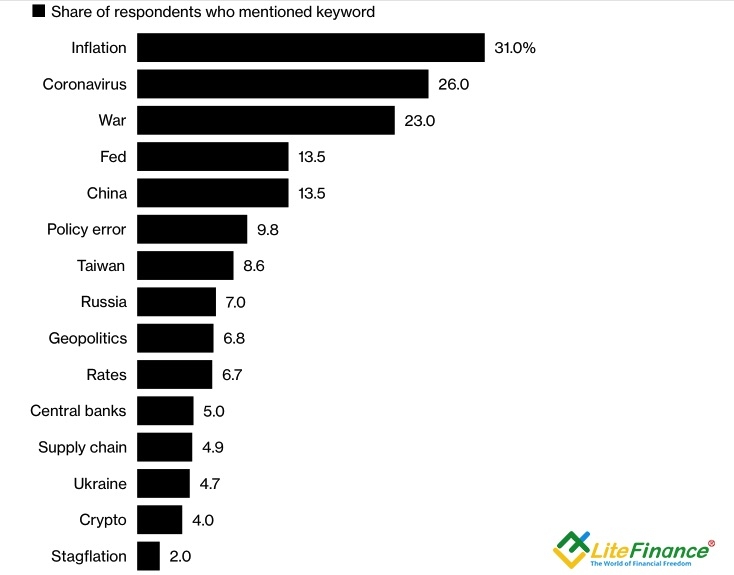

Безусловно, многое будет зависеть от динамики инфляции, которая, по мнению более чем 30% из примерно 700 респондентов глобального исследования Markets Live Global Survey, является наибольшим риском для финансовых рынков в 2022. Логика проста: центральные банки могут ошибаться, прогнозируя динамику потребительских цен, и либо чрезмерно быстро ужесточать денежно-кредитную политику, либо, наоборот, изменять ее крайне медленно. В первом случае может серьезно замедлиться экономика. Во втором — инфляция выйдет из-под контроля.

На втором месте в списке хвостовых рисков находится пандемия, распространение которой чревато введением новых ограничений и снижением темпов роста глобального ВВП. На третьем – геополитика, включая торговые войны между США и Китаем и другими странами, а также угрозы военных конфликтов, в том числе между Россией и Украиной.

Список основных рисков для финансовых рынков в 2022

Источник: Bloomberg

На мой взгляд, смещение акцентов в пользу инфляции способно коренным образом изменить мировоззрение центробанков. Те из них, кто ранее отдавал предпочтение ослаблению собственных денежных единиц с целью поддержки местных экспортеров, могут предпринимать действия для укрепления национальных валют. Если такой процесс приобретет массовый характер, дальнейший рост индекса USD будет затруднен.

Благодаря ралли Санта-Клауса на фондовом рынке США пара EUR/USD на расстояние вытянутой руки приблизилась к верхней границе диапазона консолидации 1,1225-1,1355. Преодоление сопротивлений на 1,1355 и 1,1375 способно продвинуть ее к 1,145. Тем не менее, трейдеры должны быть готовы к тому, чтобы краткосрочные покупки заменить среднесрочными продажами.

Дмитрий Демиденко для LiteFinance

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Евро очарован ралли Санта-Клауса

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+