Очередной декабрь подходит к концу, и большинство специалистов по инвестициям наперегонки публикуют прогнозы на 2022 год. Однако я бы предпочел рассмотреть подход, который будет актуален следующие 10, 20 или 50 лет.

Краткий и максимально емкий ответ на вопрос о том, каким будет рынок «завтра», дал Джон Пирпонт Морган. «Он будет колебаться», — ответил финансист.

Согласитесь, емко. Однако его слова лежат в основе того, что мы сейчас называем Портфельной теорией Марковица.

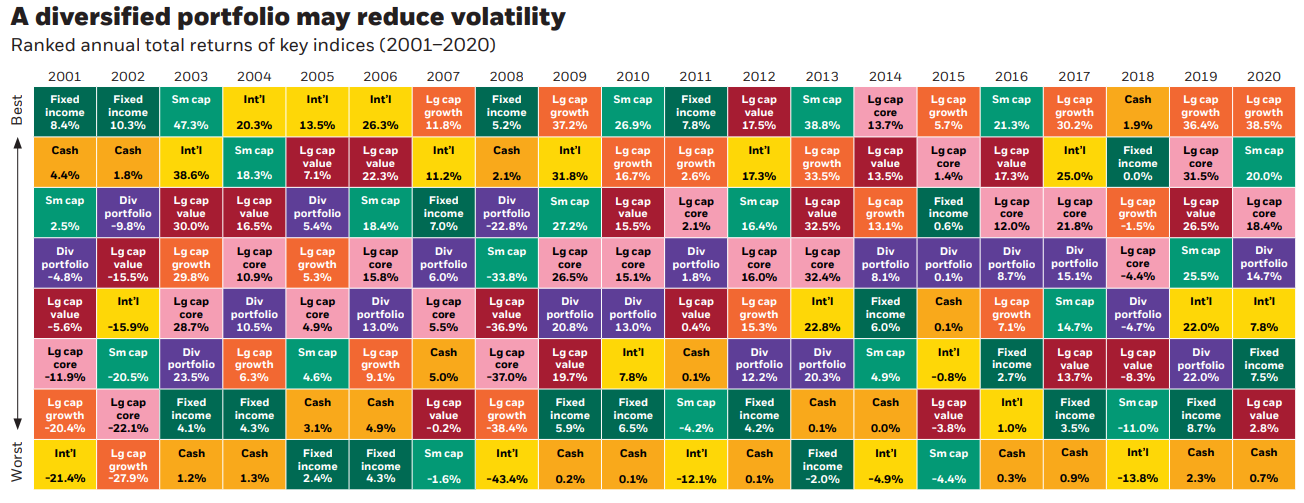

Данная теория призвана оптимизировать вашу прибыль исходя из приемлемого уровня риска. Добиться желаемого можно за счет диверсификации вложений. Ниже мы представили матрицу лучших и худших категорий активов для каждого года в период с 2000 по 2020 год.

Годовая динамика ключевых инвестиционных категорий (2001-2020)

Вы бы согласились инвестировать в 2-летние инструменты с фиксированным доходом в период бума доткомов? Захотели бы обратиться к зарубежным активам, заблокировав в них капитал на три года?

С 2012 года лидировали акции крупных компаний. Если быть точными, по итогам 6 из 9 прошедших с тех пор лет они оказались наиболее прибыльной категорией. Но сохранится ли эта тенденция?

Прежде чем ответить, помните, что специалисты в области поведенческой экономики отметили склонность инвесторов принимать решения исходя из недавних событий, а не глобальных трендов.

Я изучал рынки многие десятилетия. Я обращаю внимание чуть более чем на десяток ключевых показателей и индикаторов (с годами это число снижалось). Однако до сих пор я не могу сказать, какой класс активов выбьется в лидеры. Вот почему я остаюсь сторонником диверсификации.

Еще раз взгляните на представленную выше матрицу. В «плохие» годы успехами не могли похвастаться даже очевидные фавориты. При этом в те годы, когда лидеры демонстрировали двузначные приросты, заработать можно было и на активах, расположившихся на четыре или пять строчек ниже.

Их этого я извлек урок: мы можем ошибиться в выборе «фаворита» и все равно преуспеть, избежав худших активов. Я считаю, что популярность компаний, секторов и даже классов активов со временем меняется, а вот человеческая природа — нет.

Диверсификация работает; последовательный подход — побеждает

Чем лучше у рынка дела, тем сильнее люди беспокоятся. Вот почему некоторые из моих клиентов, проанализировав слабые результаты третьего квартала и декабря, решили вывести капитал.

Я им напомнил, что наличность — далеко не лучший актив. Лишь единожды за последние 20 лет ситуация была настолько нестабильной, что деньги были достойным вложением. Добавим, что главный инструмент с фиксированной доходностью в виде облигаций также стабильно отстает от рынка. Обеспокоенным инвесторам я предлагаю стратегию «качественных дивидендов». Категория «дивидендный портфель» представленной выше матрицы, возможно, никогда не окажется в лидерах, однако аутсайдером она также не будет.

Диверсификация работает. Да, иногда вам не удастся обогнать рынок, поскольку для большинства инвесторов «рынок» является условным обозначением крупных компаний, представленных индексом S&P 500. Однако задача умного инвестора заключается не в том, чтобы похвастаться своими успехами на рождественской вечеринке. Главная цель — защитить себя в периоды рыночной слабости и присоединиться к ралли в более благоприятные времена. Люди, которые живут, чтобы сказать: «В этом году я обогнал S&P!», внезапно побледнеют в следующем году… или через год.

Диверсификация работает. Последовательный подход — побеждает.

Я знаю, что большинство читателей ищут в статьях инвестиционные идеи. «Какие акции мне следует купить, чтобы получить максимальную прибыль? Какая компания будет лидером следующего года? Что этот аналитик предлагает делать в 2022 году?» Это сродни попыткам начать строить дом с крыши.

Определив свою склонность к риску, вы можете легко построить собственную матрицу предпочтительных активов. Это сэкономит неимоверное количество часов, которое вы бы потратили на чтение разнообразных статей! Если вы чувствуете себя некомфортно, инвестируя в SPAC, то зачем вообще о них читать? Стоит помнить, что грамотно составленные тексты способны влиять на убеждения, но по итогу вы останетесь на руках с активом, который вызывает у вас только раскаяние.

Я не буду рекомендовать отдельные бумаги или инструменты. На самом деле, не имеет значения, каким будет «мой актив №1 на 2022 год».

Более важно то, что у вас есть возможность стать более спокойным и дисциплинированным инвестором, который заранее выбирает классы активов, с которыми готов работать. Только после этого вы перейдете к рассмотрению конкретных биржевых или паевых фондов, акций и прочих инструментов.

Вы будете спать куда крепче, придерживаясь этого подхода. Именно поэтому я предлагаю вам кое-что получше, чем конкретная бумага. Я предлагаю мантру:

Диверсификация работает. Последовательный подход — побеждает.